Bądź na bieżąco! Zapisz się na NEWSLETTER

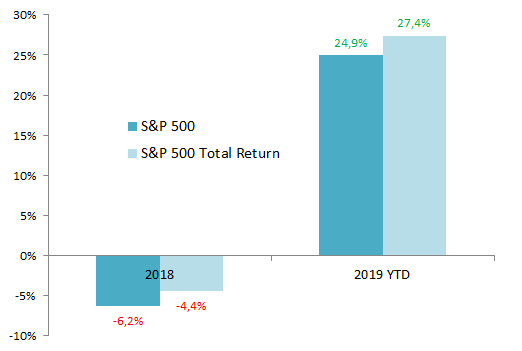

Amerykański S&P 500 jest ok. 25% na plusie od początku roku, zaś po doliczeniu dywidend (indeks S&P 500 Total Return) stopa zwrotu rośnie do ponad 27%. To sporo więcej powyżej typowego średniego historycznego tempa (ok. 10%).

Po części tak fenomenalna zwyżka jest efektem niskiej bazy, bo rok 2018 kończył się pod znakiem solidnej korekty, której rozmiary otarły się wręcz o bessę (w pewnym momencie amerykański indeks był prawie 20% poniżej szczytu, a cały rok zamknął na minusie).

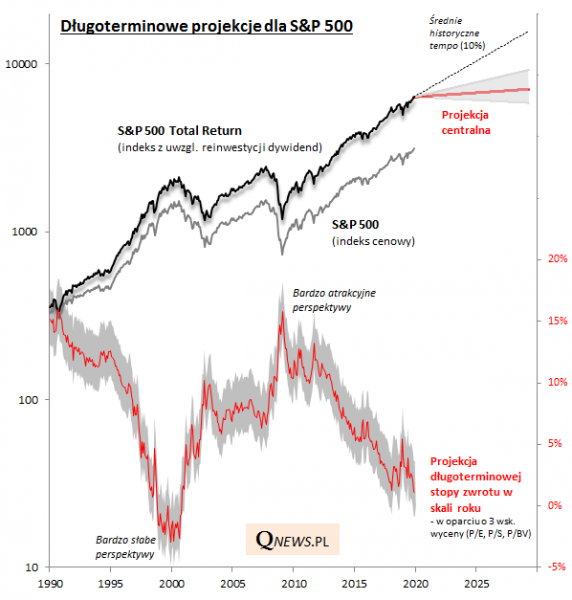

Z fundamentalnego punktu widzenia niepokojące może być to, że w ślad za fenomenalną tegoroczną zwyżką nie poszły zyski korporacji. To oznacza, że wzrost S&P 500 to tym razem w całości efekt wzrostu wskaźnika P/E (cena/zysk). O ile 2018 rok kończył on na poziomie ok. 16, to teraz jest to przeszło 20, bazując na raportowanych zyskach. P/E w wersji bazującej na prognozach zysków podskoczył z kolei z ok. 15 do przeszło 19.

W górę istotnie poszły też alternatywne współczynniki, takie jak cena/sprzedaż (P/S) i cena/wartość księgowa (P/BV). A to w myśl naszego modelu oznaczać może tylko jedno - że projekcje długoterminowych przyszłych stóp zwrotu uległy pogorszeniu.

O ile na koniec 2018 nasz model mówił o długoterminowych stopach zwrotu rzędu 5-6% w skali roku, to obecnie jest to raptem 1% (+/- parę punktów błędu prognozy).

Te projekcje nie muszą o niczym przesądzać w perspektywie najbliższego roku - bo przykład końcówki lat 90. pokazuje, że wyceny mogą w skrajnym przypadku stać się jeszcze wyższe (a projekcje mogą nawet zejść poniżej zera) - ale długoterminowi inwestorzy mogą być skłonni poczekać na lepsze okazje.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.