Bądź na bieżąco! Zapisz się na NEWSLETTER

Jak co roku bierzemy pod lupę list Warrena Buffetta - uznawanego często za najwybitniejszego inwestora - do akcjonariuszy swego wehikułu finansowego Berkshire Hathaway. Obok kwestii związanych ze swą korporacją Buffett zawsze kieruje też pewne przemyślenia do ogólnej publiczności.

Jakie wskazówki ma tym razem kończący w tym roku 90 lat inwestor i biznesmen?

W pierwszym rzędzie Buffett zgodnie z promowaną od lat filozofią ostro krytykuje traktowanie akcji jako "krótkoterminowego spekulacyjnego zakładu na ruchy notowań". Wychwala za to mechanizm procentu składanego, dzięki któremu zyski reinwestowane w dochodowy biznes pozwalają mu szybko rosnąć.

A co z odniesieniami do bieżącej sytuacji rynkowej? Co prawda szef Berkshire jak zwykle unika odpowiedzi na temat krótkoterminowych prognoz, ale to nie oznacza, że nie ma nic do powiedzenia inwestorom. Po jedenastu latach hossy między wierszami przypomina o ryzyku: "Na krótką metę z cenami akcji zdarzyć się może wszystko. Od czasu do czasu będą mocne spadki, być może sięgające 50% lub nawet więcej". Warto podkreślić, że podobne ostrzeżenia nie pojawiają się rutynowo w listach Buffetta.

Czytaj też: Wall Street jak w końcówce hossy lat 90.

Jeśli zaś chodzi o długoterminowe perspektywy, słynny inwestor słynie z optymizmu. I tym razem ten optymizm jest obecny, ale ... warunkowo - i na tym polega nowość w stosunku do poprzednich listów.

Aby wyłowić pewne niuanse z najnowszego przesłania do inwestorów, warto pamiętać o szerszym kontekście. W słynnej odezwie z października 2008 roku Buffett zachęcał do kupowania akcji ostro przecenionych na skutek kryzysu finansowego, prognozując że "jest niemal pewne, że akcje wygrają - prawdopodobnie zdecydowanie - z gotówką w kolejnej dekadzie". Tamta wizja okazała się niezwykle trafna.

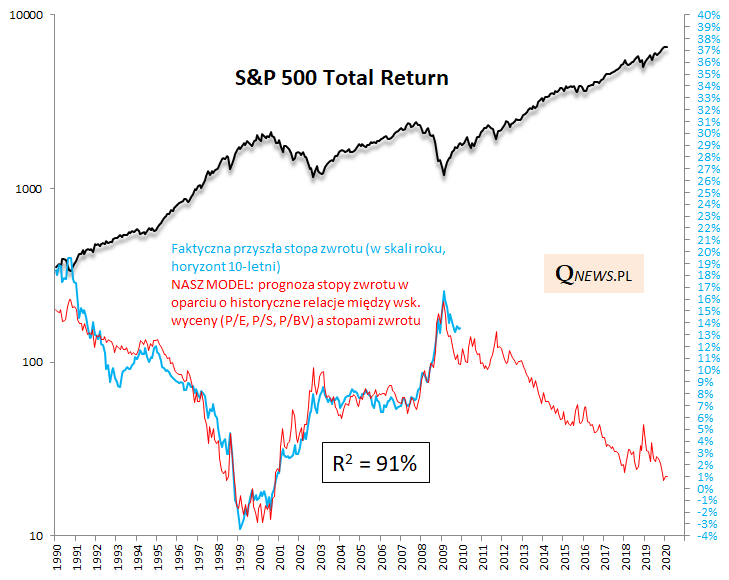

Ale teraz prognoza nie brzmi już tak jednoznacznie: "jest niemal pewne, że akcje na przestrzeni najbliższych dekad wygrają z długoterminowymi instrumentami dłużnymi o stałym oprocentowaniu". Jak widać tym razem mowa jest o "dekadach", a nie o najbliższej dekadzie. Notabene z naszego własnego modelu wynikałoby, że stopy zwrotu z drogich amerykańskich akcji w najbliższym 10-leciu mogą wyglądać słabo (ten sam model na jesieni 2008 roku był spójny z entuzjastycznymi zachętami Buffetta).

Na tym jeszcze nie koniec. Buffett dodaje, że aby w miarę optymistyczna prognoza na kolejne dekady się zrealizowała, konieczne jest spełnienie dwóch warunków:

- po pierwsze stopy procentowe muszą pozostać na poziomach zbliżonych do obecnych;

- po drugie opodatkowanie zysków korporacji musi pozostać blisko obecnych niskich poziomów.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.