Bądź na bieżąco! Zapisz się na NEWSLETTER

Najnowsze zmiany w portfelu rekomendowanym przez strategów największego amerykańskiego banku, J.P. Morgan (JPM), to dobra okazja, by przyjrzeć się bliżej koncepcji globalnego, zdywersyfikowanego inwestowania.

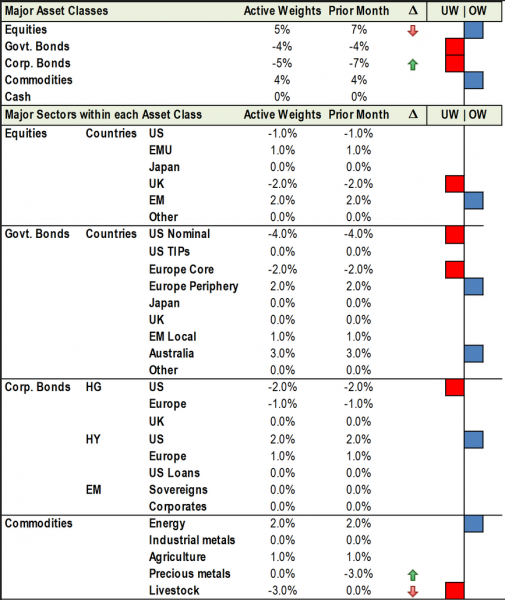

Zacznijmy od spraw bieżących. JPM postuluje kilka zmian w portfelu, z których najbardziej dla nas interesujące mogą być dwie:

- drobne zmniejszenie ekspozycji na rynki akcji (o 2% portfela)

- drobne zwiększenie ekspozycji na złoto (o 3% portfela).

Dlaczego mniej akcji? JPM obawia się, że skutki epidemii koronawirusa dadzą o sobie jeszcze znać i że sprawa nie jest zamknięta. Epidemia może się jeszcze nasilić po otwarciu chińskich fabryk, zaś z kolei przedłużenie ich zamknięcia byłoby ciosem we wzrost gospodarczy w Chinach i na świecie. JPM boi się, że pozytywny impuls dla rynków akcji związany z odbiciem globalnego wskaźnika PMI zostanie nadszarpnięty. To nie wszystko. JPM wskazuje też na ponowne odwracanie się krzywej rentowności obligacji, o którym ostatnio wspominaliśmy. Inwersja zdaje się podważać optymistyczną tezę o tym, że gospodarka USA na dobre uniknęła ryzyka recesji w bliskiej przyszłości.

A dlaczego więcej złota? O argumentach wymienianych przez JPM pisaliśmy pod koniec stycznia.

Teraz przejdźmy płynnie do ogólnej koncepcji budowy portfela, którego przykładem są rekomendacje JPM.

Zwróćmy szczególnie uwagę na trzy kwestie. Po pierwsze stratedzy nie wykonują w portfelu gwałtownych przesunięć. Nie dochodzi do zburzenia ogólnej struktury. Jednorazowe zmiany dotyczą na ogół raptem kilku procent całego portfela, zaś większe ruchy rozłożone są zwykle w czasie (podobnego odchudzenia pozycji w akcjach stratedzy dokonali też przed miesiącem).

Po drugie stosunkowo niewielkie jednorazowe przesunięcia są związane z tym, że cały portfel jest mocno zdywersyfikowany (urozmaicony). Jest podzielony na pięć głównych kategorii (akcje, obligacje skarbowe, obligacje korporacyjne, surowce, gotówka), a w każdej kategorii są liczne podkategorie (np. geograficzne lub rodzajowe).

Po trzecie - to najbardziej skomplikowana sprawa - JPM posługuje się w swoich rekomendacjach pojęciami "aktywnych wag". Aktywna waga na plusie oznacza, że dane aktywo powinno być odpowiednio przeważone w portfelu (OW) względem pewnego domyślnego udziału, zaś aktywna waga na minusie to niedoważenie (UW). Zauważmy, że mimo zmniejszenia alokacji w akcje, ich łączna aktywna waga wynosi ciągle +5%, co oznacza że są one przeważone względem neutralnego poziomu (jest ich 5% więcej niż w "normalnej" sytuacji).

Podkreślmy jeszcze, że wszystko to nie oznacza, że inwestor indywidualny powinien mieć tak złożony i skomplikowany portfel. Ale zasady stopniowego, zdyscyplinowanego (a nie gwałtownego) działania i szerokiej dywersyfikacji są jak najbardziej na miejscu.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.