Bądź na bieżąco! Zapisz się na NEWSLETTER

Styczeń 2019 zapisał się na kartach historii jako miesiąc, w którym oficjalnie została już potwierdzona radykalna zmiana nastawienia i retoryki amerykańskiego banku centralnego, zasygnalizowana w grudniu. Środowe posiedzenie FOMC (Federalnego Komitetu ds. Operacji Otwartego Rynku) wywołało prawdziwą lawinę komentarzy. Prześledźmy różne fakty i opinie na ten temat.

Dla przypomnienia pokrótce kilka najważniejszych faktów z posiedzenia:

- Brak podwyżki stóp procentowych i usunięcie z oficjalnego komentarza zdania na temat "kolejnych stopniowych podwyżek" w przyszłości.

- Subtelna zmiana retoryki w ramach "Fedspeak" (żargonu stosowanego przez bankierów centralnych): wzrost gospodarczy już nie jest "silny" (strong) - stał się "solidny"; zniknęło stwierdzenie, że "czynniki ryzyka dla wzrostu gospodarczego są zrównoważone"; pojawiło się za to zdanie, że "Komitet będzie cierpliwy (patient), podejmując decyzje na temat przyszłych dostosowań stóp procentowych". Warto przypomnieć, że słowo "cierpliwy" pojawiło się po raz ostatni w komentarzu w grudniu 2014, a jego późniejsze zniknięcie sygnalizowało oczekiwanie na pierwszą podwyżkę stóp (która miała miejsce w XII 2015).

- W oddzielnym dokumencie FOMC ogłosił, że "jest gotowy dostosować szczegóły planu normalizacji bilansu w świetle wydarzeń ekonomicznych i finansowych. Ponadto Komitet jest gotowy użyć wszystkich dostępnych narzędzi, w tym zmiany wielkości i struktury bilansu, w przypadku gdyby warunki gospodarcze skłaniały do bardziej akomodacyjnej polityki monetarnej niż wynikałoby to wyłącznie z obniżek stóp procentowych".

Komentatorzy zwracają uwagę na to w jak błyskawicznym tempie Fed zmienił nastawienie i retorykę. "Powell ugiął się pod presją rynku akcji" - te słowa "króla obligacji" Jeffrey'a Gundlacha jeszcze z grudnia przywołał właśnie Reuters.

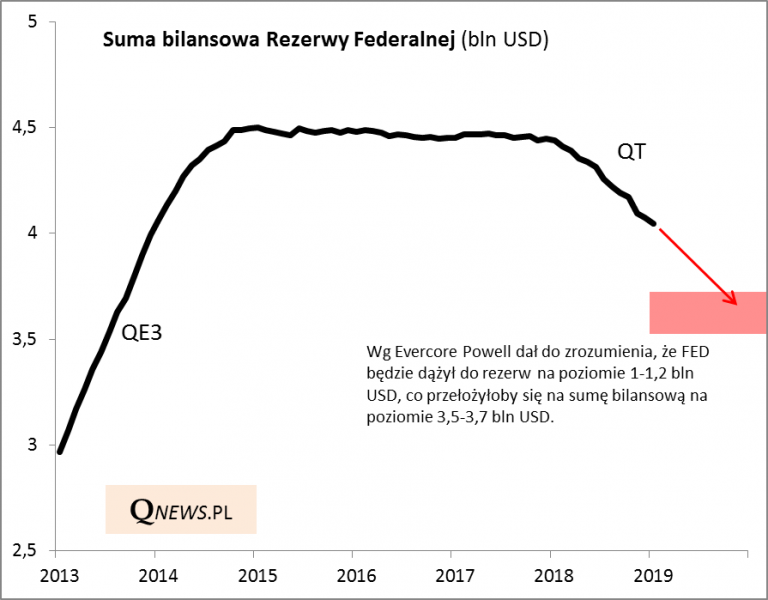

Brak kolejnych podwyżek stóp na horyzoncie, a nawet subtelny przekaz na temat możliwych obniżek w razie pogorszenia sytuacji makro, a do tego gotowość nie tylko do zamrożenia "normalizacji bilansu", przez analityków zwanej dosadniej QT (quantitative tightening), ale wręcz do ponownego sięgnięcia po QE... Zmiana jest rzeczywiście drastyczna, biorąc pod uwagę fakt, że jeszcze kilka miesięcy temu Fed uparcie trzymał się ścieżki podwyżek stóp, a o rewizji QT nie było mowy.

"Wygląda na to, że uczestnicy rynku zaczynają widzieć w zachowaniu Fed tryb paniki. Powell zatrzymał się o włos przed wskazaniem, że kolejnym ruchem może być zarówno podwyżka stóp, jak i ich ... obniżka." - komentują ekonomiści mBanku. Ich zdaniem jednak Fed jeszcze w tym roku podniesie stopy, choć po dłuższej przerwie.

Niektórzy uważają, że jednym ze skutków ubocznych nagłej zmiany nastawienia stała się ... mniejsza przewidywalność działań banku centralnego. "Ta zmiana powinna być pozytywna dla ryzykownych aktywów, ale z tym zastrzeżeniem, że Fed mógłby na nowo gwałtownie zmienić swoje nastawienie, gdyby poprawa warunków gospodarczych pozwoliła na zaostrzenie polityki" - komentuje Jeroen Blokland z Robeco.

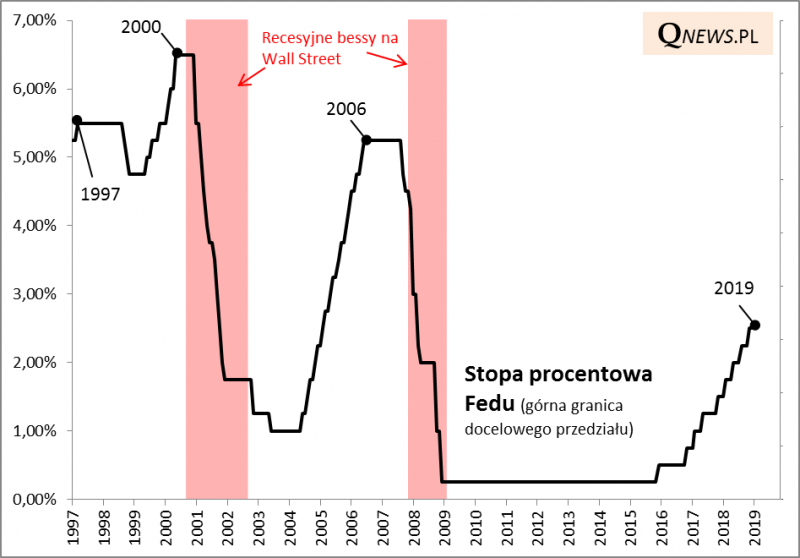

Naszym zdaniem zasygnalizowane wstrzymanie (zakończenie?) cyklu podwyżek stóp przypomina analogiczną sytuację z lat 2006, 2000 i 1997. W jednym z tych przypadków nagła zmiana nastawienia Fedu miała miejsce już zaledwie o krok od recesyjnej bessy, ale w pozostałych dwóch późniejsze losy rynku akcji były bardziej skomplikowane.

Część komentatorów bierze pod lupę szczególnie kwestię normalizacji bilansu. "Jeżeli Fed zatrzyma QT (pamiętajmy, że jeszcze tego nie zrobił), można będzie oczekiwać: (1) osłabiania się dolara, (2) wyższych cen akcji, (3) bardziej stromej krzywej rentowności, (4) węższych spreadów na rynku obligacji korporacyjnych, (5) niższej zmienności na rynkach" - wylicza Andreas Steno Larsen, strateg Nordea Banku. I przypomina co prognozował po rozpoczęciu QT: słabsze rynki akcji, spłaszczenie krzywej rentowności, rozszerzenie spreadów, wyższa zmienność - wszystko to stało się faktem.

Analitycy podkreślają, że na razie QT będzie jednak kontynuowane. Wg Barclays i Evercore ISI z wypowiedzi Powella wynika, że suma bilansowa Fedu zmaleje do 3,5 bln USD (z obecnych ok. 4 bln USD), zanim bank przestanie ją "normalizować".

Nasze zdanie na ten temat? Fed pod wpływem gwałtownych wydarzeń na rynkach akcji w ub.r., napływu coraz słabszych danych makro oraz presji politycznej wykonał pierwszy duży krok do rezygnacji z budzącej kontrowersje operacji "zacieśniania ilościowego". Aby wykonał drugi krok (całkowite zatrzymanie QT) rynki musiałyby przeżyć jeszcze kolejne wstrząsy...

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.

Niniejsza analiza ma wyłącznie charakter edukacyjny i nie powinna być traktowana jako rekomendacja inwestycyjna lub informacja sugerująca określoną strategię inwestycyjną.