Bądź na bieżąco! Zapisz się na NEWSLETTER

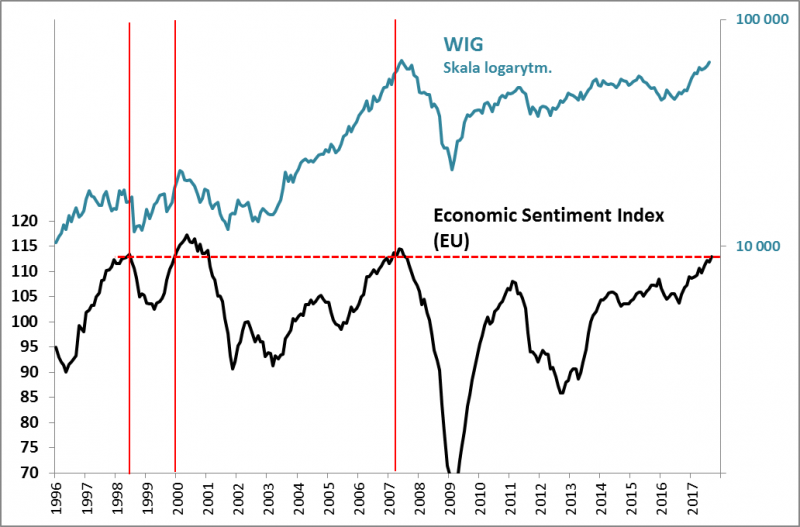

W mass mediach panuje ostatnio wysyp pozytywnych doniesień z gospodarek, w tym z polskiej. Niskie bezrobocie, rosnące płace, korzystne trendy w dochodach budżetowych, itp. Pytanie czy jest to dobry moment do kupowania akcji? Aby to sprawdzić, wzięliśmy pod lupę jeden z najbardziej przekrojowych wskaźników koniunktury gospodarczej w Europie - obliczany przez Eurostat Economic Sentiment Index (ESI, wskaźnik nastrojów w gospodarkach). We wrześniu ESI dla całej Unii Europejskiej sięgnął 113 pkt. - to poziom najwyższy od ... dziesięciu lat.

ESI powstaje na podstawie obszernych badań sondażowych wśród firm z pięciu sektorów europejskiej gospodarki.

Jakie wnioski płyną z analizy wykresu?

- Tegoroczna fala hossy na GPW wynikała z dyskontowania poprawy koniunktury gospodarczej.

- Problem polega na tym, że ESI jest już w pobliżu historycznych szczytów (1998, 2000, 2007), przy których cykl wzrostowy w gospodarkach ... ulegał załamaniu.

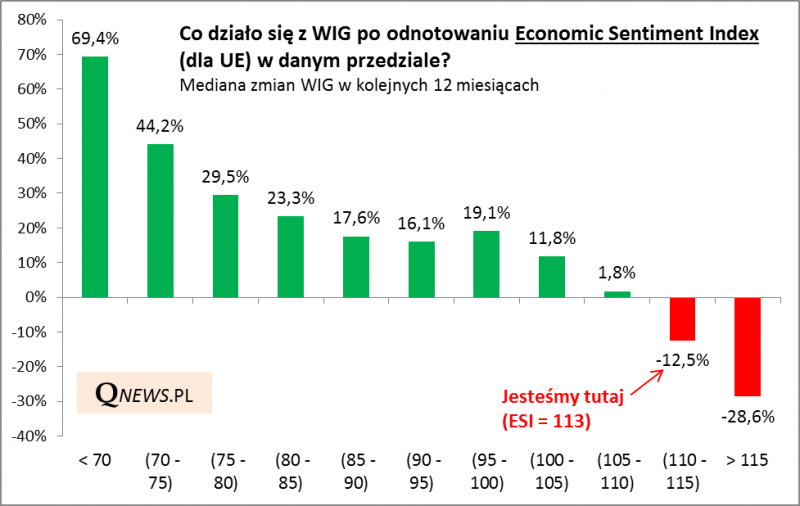

Przyjrzeliśmy się europejskiemu wskaźnikowi z czysto inwestycyjnego punktu widzenia.

Z naszej analizy wynika, że ESI najlepiej sprawdzał się jako wskazówka dla inwestorów, kiedy był albo skrajnie nisko (wtedy opłacało się intensywnie kupować akcje), albo bardzo wysoko (wtedy opłacała się raczej ostrożność).

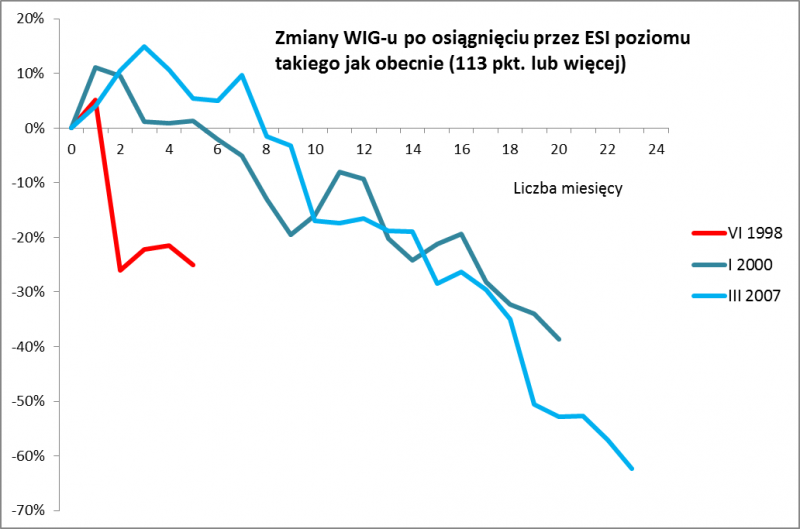

Na obecną sytuację można spojrzeć też w jeszcze inny sposób.

Dosłowne potraktowanie tego zestawienia sugerowałoby, że na przestrzeni IV kwartału "powinien" zostać ustanowiony cykliczny szczyt na GPW, po czym miałby się rozpocząć okres słabości. Albo w postaci długotrwałej przeceny (lata 2000, 2007), albo w formie krótkotrwałej, ale gwałtownej wyprzedaży (jak w 1998 r. - kryzys rosyjski).

Bez wątpienia scenariusz jest pesymistyczny, kontrowersyjny i mocno odbiegający od powszechnego konsensusu - oby się nie spełnił... Warto zastanowić się pokrótce, co przemawia za, a co przeciw takiemu czarnemu scenariuszowi.

ZA:

- W pobliżu historycznych ekstremów jest nie tylko ESI; to samo dotyczy np. stopy bezrobocia (w USA - najniżej od dziesięciu lat), czy też kondycji budżetowej (deficyty budżetowe w całej UE względem PKB są najniższe od co najmniej 2008 roku).

- Wg niektórych analityków ograniczanie przez banki centralne skupu aktywów w ramach QE (a w USA początek operacji odwrotnej do QE) może mieć silny, rozłożony w czasie negatywny wpływ na rynki.

- Teza o możliwym cyklicznym szczycie w IV kwartale pokrywa się z cyklem 42-miesięcznym.

- Wysoko na liście kandydatów do następnego kryzysu są choćby Chiny. W Europie wiele krajów mimo poprawy koniunktury i rekordowo niskich stóp procentowych jest zadłużonych po uszy.

PRZECIW:

- Na wykres nr 3 składają się trzy historyczne ścieżki - to zdecydowanie za mało, by wnioski uznać za istotne statystycznie (czyli takie, które matematyk uznałby za wiarygodne).

- Bessy takie jak w latach 2000, 2007 poprzedzone były serią podwyżek stóp procentowych w USA prowadzących do odwrócenia krzywej rentowności - tego sygnału póki co nie widać.

- Uznawana modelowo za końcowy etap cyklu hossa na rynkach surowców na razie miała ograniczony zasięg, dzięki czemu nie było też jeszcze masowych podwyżek stóp procentowych na świecie.

- Polskie akcje - szczególnie mniejszych spółek - są wyraźnie tańsze, niż na szczytach przed bessami w 2007 i 2000 roku.