Bądź na bieżąco! Zapisz się na NEWSLETTER

W lutym pisaliśmy o wyjątkowo (pod niektórymi względami rekordowo) "byczych", optymistycznych nastrojach wśród menedżerów funduszy ankietowanych w comiesięcznym globalnym sondażu Bank of America. Szef strategów BofA M. Hartnett ostrzegał wtedy przewrotnie, że "najlepszym powodem, by być niedźwiedziem, jest ... brak powodów, by być niedźwiedziem".

Widać że od tego czasu rynki zaczęły selektywnie "odchorowywać" ów nadmierny optymizm. Niektóre segmenty takie jak spółki technologiczne (Nasdaq) czy rynki wschodzące przeżyły 10-proc. korektę spadkową.

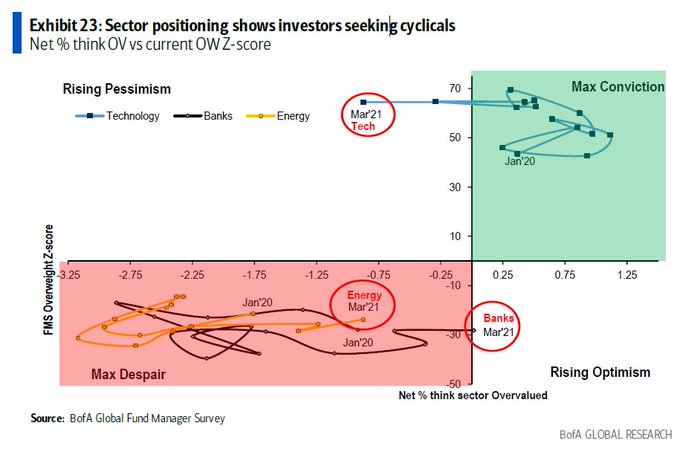

Najnowszy, marcowy sondaż BofA potwierdza, że fundusze zaczęły gwałtownie "uciekać" z modnego do niedawna sektora technologicznego - deklarowana w ankiecie alokacja w tym segmencie zawędrowała nagle do poziomu najniższego od ... stycznia 2009 (!). Jak pokazuje poniższy ciekawy schemat, sektor technologiczny wyszedł z fazy "Max Conviction" (maksymalne przekonanie) i znalazł się w fazie "Rising Pessimism" (rosnący pesymizm). Fundusze zaczynają natomiast coraz bardziej interesować się m.in. sektorem bankowym, który znalazł się na granicy strefy "Max Despair" (maksymalna rozpacz) i "Rising Optimism" (rosnący optymizm). Krok pod kroku w kierunku tej granicy zbliża się również sektor paliwowy (energy).

Najnowszy sondaż został przeprowadzony w dniach 5-11 marca wśród 220 funduszy o aktywach 630 mld USD.

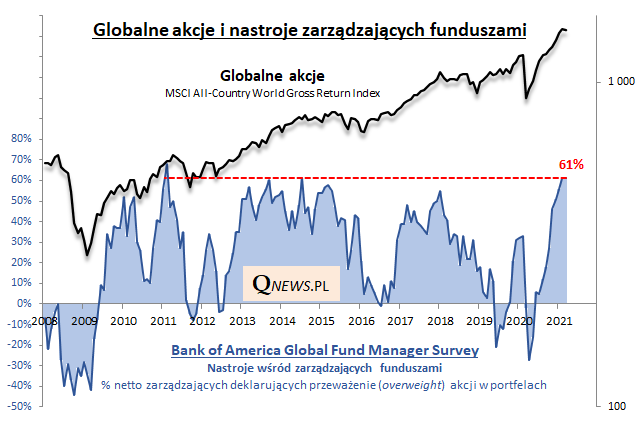

Czy te "podskórne" zmiany w strukturze rynkowej i skorygowanie się niektórych segmentów oznacza, że nie mamy już do czynienia z niebezpiecznie silnym optymizmem jak w lutym? M. Hartnett nie zmienia zdania. Jego zdaniem nastroje rynkowe są ciągle "jednoznacznie bycze". I wskazuje m.in. na poniższe kwestie:

- Alokacja w akcje pozostaje na poziomie bliskim rekordowi z 2011 roku (61% netto)

- Rekordowe 91% netto zarządzających oczekuje lepszej koniunktury gospodarczej w kolejnych 12. miesiącach.

- Rekordowe 89% netto ankietowanych spodziewa się poprawy globalnych zysków spółek w kolejnych 12. miesiącach (5 pkt. proc. więcej niż w lutym).

- Fundusze są rekordowo optymistyczne względem inwestycji w surowce.

Pytanie jednak co miałoby wywołać ewentualną większą korektę tego silnego optymizmu? Sami zarządzający jako dwa najważniejsze czynniki ryzyka wskazują: wyższą od oczekiwań inflację oraz wzrost rentowności obligacji (po raz pierwszy od ponad roku z podium czynników ryzyka spadł Covid-19). Ale kiedy wyższe rentowności mogłyby poważniej zaszkodzić akcjom? Sondaż przynosi ciekawe odpowiedzi w tym zakresie:

- Ankietowani średnio rzecz biorąc oczekują, że wzrost rentowności amerykańskich papierów 10-letnich powyżej progu 2% (wobec ok. 1,6% obecnie) mógłby wywołać co najmniej 10-proc. przecenę na giełdach.

- Wzrost do 2,5% sprawiłby zdaniem funduszy, że obligacje stałyby się atrakcyjniejsze niż akcje.

Reasumując, mimo pewnych przetasowań między sektorami (ucieczka z sektora technologicznego ku branżom bardziej "cyklicznym"), najnowszy sondaż BofA jako całość ciągle tryska optymizmem. Zarządzający liczą się jednak z tym, że te dobre nastroje mógłby podkopać dalszy niekontrolowany wzrost rentowności obligacji.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.