Bądź na bieżąco! Zapisz się na NEWSLETTER

"Nadal dominuje strach przed bessą" - pisaliśmy przy okazji omówienia poprzedniej, majowej edycji globalnego sondażu Bank of America wśród zarządzających funduszami. Wygląda na to, że stopniowe ocieplanie się nastrojów względem majowego sondażu napędzało zwyżkę na giełdach od tego czasu. A jak wygląda sytuacja obecnie, jeśli chodzi o sondaż BofA?

Na wielu płaszczyznach widać dalsze wycofywanie się zarządzających z "niedźwiedzich" zapatrywań:

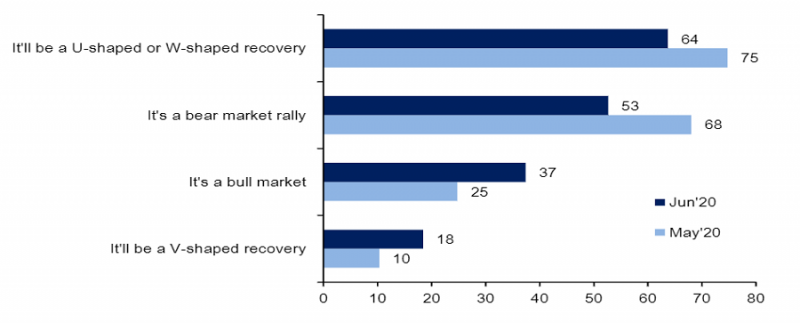

- odsetek ankietowanych uznających odbicie na giełdach jedynie za korektę w trakcie bessy (bear market rally) zmalał do 53% z 68% (ale to ciągle wysoki odsetek);

- średni deklarowany udział gotówki w portfelach spadł aż o 1 pkt. proc., do 4,7% - to największy miesięczny spadek od kwietnia 2009;

- odsetek zarządzających obawiających się długotrwałej recesji zmalał do 46% (jeszcze w kwietniu wynosił aż 93%);

- odsetek oczekujących poprawy w gospodarkach w kolejnych 12. miesiącach podniósł się do 61% netto wobec 38% w maju, -2% w kwietniu, -49% w marcu;

- znów podniosła się alokacja w akcje - odsetek netto zarządzających deklarujących ich przeważenie w portfelach urósł do 6% wobec -16% w maju i -27% w kwietniu;

- jeśli chodzi o fundusze hedgingowe (czyli wybraną grupę podmiotów spośród wszystkich objętych sondażem) ich ekspozycja netto na akcje urosła z 34% do 52%, co jest poziomem najwyższym od września 2018.

Ewidentnie mamy do czynienia z ocieplaniem się nastrojów. Ale czy to już oznacza przegrzanie? Zdaniem autorów sondażu nastroje są ciągle "wrażliwe, neurotyczne i dalekie od niebezpiecznego optymizmu". Innymi słowy, istnieje ciągle spora przestrzeń do dalszej poprawy nastrojów - i to na zasadzie kontrariańskiej można odczytywać pozytywnie (takie podejście sprawdziło się również w poprzednich miesiącach, jak i nie raz w historii sondażu).

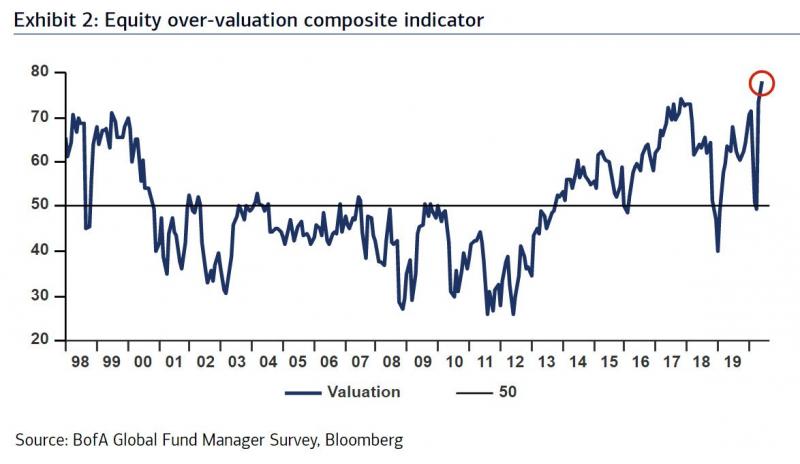

Ale co ciekawe nie wszystkie elementy sondażu BofA należy interpretować kontrariańsko (czyli działać wbrew opinii większości). Tym razem bank przytacza ciekawy wskaźnik pokazujący, że kiedy większość zarządzających uważała, że akcje na świecie były drogie, to ... faktycznie takie były (a potem taniały), zaś kiedy większość uważała, że były tanie, to faktycznie takie były (np. na przełomie lat 2008/09 lub w latach 2011, 2012). Sęk w tym, że obecnie odsetek netto menedżerów uznających akcje za drogie (przewartościowane) podskoczył do ... rekordowego poziomu.

Reasumując, najnowszy sondaż BofA budzi mieszane uczucia. Z jednej strony podobnie jak w poprzednich miesiącach pozytywnie odczytywać można fakt, że wiele ze wskaźników w sondażu jest ciągle daleko od poziomów świadczących o niebezpiecznym optymizmie. Z drugiej do pewnej ostrożności może skłaniać to, że większość z tych wskaźników uległa jednak dramatycznej poprawie względem marcowo-kwietniowej kulminacji pesymizmu. Na dodatek rekordowa większość zarządzających uznaje globalne akcje za przewartościowane - i akurat w tym względzie historycznie mieli raczej rację.

Czerwcowy sondaż BofA odbył się w dniach 5-11 VI; wzięło w nim udział 212 zarządzających mających pod opieką aktywa o wartości 598 mld USD.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.