Bądź na bieżąco! Zapisz się na NEWSLETTER

Początek nowego roku to dobra okazja, by odświeżyć nieco nasze rozważania na temat złota, które (a) cały ubiegły rok może zaliczyć do bardzo udanych, (b) od sierpnia przeżywa zadyszkę.

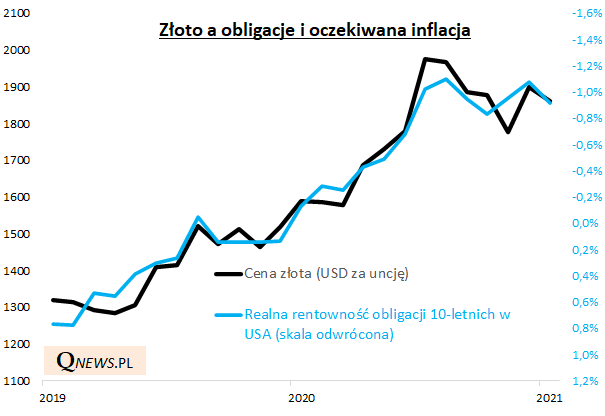

Często mówi się, że cena złota jest ujemnie skorelowana z rentownością amerykańskich obligacji skarbowych, tzn. wzrost atrakcyjności tych papierów stanowiących naturalną alternatywę dla wszelkich innych inwestycji jest niekorzystny dla złota (i odwrotnie, spadek atrakcyjności jest korzystny).

Bardziej poprawne z historycznego punktu widzenia jest jednak stwierdzenie, że cena złota zależy od realnej rentowności obligacji, czyli skorygowanej o rynkowe oczekiwania inflacyjne. Doskonale widać to zarówno jeśli chodzi o ostatnie dwa lata, kiedy konsekwentne pogarszanie się realnej rentowności amerykańskich skarbówek windowało notowania szlachetnego metalu...

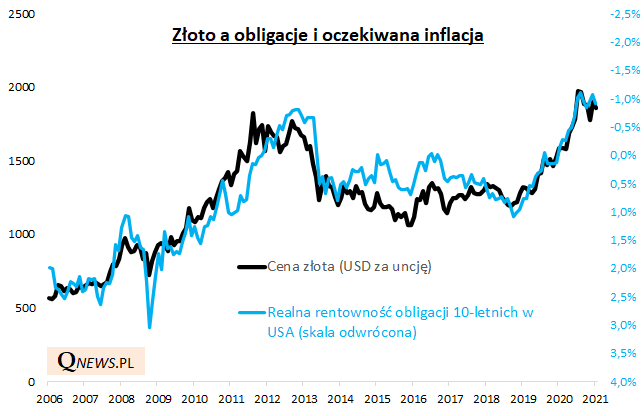

... jak i w dłuższym horyzoncie czasowym.

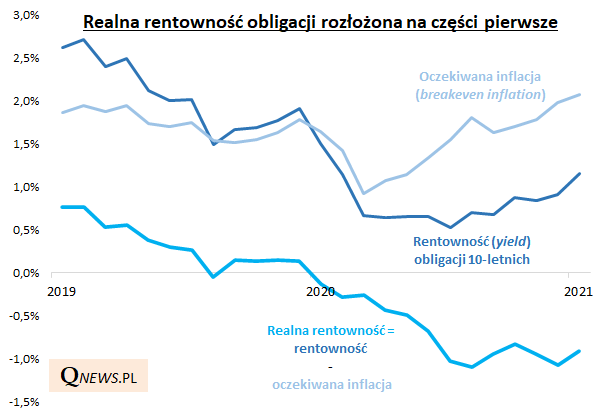

Pytanie - co dalej z realną atrakcyjnością amerykańskich skarbówek? Na kolejnym wykresie rozkładamy ją na dwa elementy: (a) nominalną rentowność, (b) oczekiwania inflacyjne.

Widać, że nominalna rentowność wykazuje w ostatnich miesiącach spokojną, ale konsekwentną tendencję wzrostową. Należy się liczyć z tym, że ten trend będzie kontynuowany jeśli gospodarki na dobre będą wychodzić z pandemicznej zapaści, a banki centralne zaczną odchodzić od olbrzymiego skupu obligacji.

Gdyby cena złota zależała wyłącznie od nominalnej rentowności, to aktywo to przeżywałoby właśnie korektę spadkową o wiele dotkliwszą niż w rzeczywistości (cena powinna wtedy być najniżej od lutego ub.r.). Ale złoto broni się przed takim scenariuszem za sprawą rosnących równie konsekwentnie oczekiwań inflacyjnych, które właśnie przekroczyły próg 2% i są najwyższe od jesieni 2018. Dzięki temu realna rentowność jest bardziej w trendzie bocznym niż wzrostowym, a korekta na rynku złota jest dość płytka.

Reasumując, obecna sytuacja jest dużo mniej komfortowa dla inwestycji w złoto niż rok czy dwa lata temu, gdy realna atrakcyjność obligacji w USA konsekwentnie się pogarszała. Teraz szlachetny metal musi raczej bronić się przed głębszą korektą - co nie oznacza, że jest nieuchronnie skazany na negatywny scenariusz, bo wystarczyłoby np. przynajmniej przejściowe zwątpienie inwestorów w szybkie ożywienie gospodarcze, a rentowność obligacji zapewne ponownie zaczęłaby spadać.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.