Bądź na bieżąco! Zapisz się na NEWSLETTER

Analizowanie zależności między polską gospodarką i giełdą, to z natury ciężkie zadanie - wiele zależy np. od użytego wskaźnika makro. Jednym z takich wskaźników jest Economic Sentiment Index dla strefy euro (ESI).

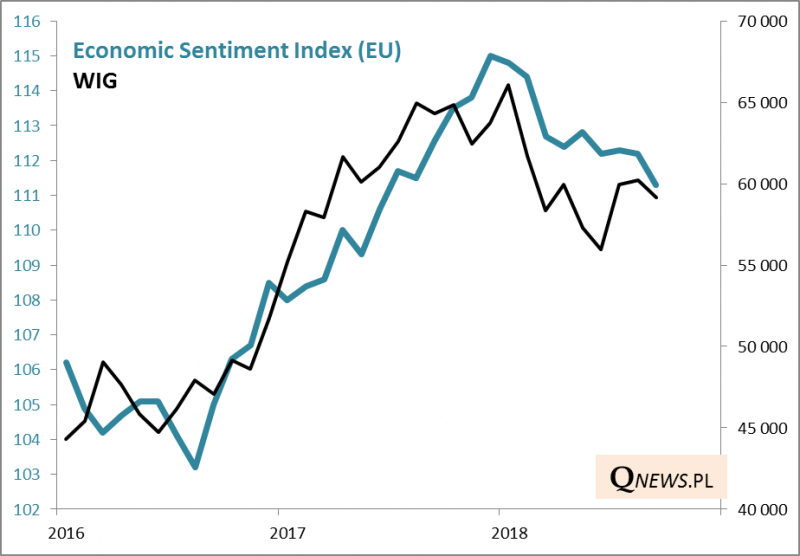

W styczniu zwracaliśmy uwagę, że jego bardzo wysokie wartości mogą oznaczać niebezpieczeństwo dla rynków akcji - ta diagnoza sprawdziła się lepiej, niż można było się spodziewać.

Od tego czasu widać, że korygowanie się WIG-u ma coś wspólnego z zadyszką w europejskiej gospodarce. Wrześniowy odczyt ESI pokazuje kolejny spadek, do poziomu najniższego od piętnastu miesięcy.

ESI do wskaźnik liczony przez Eurostat na podstawie badań sondażowych w różnych sektorach europejskiej gospodarki.

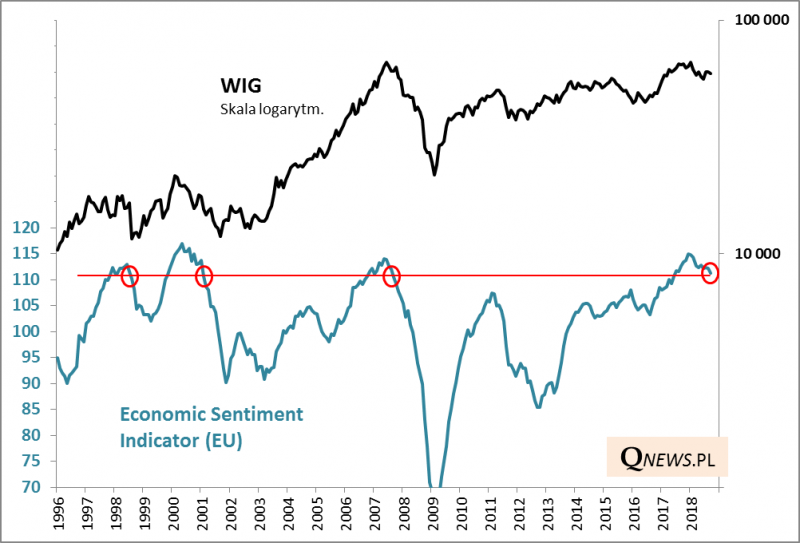

A jak to wygląda na dłuższą metę?

Na tym wykresie zarówno pesymiści, jak i optymiści znajdą coś dla siebie (tak to bywa z analizami makro...). "Niedźwiedzie" mogą argumentować, że ESI spada z bardzo wysokich pułapów, a w dwóch historycznych przypadkach (2001, 2008) podobne spadki zapowiadały głęboką zadyszkę w gospodarkach, która owocowała bessą na GPW. W takim scenariuszu trwający od stycznia spadek WIG-u byłby dopiero wstępem do dalszej potencjalnej przeceny.

Ale optymiści z kolei mogą wskazać na przypadek z roku 1998, kiedy to doszło jedynie do chwilowej zadyszki (związanej z kryzysem rosyjskim), a pogorszenie danych makro było już w zasadzie zdyskontowane na giełdzie. Mają też inny argument - w przypadku licznej rzeszy małych spółek dekoniunktura na GPW trwa przecież nie od stycznia br., lecz od ... niemal półtora roku.

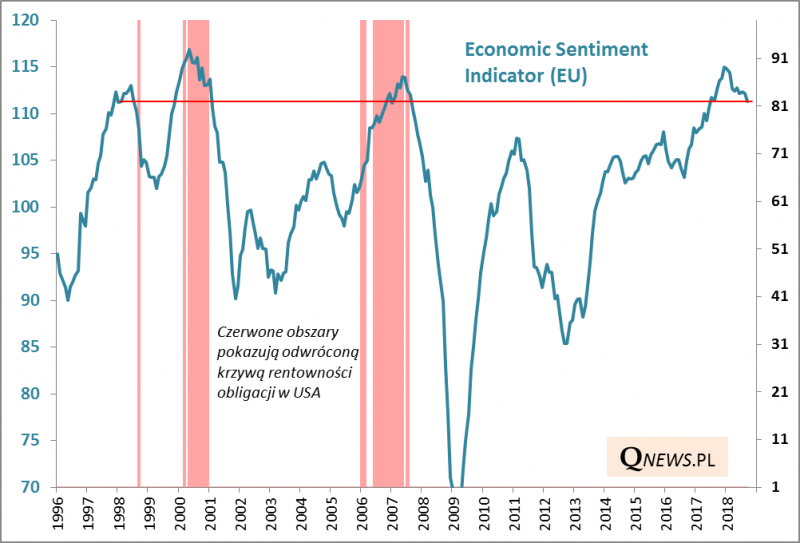

Nam do czarnego scenariusza brakuje jednego kluczowego elementu, o którym pisaliśmy już wielokrotnie - sygnału recesyjnego w postaci odwrócenia krzywej rentowności obligacji w USA. To zdecydowanie odróżnia obecną sytuację od omówionych historycznych przypadków.

Jakie jest lekarstwo na te makroekonomiczne dylematy? Dywersyfikacja portfela (posiadanie też aktywów nieskorelowanych z akcjami) oraz przemyślana, zdyscyplinowana strategia, taka jak (a) rebalancing w ramach portfela - wraz z przeceną akcji należy okresowo je kupować w celu przywrócenia pierwotnej wagi, (b) podążanie za trendem.

Niniejsza analiza ma wyłącznie charakter edukacyjny i nie powinna być traktowana jako rekomendacja inwestycyjna lub informacja sugerująca określoną strategię inwestycyjną.