Bądź na bieżąco! Zapisz się na NEWSLETTER

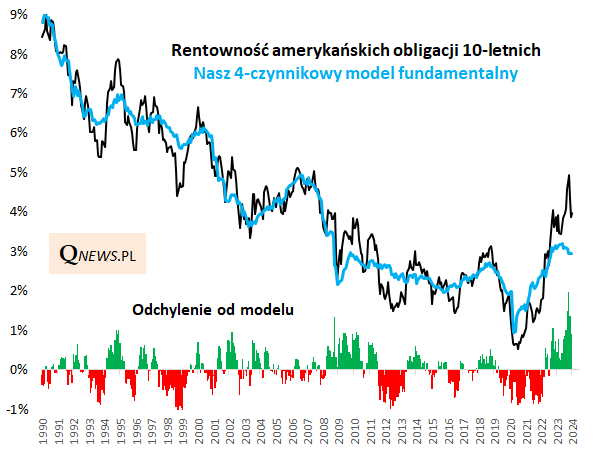

Mniej więcej trzy miesiące temu pisaliśmy, że rentowność amerykańskich obligacji jest zdecydowanie za wysoka (a ceny - za niskie) w oparciu o nasz model fundamentalny. Od czasu tamtej, październikowej analizy sporo się zmieniło - rentowność z poziomu niemal 5 proc. zjechała nieco poniżej 4 proc., a więc o ponad 100 punktów bazowych.

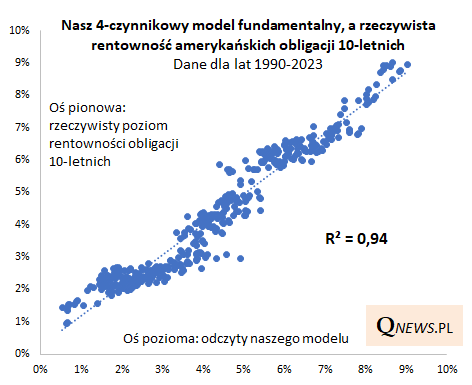

Jaka jest diagnoza po tej "zdroworozsądkowej" korekcie rentowności amerykańskich papierów? Ponownie odwołajmy się do naszego modelu, który jak widać przyniósł wcześniej trafne wskazówki, co zresztą nie powinno dziwić z uwagi na to, że historycznie tłumaczył z dużą precyzją poziom rentowności "skarbówek".

Podczas gdy po październiku ub.r. rentowność odchyliła się o rekordowe 200 punktów bazowych (!) w górę od naszego modelu, co sygnalizowało niespotykane przereagowanie, to na koniec grudnia rentowność ciągle była za wysoko względem modelu - tyle że już w dużo mniejszym stopniu, o 90 pb. Z tego punktu widzenia można ciągle przyjąć, że istnieje spora przestrzeń do skorygowania się rentowności w dół (a cen obligacji - w górę) na przestrzeni tego roku.

Oczywiście odczyty naszego modelu też nie są statyczne. Zauważmy, że począwszy od 2020 roku model stopniowo przesuwał się w górę, aż do szczytu w lecie 2023. Prześledźmy, w jakim kierunku mogą potencjalnie oddziaływać na przesunięcia w modelu poszczególne jego składniki.

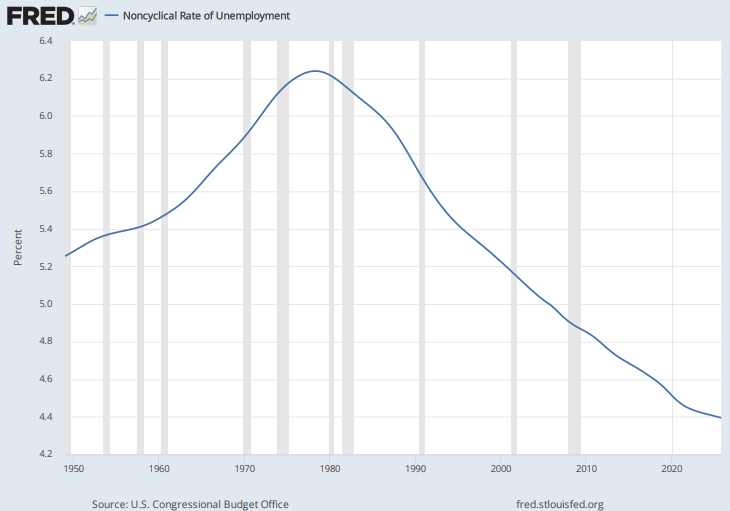

- Najprościej sprawa wygląda, jeśli chodzi o długoterminowy czynnik, jakim jest tzw. niecykliczna ("naturalna") stopa bezrobocia, która od kilku dekad przesuwa się pomału w dół (to dlatego też rentowność obligacji na długą metę obniżała się) - wg prognoz CBO ten trend ma się utrzymać w kolejnych latach.

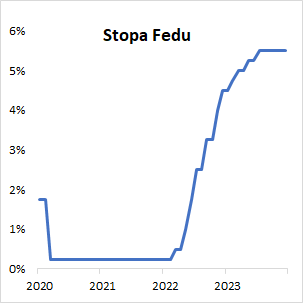

- Stabilizująca działa obecnie na model drugi składnik, czyli stopa Fedu, która od czasu lipcowej obniżki stoi w miejscu, a rynek liczy na rozpoczęcie w tym roku obniżek.

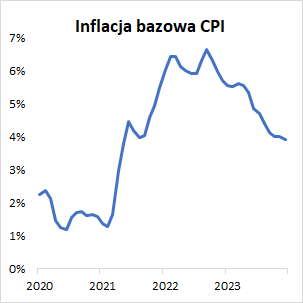

- Obniżeniu się fundamentalnego "celu" dla rentowności obligacji przysłużyłaby się dalsza normalizacja inflacji bazowej, która - wg najnowszego raportu - spadła w grudniu do poziomu najniższego od ... 31 miesięcy (3,9 proc.). Ostatnio można jednak odczuwać pewien niedosyt co do tempa obniżania się inflacji (ten niedosyt czuć też może Fed, rozważający termin pierwszej obniżki stóp).

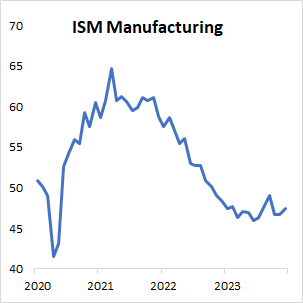

- Największa niepewność dotyczy czwartego składnika, czyli barometru koniunktury w przemyśle, ISM Manufacturing. Ostatnio próbuje on "nieśmiało" zakręcać w górę - gdyby te próby przerodziły się w trwalszy trend ożywienia w przemyśle (gospodarce), sprzyjałoby to raczej wyższej niż niższej rentowności obligacji. Z drugiej strony, takie chwilowe próby ożywienia pojawiały się czasem przed wejściem w recesję (a recesja to "wymarzone" środowisko dla obligacji).

Reasumując, wg naszego modelu amerykańskie obligacje nie są już tak drastycznie oderwane od realiów fundamentalnych, jak na jesieni ub.r. Ciągle można mówić jednak o potencjale do stopniowego obniżania się rentowności w kierunku celu wyznaczonego przez nasz model (wg stanu na koniec grudnia - ok. 3 proc.). Czynnikiem ryzyka dla tego scenariusza byłoby mocne przesunięcie się w górę niektórych składników naszego modelu, takich jak ISM Manufacturing lub inflacja bazowa.

Tomasz Hońdo, CFA, Quercus TFI S.A.