Bądź na bieżąco! Zapisz się na NEWSLETTER

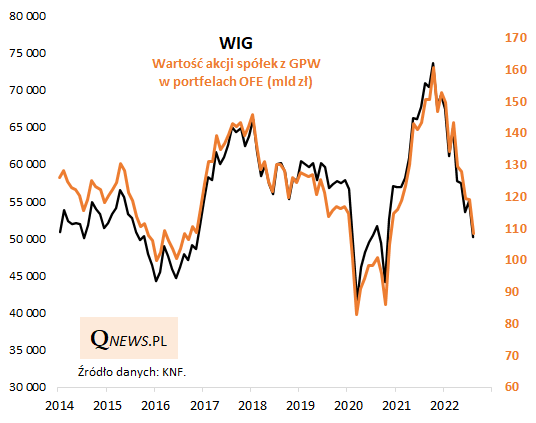

Trwająca od jesieni 2021 bessa na polskim rynku akcji nie pozostała bez wpływu na portfele Otwartych Funduszy Emerytalnych (OFE), które w naszych analizach zajmują szczególne miejsce (o czym za chwilę). Wartość "polskich" (a precyzyjnie - notowanych na GPW) akcji malała równolegle do spadku WIG-u. Najnowsze dane Komisji Nadzoru Finansowego za sierpień pokazują, że od szczytu koniunktury łączny spadek wartości wyniósł dotąd ponad 52 mld zł. Wartość akcji z krajowego rynku zbliża się dużymi krokami do progu 100 mld zł.

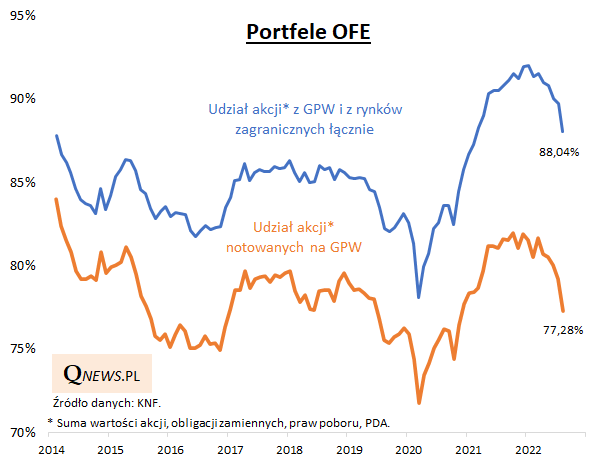

Tematem tym zajmujemy się dlatego, że od lat struktura portfeli OFE traktowana bywa jako trafny barometr koniunktury na GPW. Innymi słowy, kiedy udział akcji jest bardzo wysoki (a taki stał się na przestrzeni ubiegłego roku - o czym pisaliśmy np. tutaj), jest to z reguły poważne kontrariańskie ostrzeżenie o przegrzewaniu się koniunktury giełdowej. Kiedy zaś staje się bardzo niski, jest to dla odmiany paradoksalnie ... zachęta do zakupów na zbyt schłodzonym rynku akcji.

Jak to wygląda obecnie? Udział krajowych akcji w całym portfelu inwestycyjnym wszystkich OFE razem wziętych zmalał już dość istotnie, z niewidzianego od czasu "reformy" OFE z 2013 roku pułapu prawie 82% (odnotowanego w październiku ub.r.) do ok. 77,3% w sierpniu. To poziom najniższy od grudnia 2020. Proces pogarszania się koniunktury jest już więc dość mocno zaawansowany (to plus). Można mieć jednak pewne wątpliwości czy twarde dno tego trendu zostało już osiągnięte, skoro dla porównania w trakcie krachu covidowego w marcu 2020 udział krajowych akcji runął do zaledwie 71,8%, zaś w poprzednim dołku cyklu - na przestrzeni 2016 roku - dołek ukształtował się w okolicy 75%.

Powyższe wykresy obejmują okres od 2014 r., kiedy to w życie weszła "reforma" OFE polegająca na (a) odebraniu im obligacji skarbowych i wprowadzeniu zakazu inwestowania w nie, (b) zwiększeniu limitów inwestycji w akcje z rynków zagranicznych.

Powyższe wykresy obejmują okres od 2014 r., kiedy to w życie weszła "reforma" OFE polegająca na (a) odebraniu im obligacji skarbowych i wprowadzeniu zakazu inwestowania w nie, (b) zwiększeniu limitów inwestycji w akcje z rynków zagranicznych.

Rozważania te komplikuje w pewnym stopniu polityczne zamieszanie dotyczące przyszłości OFE. Wg wcześniejszych zamierzeń OFE miały być w tym roku przekształcone w "nowe IKE", które miałby obowiązywać minimalny udział akcji na poziomie początkowo 90% (w odniesieniu do akcji z rynku polskiego jak i zagranicznych), potem stopniowo malejący. Gdyby te ustalenia były aktualne, to obecnie nie byłoby już zapewne wiele miejsca do zmniejszania udziału wszystkich akcji (jak pokazujemy na wykresie, w odniesieniu do walorów zarówno polskich jak i zagranicznych zmalał on do 88%). Wg doniesień prasowych projekt został jednak zamrożony, a ostatnio spekuluje się na temat zupełnie innego posunięcia - ponownego umożliwienia OFE inwestowania w ... obligacje skarbowe (możliwość ta została zniesiona w ramach "reformy" z 2013, a obligacje będące w posiadaniu OFE zostały "umorzone"). W obliczu tej niepewności trudniej niż historycznie wyrokować na temat tego czy udział akcji (w szczególności) polskich spadł już wystarczająco nisko.

Reasumując, wyraźny spadek udziału akcji notowanych na GPW w portfelach OFE to tradycyjna oznaka, że koniunktura giełdowa uległa już dość mocnemu schłodzeniu. Sęk w tym, że historycznie udział rodzimych akcji potrafił w dołkach koniunktury spaść jeszcze głębiej.

Tomasz Hońdo, CFA, Quercus TFI S.A.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.