Bądź na bieżąco! Zapisz się na NEWSLETTER

W niedawnej analizie wymienialiśmy przełomowe sygnały z rynku obligacji, mogące oznaczać koniec bessy na tym rynku. Do "byczych" argumentów dorzucić można jeszcze kolejny, dotyczący sfery makroekonomicznej.

Nawiązując do tej samej metodologii, którą posłużyliśmy się wczoraj w odniesieniu do amerykańskich akcji, przyjrzyjmy się teraz dla odmiany rynkowi długu w USA.

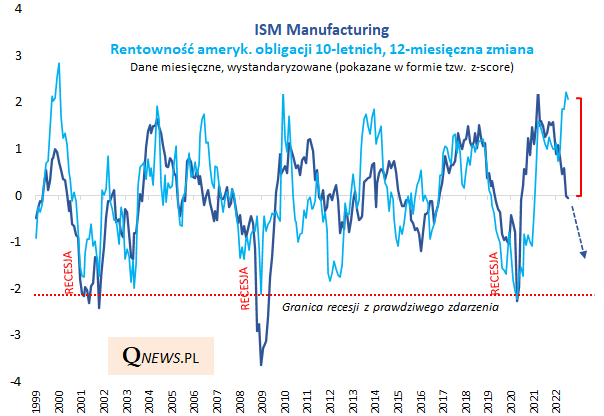

O ile wcześniej ze wskaźnikiem koniunktury w amerykańskim przemyśle, ISM Manufacturing, zestawiliśmy zachowanie S&P 500, to teraz uczyńmy to samo z rentownością obligacji (np. 10-letnich), wyrażoną również i w tym przypadku w formie 12-miesięcznej zmiany. Na wykresie prezentujemy efekty tego rutynowego ćwiczenia.

Widać, że na ogół rentowność obligacji jest dodatnio skorelowana z zachowaniem ISM. Mówiąc prościej, im wyżej wędruje ISM (czyli im bardziej rozgrzewa się koniunktura gospodarcza), tym bardziej na ogół rośnie rentowność obligacji. I odwrotnie, im niżej opada ISM (czyli im mocniejszemu schłodzeniu ulega gospodarka), tym bardziej na ogół obniża się rentowność obligacji. Innymi słowy, rynek długu jest mocno wrażliwy na wahania koniunktury - to zresztą reguła znana nie od dziś.

Jak pod tym względem wygląda obecna sytuacja? Z jednej strony ISM stopniowo opada i z naszych analiz wynika, że powinien nadal opadać, być może w kierunku typowo recesyjnym. Tymczasem rentowność obligacji ... dopiero nieśmiało zaczęła się obniżać. Jej 12-miesięczna dynamika pozostaje nawet blisko szczytów. Wygląda na to, że na razie rynek długu w bardzo niewielkim stopniu zaczął "poprawnie" reagować na postępujące hamowanie gospodarki. Dlaczego? Oczywiście ze względu na spóźnione względem inflacji działania Rezerwy Federalnej. Jeśli jednak wierzyć omawianej zależności, to nadrobienie zaległości względem słabnącego ISM powinno być tylko kwestią czasu. Gdyby obligacje miały przed sobą perspektywę mocnego spadku rentowności, automatycznie oznaczałoby to adekwatny wzrost ich cen.

Reasumując, nie od dziś wiadomo, że obligacje skarbowe na rynkach bazowych (w szczególności w USA) są zwykle dobrą inwestycją, gdy nadciągają ciemne chmury nad gospodarki. Spóźnione zaostrzenie polityki monetarnej przez banki centralne i inflacyjne skutki wojny przejściowo zachwiały tą regułą w tym roku, ale można zakładać, że powrót do owej reguły - z korzyścią dla obligacji - jest tylko kwestią czasu.

Tomasz Hońdo, CFA, Quercus TFI S.A.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.