Bądź na bieżąco! Zapisz się na NEWSLETTER

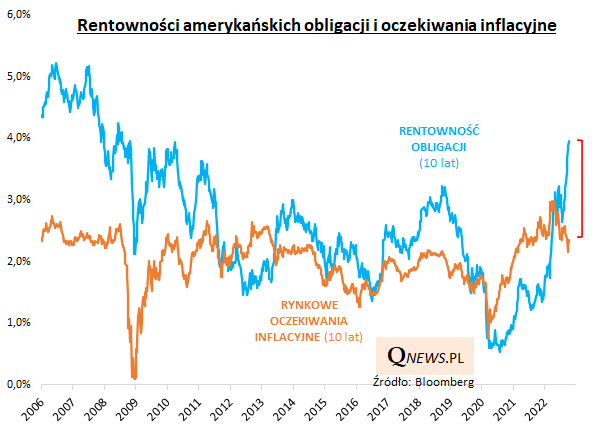

Czy rentowności obligacji są już wystarczająco wysokie, by z nawiązką zrekompensować inflację? Aby móc odpowiedzieć na to pytanie, musimy znać nie tylko nominalną rentowność, ale też przyszłą inflację w okresie "życia" danej obligacji. Rozwiązaniem popularnym medialnie, ale niekoniecznie najbardziej uzasadnionym, jest branie pod uwagę bieżącej, bardzo wysokiej inflacji - w takim ujęciu ani na polskim rynku, ani na rynkach bazowych, np. w USA, omawiany warunek nie jest oczywiście spełniony. Przykładowo ocierająca się o próg 4 proc. rentowność amerykańskich papierów 10-letnich nie może się mierzyć z bieżącą inflacją w USA w okolicach 8 proc.

Pytanie jednak czy tak wysoka inflacja utrzyma się przez cały okres życia np. 10-letnich obligacji? Wydaje się to bardzo mało prawdopodobne, biorąc pod uwagę obecną determinację Fedu w prowadzeniu "jastrzębiej" polityki monetarnej. Z takiego założenia wychodzi chyba też sam amerykański rynek, na którym oczekiwania inflacyjne w horyzoncie 10-letnim obniżają się w ostatnich miesiącach i wynoszą obecnie ok. 2,4 proc. - czyli są wyraźnie niższe od bieżących odczytów inflacji.

Jeśli z kolei porównamy dochodzącą do 4 proc. nominalną rentowność papierów 10-letnich z oczekiwaną inflacją na poziomie 2,4 proc. rocznie, okazuje się, że obligacje w USA oferują już wyraźną premię względem przyszłej inflacji.

Rynkowe oczekiwania inflacyjne wynikają z notowań obligacji TIPS (indeksowanych inflacją).

Różnica między nominalną rentownością i oczekiwaną inflacją to tzw. realna rentowność - pokazujemy ją na poniższym wykresie. Okazuje się, że ten wskaźnik atrakcyjności papierów skarbowych, który jeszcze na początku roku był mocno ujemny - co sygnalizowało trafnie, że obligacje nie były wtedy korzystną inwestycją - obecnie został wywindowany do poziomu niewidzianego od ponad dwunastu lat, wynoszącego ok. 1,5 pkt. proc.

Wskaźnik ten sam w sobie nie informuje czy punkt kulminacyjny bessy na rynku obligacji (czyli wzrostu nominalnej rentowności, wiążącej się automatycznie ze spadkiem cen długu) został już osiągnięty. Obligacyjne "niedźwiedzie" mogą argumentować, że historycznie realna rentowność bywała jeszcze wyraźnie wyższa. Przykładowo w okresie globalnego kryzysu finansowego sięgnęła 3 pkt. proc. Jednak nie ma wątpliwości co do tego, że w odróżnieniu do sytuacji sprzed np. roku, długoterminowe obligacje USA oferują obecnie premię względem oczekiwanej inflacji w okresie do wykupu.

Niestety nie jest łatwo przenieść te rozważania również na grunt polski ze względu na brak danych na temat rynkowych długoterminowych oczekiwań inflacyjnych. Można mieć tylko nadzieję, że Polska nie podąży w kierunku tureckim, gdzie inflacja jest bagatelizowana. Jeśli np. w horyzoncie 10-letnim inflacja okaże się niższa od obecnej rentowności polskich obligacji o takim terminie do wykupu, wynoszącej ok. 8 proc., to obligacje te przyniosą dodatnią realną stopę zwrotu.

Reasumując, z dobrze rozwiniętego rynku amerykańskich obligacji płyną sygnały na temat najwyższej od ponad dekady ich realnej rentowności, tzn. rentowności skorygowanej o rynkowe oczekiwania inflacyjne.

Tomasz Hońdo, CFA, Quercus TFI S.A.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.