Tomasz Hońdo, CFA

Starszy Ekonomista Quercus TFI S.A.

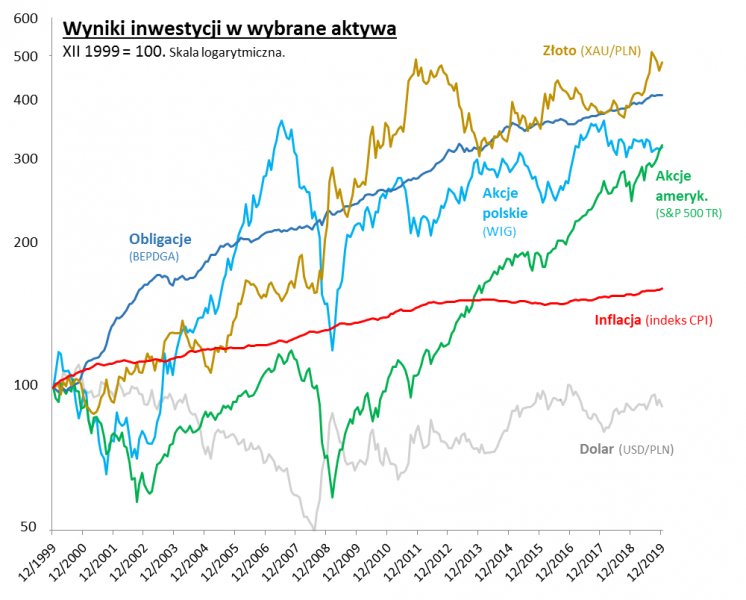

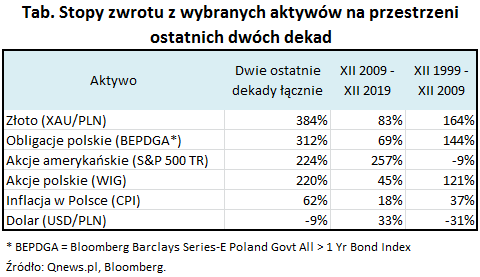

Wszystkie te aktywa na przestrzeni ostatnich dwudziestu lat wygrały z inflacją. Ale w naszym zestawieniu stóp zwrotu nie brakuje niespodzianek.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Jeśli za koniec dekady przyjąć koniec minionego 2019 roku (z tym zastrzeżeniem, że nie ma jednolitej definicji dekady), to mamy świetną okazję, by przyjrzeć się bliżej stopom zwrotu z wybranych aktywów nie tylko w horyzoncie owej dekady, ale nawet jeszcze dłuższego okresu.

Wybór punktu początkowego w ramach tego typu porównań zawsze jest problematyczny. Zastosujmy tu zasadę sięgnięcia jak najdalej w przeszłość. Przy tym założeniu jedynym ograniczeniem okazuje się dostępność danych. Dane historyczne dotyczące indeksu polskich obligacji Bloomberga sięgają grudnia 1999 roku – i właśnie tę datę przyjmijmy jako punkt wyjścia. Akurat tak się dobrze składa, że od tego punktu mamy już dwadzieścia lat, a więc okres wystarczająco długi, by można było powiedzieć coś wiarygodnego o historycznych wynikach inwestycyjnych.

Rys. Akcje, obligacje, złoto, dolar i inflacja na przestrzeni dwóch dekad

Źródło: Qnews.pl, Bloomberg.

Nasze zestawienie przynosi sporą dawkę zaskoczeń i impulsów do refleksji.

W całym badanym okresie najwyższe stopy zwrotu przyniosło … złoto (uwaga – bierzemy tu pod uwagę ceny w przeliczeniu na PLN, czyli z punktu widzenia rodzimego posiadacza). Co ciekawe aktywo to bywa często traktowane po macoszemu, jako „przeżytek”. Trzeba też uczciwie przyznać, że w odróżnieniu od akcji czy obligacji złoto nie przynosi żadnego strumienia gotówki typu dywidendy czy odsetki. A mimo tych wad praktyka inwestycyjna dowodzi jednoznacznie, że warto mieć to aktywo w portfelu inwestycyjnym. Warto przy okazji wspomnieć, że na przestrzeni ub.r. złoto (wyrażone w PLN) pobiło historyczny rekord.

Drugim zaskoczeniem jest fakt, że w horyzoncie dwudziestu lat akcje przegrały z … obligacjami. Może to być o tyle nieintuicyjne, że przecież standardowo zwykle zakłada się, że powinno być na odwrót – to akcje za cenę wyższej zmienności powinny ostatecznie wygrać w długim okresie. Na usprawiedliwienie można jednak wskazać kilka czynników, które zaważyły na tym stanie rzeczy i które obecnie już nie są tak oczywiste. Po pierwsze tak się pechowo (dla akcji) złożyło, że punkt wyjścia w naszych obliczeniach jest (pechowo dla akcji) położony w okolicach szczytu bańki internetowej (na GPW i wielu innych rynkach – marzec 2000), kiedy wyceny na giełdach były wysokie i źle rokowały na przyszłość. Gdyby wystartować w innym punkcie (np. w połowie bessy w 2001 roku, nie mówiąc już o jej dołku), obligacje niekoniecznie wygrałyby już w tym porównaniu. Wniosek na przyszłość? Uważaj na wysoko wycenione akcje – taka inwestycja grozi przegraną z bezpieczniejszymi aktywami.

Druga kwestia decydująca o tym, że w horyzoncie dwudziestu lat akcje przegrały z obligacjami, to … wysoka wyjściowa rentowność papierów skarbowych. Warto przypomnieć, że na początku wieku obligacje miały wysokie nominalnie, dwucyfrowe oprocentowanie. Od tego czasu rentowność systematycznie spadała, a to jeszcze bardziej napędzało stopy zwrotu (spadek rentowności na rynku wtórnym to wzrost cen notowanych papierów). Obecna sytuacja jest w efekcie kompletnie nieporównywalna z tą sprzed dwudziestu lat. Przykładowo obligacje 10-letnie mają obecnie rentowność rzędu nieco ponad 2 proc. To oznacza, że historyczne dokonania obligacji są nie do powtórzenia na dłuższą metę.

Skoro już mówimy o akcjach, to warto zwrócić uwagę, że w naszym porównaniu wyróżniliśmy dwie kategorie – walory polskie (WIG) i amerykańskie (S&P 500 Total Return). Doświadczenia ostatnich dziesięciu (i mniejszej liczby) lat są takie, że akcje z Wall Street zdecydowanie wygrywają. Ale jeśli zerkniemy na ostatnie dwie dekady, to okazuje się, że to przeświadczenie wcale nie jest trafne – akcje polskie i amerykańskie wypadają niemal identycznie w horyzoncie 20-letnim. Dlatego, że w pierwszej połowie tego okresu to walory z GPW były górą. Warto przy okazji wspomnieć, że obecnie akcje z Wall Street – choć bardzo modne – są też zdecydowanie najwyżej wyceniane, a nasze projekcje mówią o niskich stopach zwrotu w horyzoncie wieloletnim.

Na koniec czas na wnioski wspólne dla wszystkich zestawionych aktywów inwestycyjnych. Dobra wiadomość jest taka, że wszystkie one – złoto, obligacje, akcje polskie i amerykańskie – na przestrzeni ostatnich dwóch dekad zdecydowanie wygrały z inflacją. A warto dodać, że ceny towarów i usług konsumpcyjnych wg wyliczeń GUS-u urosły łącznie o ponad 60 proc. (!). Innymi słowy, wspomniane aktywa przyniosły dodatnie realne stopy zwrotu.

Tego samego nie da się powiedzieć o trzymaniu pieniędzy w walutach. Złotówki w przysłowiowej skarpecie w ciągu dwóch dekad straciły niemal 40 proc. swojej wartości nabywczej. Nawet przechowywanie kapitału w dolarze amerykańskim nie przyniosło owoców – przez dwadzieścia lat jego kurs nieco spadł, i to nawet już w nominalnym ujęciu.

I jeszcze jedna ponadczasowa konkluzja – opłaca się dywersyfikować portfel inwestycyjny. Zauważmy, że zwycięskie aktywa – złoto, obligacje, akcje polskie i amerykańskie – podążały do celu rozmaitymi ścieżkami. Połączenie ich w ramach jednego portfela pozwala wygładzić w efekcie ścieżkę przyrostu kapitału, bo wtedy gdy któreś z tych aktywów są relatywnie słabe, inne okazują się mocne.

Reasumując, ostatnie dwie dekady w sferze inwestycji podważyły pewne mity (takie jak to, że akcje na dłuższą metę muszą zawsze przynieść najwyższe stopy zwrotu, albo że złoto to relikt przeszłości). Ale są też kwestie, które zostały potwierdzone – po pierwsze to, że opłaca się inwestować, a po drugie, że warto dywersyfikować.

Prawa do publikacji niniejszego artykułu są zastrzeżone dla Qnews.pl oraz parkiet.com.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.