Bądź na bieżąco! Zapisz się na NEWSLETTER

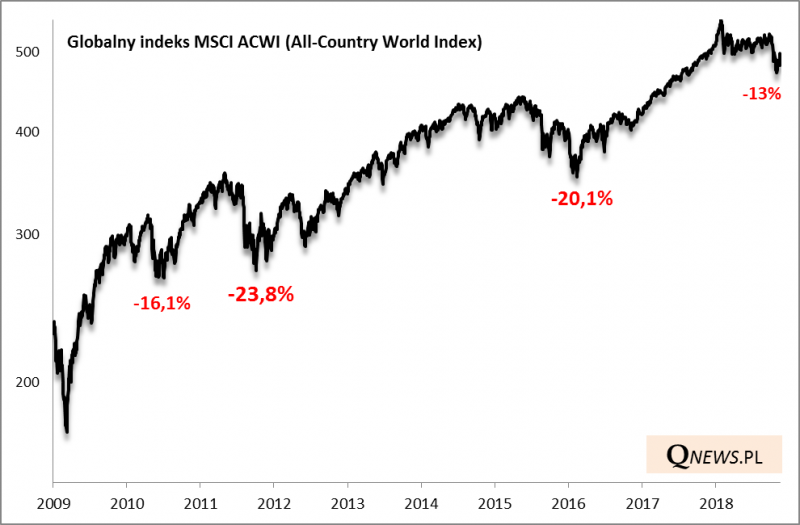

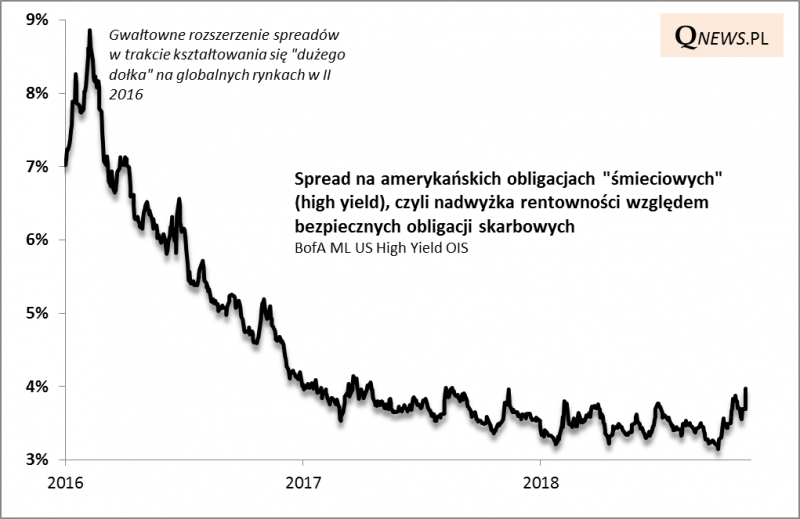

Wczoraj pisaliśmy, że zdaniem stratega Bank of America M. Hartnetta nastroje zarządzających funduszami nie są jeszcze na tyle złe, by można było mówić o "dużym dołku" (Big Low) i okazji do zakupów na rynkach. Takiej jak na początku 2016 roku, czy na jesieni 2011. Amerykanie lubią też mówić o washout bottom, co można by dowolnie przetłumaczyć jako "kulminacja wyprzedaży".

Potraktujmy ten temat szerzej. Jakich oznak ukształtowania się "dużego dołka" na świecie ciągle brakuje?

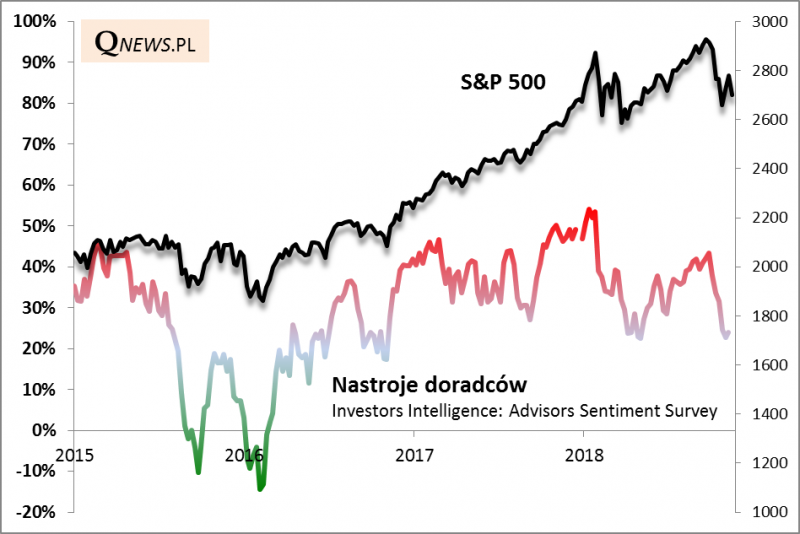

- Zgodnie z tym co pisaliśmy wczoraj na razie widać jedynie wybrane oznaki pesymizmu w sondażu Bank of America/Merrill Lynch.

- Wskaźnik Bull & Bear autorstwa tego samego banku nie dał jeszcze sygnału kupna.

- Wskaźniki nastrojów na Wall Street w większości nie pokazują jeszcze paniki takiej jak w 2016 lub 2011 (choć zeszły jednak na tyle nisko, by znaleźć się w dołku lutowej przeceny).

- Spready na rynku bardziej ryzykownych obligacji (korporacyjnych w USA, a także papierów z rynków wschodzących) nie uległy jeszcze gwałtownemu rozszerzeniu świadczącemu o kulminacji paniki. Zdaniem niektórych ten proces dopiero się rozpoczął, a symbolicznym sygnałem napięć narastających na rynkach obligacji korporacyjnych jest silna przecena papierów przemysłowego giganta GE (General Electric), których rentowność sięgnęła pułapów charakterystycznych dla obligacji "śmieciowych". Niektórzy analitycy, jak Matt King z Citigroup, argumentują, że źródłem napięć na rynku obligacji jest trwająca "normalizacja bilansu" amerykańskiego Fedu i nadchodzący koniec QE w strefie euro. W grę wchodzi też przecena ropy, która może - podobnie jak w 2015 roku - wywoływać obawy o kondycję zadłużonego sektora naftowego w USA.

- Nie widać złagodzenia retoryki banków centralnych, które miało zwykle miejsce w okresie kształtowania się "dużych dołków". Szef EBC Mario Draghi zbagatelizował niedawno oznaki zadyszki w gospodarkach, zaś szef Fedu Jerome Powell skomentował, że ostatnia zmienność na rynkach, to jedynie jeden z wielu czynników, które bank centralny bierze pod uwagę. Analitycy spekulują jak głęboko musiałby jeszcze spaść S&P 500, by Fed złagodził swój ton (nie ma jednoznacznej odpowiedzi).

Oczywiście we wszystkich tych rozważaniach przewija się założenie, że podobnie jak w latach 2016 czy 2011 i tym razem musimy mieć na globalnych rynkach "duży dołek", by korekta spadkowa defnitywnie dobiegła końca. Zauważmy jednak, że przecież wiele innych korekt w trakcie obecnej hossy skończyło się na globalnych rynkach po spadkach nawet słabszych niż te ostatnie. Czekanie na "duży dołek" zakłada również, że inwestowanie jest zdarzeniem "zerojedynkowym", w ramach którego akcje należy kupić w precyzyjnie określonym momencie i sprzedać w innym. Ale w praktyce inwestowanie może być raczej procesem, stopniowym i rozłożonym w czasie.

Niniejsza analiza ma wyłącznie charakter edukacyjny i nie powinna być traktowana jako rekomendacja inwestycyjna lub informacja sugerująca określoną strategię inwestycyjną.