Tomasz Hońdo, CFA

Starszy Ekonomista Quercus TFI S.A.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Kiedy raptem miesiąc temu porównywałem ówczesną sytuację na Wall Street do tej z końcówki lat 90., czyli okresu słynnej bańki internetowej, nawet przez myśl mi nie przeszło, że przekłucie bańki spekulacyjnej analogicznej do tamtej nastąpi w tak gwałtowny sposób.

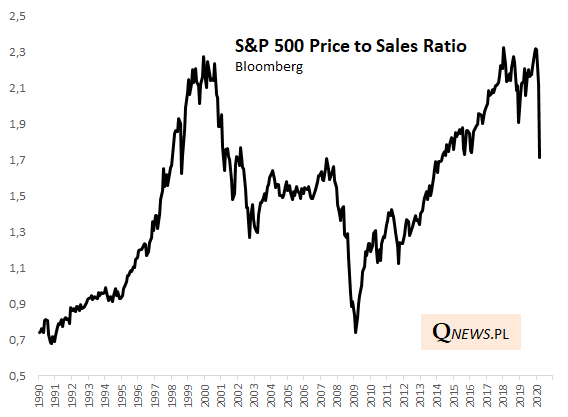

Po blisko 30-proc. załamaniu czas znów odświeżyć fundamentalną ocenę sytuacji. Spośród wskaźników wyceny, które bierzemy pod uwagę m.in. na potrzeby naszego długoterminowego modelu prognostycznego, zdecydowanie wyróżnił się współczynnik P/S (Price to Sales, cena do przychodów ze sprzedaży). On jako jedyny z obserwowanej przez nas "trójcy" (P/E, P/S, P/BV) dotknął rekordu z czasów bańki internetowej, trafnie ostrzegając że mieliśmy do czynienia z bardzo niebezpieczną sytuacją (cały model też nie prezentował się optymistycznie - o tym w dalszej części).

Dobra wiadomość jest taka, że P/S od tamtego szczytu uległ wyraźnemu odchudzeniu. Obecnie jest już zdecydowanie bliżej historycznej średniej, więc można mówić, że wyceny amerykańskich spółek zeszły do w miarę rozsądnych poziomów. Aczkolwiek o tym że jest już tanio trudno byłoby mówić.

Uwaga metodologiczna - część analityków za bardziej poprawny uznaje bardziej skomplikowany wskaźnik EV/Sales, aczkolwiek nie dostrzegamy jego przewagi w omawianym kontekście.

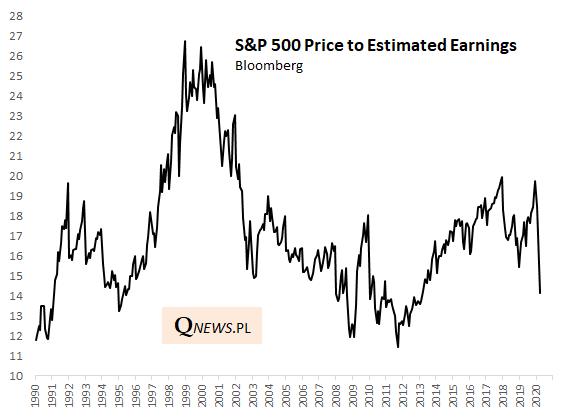

Stosunkowo nisko względem swej historii jest natomiast najbardziej popularny wskaźnik P/E (cena/prognozowane zyski). Zdaniem autora akurat ten element naszej "trójcy" jest jednak najmniej wiarygodny w okresach turbulencji, bo zyski spółek, na których bazuje mogą ulec załamaniu w przypadku recesji (przychody, szczególnie w skali całego indeksu, są o wiele stabilniejsze).

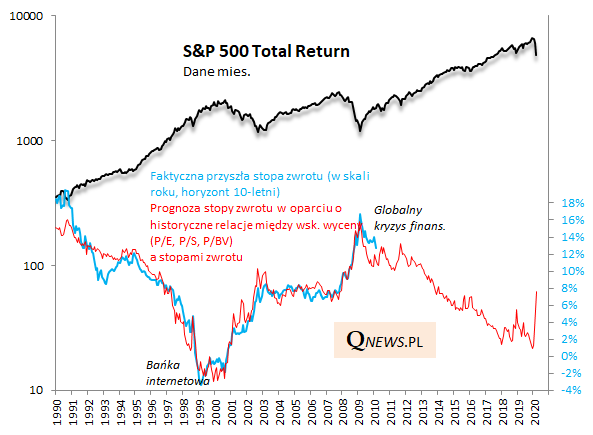

Na koniec ważne zastrzeżenie. Najpotężniejszym aspektem wskaźników wyceny jest ich moc prognozowania przyszłych długoterminowych stóp zwrotu. Oparty na wspomnianej "trójcy" model pokazuje, że o ile w szczycie hossy projekcja 10-letnich stóp zwrotu na Wall Street była w okolicach zera, to teraz podskoczyła do prawie +8% w skali roku (co daje ponad 100% łącznego zysku w skali 10. lat!).

Długoterminowa projekcja po 30-proc. odchudzeniu S&P 500 wygląda więc dość sensownie. Z drugiej strony ta projekcja nie mówi sama w sobie nic na temat rozwoju wydarzeń na krótką metę - potencjalnie wskaźniki wyceny mogłyby spaść jeszcze niżej, a projekcja podskoczyć jeszcze mocniej (dla porównania w dołku poprzedniej bessy projekcja mówiła o ... 15-proc. stopach zwrotu w skali roku).

Reasumując, nasza analiza fundamentalna, która tuż przed obecnym tąpnięciem ostrzegała przed zerowymi długoterminowymi stopami zwrotu na Wall Street, teraz pokazuje że akcje na najważniejszym globalnym rynku są wyceniane dużo rozsądniej i oferują przyzwoite zyski w horyzoncie wieloletnim. Bardzo dalekie od prawdy byłoby jednak twierdzenie, że wyceny są tak szokująco atrakcyjne jak w dołku poprzedniej bessy (III 2009) lub na początku lat 90.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.