Bądź na bieżąco! Zapisz się na NEWSLETTER

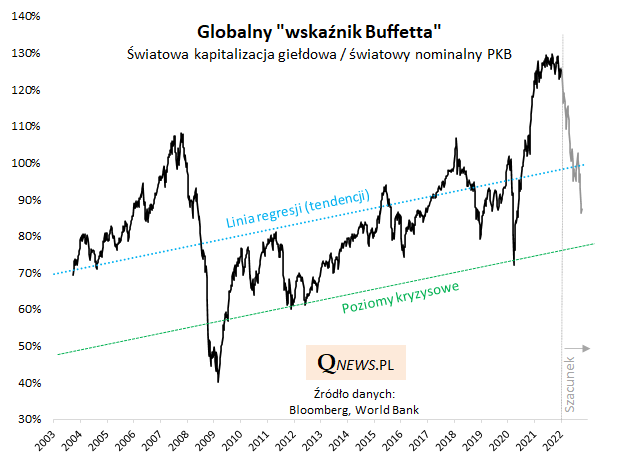

W 2021 roku, kiedy jeszcze światowe giełdy przeżywały euforyczną hossę zasilaną bezprecedensową stymulacją monetarną i fiskalną uruchomioną po wybuchu pandemii, zaczęliśmy przyglądać się globalnej wersji popularnego "wskaźnika Buffetta". Wskaźnik ten pokazuje stosunek kapitalizacji giełdowej (wartości notowanych akcji) względem PKB.

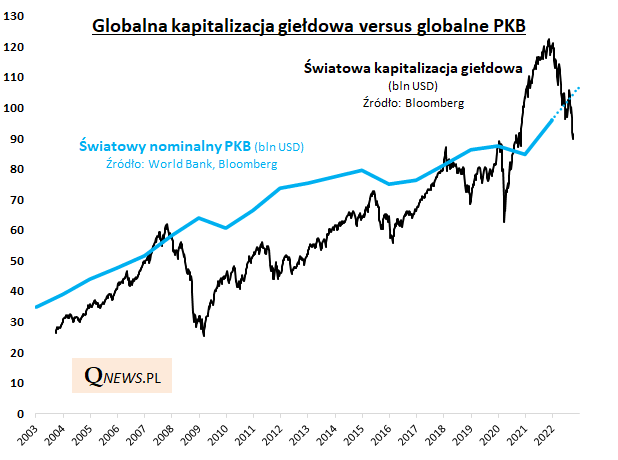

Wtedy, w 2021 roku, wskaźnik bujał w obłokach, osiągając bezprecedensowe poziomy, co w ostatecznym rozrachunku okazało się trafnym sygnałem ostrzegawczym. Ale od tamtego czasu wiele się zmieniło. Wg danych agencji Bloomberg globalna kapitalizacja giełdowa od szczytu odchudziła się dotąd o ponad 30 BILIONÓW dolarów, do ok. 91 bln USD wg stanu obecnego. Oznacza to, że nie tylko nie jest już dużo powyżej światowego PKB, ale nawet wyraźnie poniżej. PKB za ubiegły rok wyniósł wg danych Banku Światowego 96,1 bln USD, a w tym roku ma być sporo większy, szczególnie w ujęciu nominalnym (BŚ realny wzrost PKB na ten rok szacował w czerwcu na 2,9 proc., a do tego trzeba dodać jeszcze inflację, bo w obliczeniach posługujemy się nominalnym PKB).

Efekt jest taki, że globalny "wskaźnik Buffetta" ma za sobą gwałtowny spadek z poziomów niebotycznych, niebezpiecznych do dość niskich. Jeśli założyć, że na długą metę ten wskaźnik wykazuje pewną tendencję zwyżkową i że jako swoistą normę należy traktować długoterminową linię tzw. regresji (tendencji zwyżkowej), to indykator jest już wg orientacyjnych szacunków PKB na ten rok sporo poniżej tej normy - i to jest dobra wiadomość. Pandemiczne ekscesy zostały z nawiązką skasowane.

Odrębną kwestią jest natomiast to, czy wskaźnik osiągnął już tzw. twarde dno. W trakcie kryzysów takich jak wybuch pandemii, globalny kryzys finansowy 2008/09 lub kryzys strefy euro 2011-12, wskaźnik potrafił zejść jeszcze niżej. Takie ultra niskie poziomy nie zostały jeszcze osiągnięte. Oczywiście osiągnięte zostać nie muszą tym razem, ale możliwość taką sygnalizuje jastrzębia polityka banków centralnych z Fedem na czele, która stanowi odwrotność ultra luźnego podejścia po wybuchu pandemii.

"Wskaźnik Buffetta" został zaproponowany przez słynnego inwestora Warrena Buffetta ponad dwie dekady temu w odniesieniu do amerykańskich akcji (co ciekawe sam Buffett od lat nie wspomina już o tej metodzie). W obecnych realiach bardziej właściwe wydaje się posługiwanie się globalną wersją tego wskaźnika.

Reasumując, globalny "wskaźnik Buffetta" przynosi sporo dobrych informacji - wycenowe ekscesy zostały z nawiązką zneutralizowane, co może być nawet traktowane jako argument za akumulowaniem globalnych akcji. Jednak z tą świadomością, że o ile bezprecedensowe zalanie rynków pustym pieniądzem po wybuchu pandemii wywindowało wskaźnik do "kosmicznych" poziomów, tak teraz "odsysanie" tej nadwyżki płynności przez banki centralne grozi potencjalnie dalszym zjazdem omawianego wskaźnika.

Tomasz Hońdo, CFA, Quercus TFI S.A.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.