Tomasz Hońdo, CFA

Starszy Analityk Quercus TFI

To nie przypadek, że w tym roku osłabianiu się amerykańskiej waluty towarzyszy wyskok cen złota i hossa na rynkach wschodzących akcji. Wzięliśmy pod lupę długoterminowe zależności.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Bieżący rok jest nie tylko rokiem hossy na rynkach akcji, szczególnie wschodzących. Jest jedno aktywo, które w tym roku zdaje się wyraźnie cierpieć. Jest nim … dolar amerykański. Bez względu który z głównych koszyków walutowych weźmiemy pod uwagę, USD odnotowuje wyraźne straty, największe od lat.

Z pewnością taki obrót sytuacji jest czymś nowym. Poprzednie lata zdążyły bowiem przyzwyczaić inwestorów do coraz mocniejszej amerykańskiej waluty. Przykładowo względem koszyka głównych walut ważonego udziałami w handlu USD rósł w siłę nieprzerwanie aż przez pięć lat.

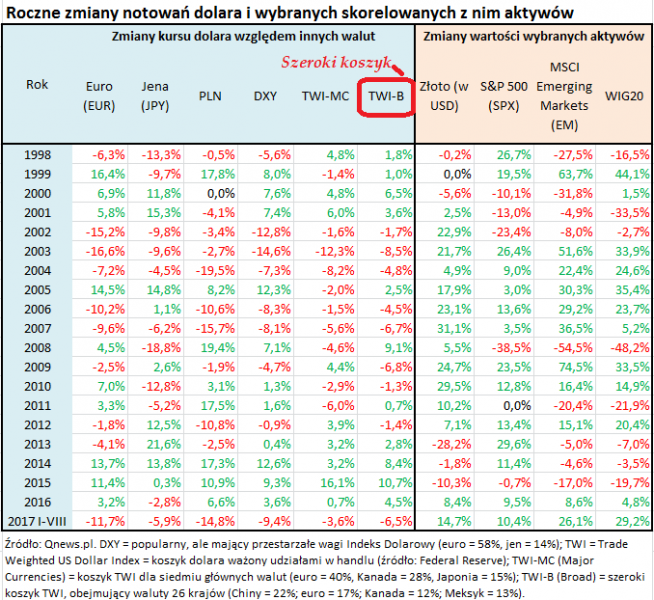

Już na wstępie pojawia się problem natury technicznej – nie ma jednolitej głównej miary siły USD. Czasem mówiąc np. o osłabieniu dolara, ma się na myśli notowania względem euro, innym razem względem np. koszyka indeksu dolarowego (DXY). W obliczeniach widocznych w tabelach pod uwagę wzięliśmy zmiany kursu USD względem sześciu różnych walut/koszyków. To pozwala dogłębniej zbadać sprawę. Co prawda w tym roku dolar osłabia się w mniejszym lub większym stopniu według wszystkich sześciu kategorii, ale nie zawsze zdarza się taka jednomyślność (patrz np. rok 2012).

Postanowiliśmy zbadać czy historycznie istniała jakaś zależność między zmianami wartości USD, a notowaniami wybranych aktywów, które tradycyjnie postrzegane są jako uzależnione właśnie od dolara.

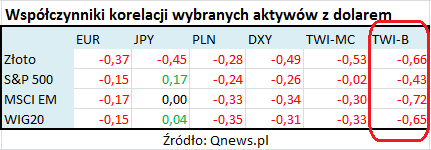

Wsp. korelacji zawsze zawiera się w przedziale od -1 (idealnie odwrotna zależność) do +1 (idealna dodatnia zależność).

Od razu w oczy rzuca się fakt, że bez względu na to które aktywa bierzemy pod lupę, istnieje następująca reguła: korelacje są relatywnie słabe w stosunku do pojedynczych walut, a najsilniejsze względem szerokiego koszyka walutowego. Wniosek jest taki, że mówiąc o dolarze powinno się mieć na myśli nie tyle jego notowania względem np. euro (to częste podejście), lecz koszyka, takiego jak ten publikowany regularnie przez Federal Reserve: Trade Weighted U.S. Dollar Index: Broad (TWI-B). Koszyk ten obejmuje aż 26 krajów, z którymi handlują USA (im dany kraj ma większy udział w handlu, tym jego waga w koszyku większa). Silniejsza korelacja z szerokim koszykiem wydaje się intuicyjnie bardziej uzasadniona ekonomicznie.

Druga szybko rzucająca się w oczy obserwacja: w tabeli z korelacjami zdecydowanie dominuje kolor czerwony, co oznacza, że wszystkie brane pod uwagę aktywa są faktycznie w mniejszym lub większym stopniu ujemnie skorelowane z dolarem.

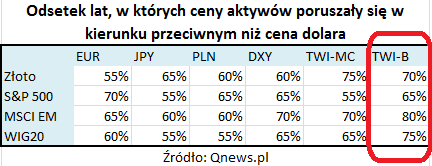

Najsilniejszą zależność znaleźliśmy w przypadku … wschodzących rynków akcji (emerging markets). Korelacja między indeksem MSCI EM, a szerokim koszykiem dolarowym (TWI-B) na przestrzeni ostatnich dwudziestu lat wynosiła -0,72. Innymi słowy, w uproszczeniu można powiedzieć, że koniunktura na rynkach wschodzących była aż w 72 proc. zależna od kondycji dolara. Im silniejszy USD, tym gorzej dla emerging markets. I na odwrót, im słabszy USD, tym lepiej dla EM. Ostatnie lata tylko potwierdzają tę regułę. W tym roku akcje z EM przynoszą świetne stopy zwrotu, podczas gdy dolar się osłabia. Z kolei w 2015 roku rynki wschodzące przeżyły tąpnięcie wraz z umacnianiem się amerykańskiej waluty.

Współczynnik korelacji może wydawać się wskaźnikiem dość abstrakcyjnym i trudnym w interpretacji, ale dokładnie to samo mówią nasze proste statystyki. W 80 procentach wszystkich zbadanych lat zmiana MSCI EM następowała w kierunku odwrotnym, niż zmiana TWI-B.

Skoro już o emerging markets mowa, to nie może zabraknąć też rodzimego WIG20. Korelacja z szerokim koszykiem dolarowym naszego flagowego indeksu jest też wyraźnie ujemna (-0,65). Ujemna zależność była dostrzegalna w 75 proc. wszystkich lat. Im słabszy dolar, tym na ogół (ale nie zawsze) lepiej dla naszego WIG20!

A co z innymi aktywami? Nasze badania zdają się potwierdzać obiegową opinię, że notowania dolara mają wyraźny wpływ na zmiany cen złota, jako głównego reprezentanta szerszej grupy aktywów – metali szlachetnych. Złoto jest wyraźnie ujemnie skorelowane nie tylko z szerokim koszykiem dolarowym, lecz nawet z niektórymi pojedynczymi walutami, jak jen japoński (który podobnie jak ten metal ma status bezpiecznej przystani). Ujemną zależność względem szerokiego koszyka zaobserwowaliśmy w 70 proc. przypadków.

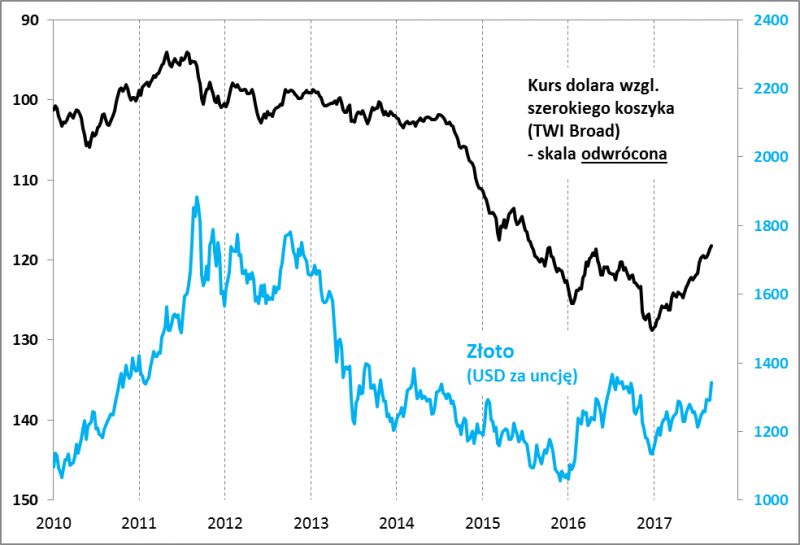

Rys. Im słabszy dolar, tym (na ogół) lepiej dla złota

Źródło: Qnews.pl na podst. Federal Reserve.

W tym roku złoto drożeje, bo dolar się osłabia. W latach 2013-2015 mocno potaniało, bo amerykańska waluta się umacniała. Wyjątkiem od reguły był np. ubiegły rok (to jeden z tych 30 proc. przypadków), gdy złoto nieco podrożało, a dolar się umocnił. Deprecjacja USD była szczególnie potrzebna do silnych zwyżek na rynku szlachetnego metalu. Jeśli pod uwagę weźmiemy tylko te lata, w których złoto podrożało przynajmniej o 15 proc., to spośród siedmiu takich przypadków w zaledwie jednym nie doszło do spadku kursu dolara względem TWI-B.

Reasumując, po pierwsze jeśli w kolejnych kilkunastu miesiącach mamy mieć dalszy ciąg hossy na rynkach wschodzących i na rynku złota, to trudno taki scenariusz byłoby sobie wyobrazić bez dalszego osłabiania się amerykańskiej waluty. I drugi wniosek na długą metę: jeśli masz w portfelu aktywa dolarowe (np. amerykańskie akcje), to na zasadzie dywersyfikacji portfela warto też mieć ujemnie skorelowane z USD aktywa, takie jak złoto.

tomasz.hondo@quercustfi.pl