Tomasz Hońdo, CFA

Starszy Ekonomista Quercus TFI S.A.

Indeks sWIG80 w osamotnieniu zdołał pokonać majowy szczyt hossy. Na długą metę akcje małych spółek pozostają faworytem na GPW. A od czego zależy ich kondycja w średnim terminie?

Bądź na bieżąco! Zapisz się na NEWSLETTER

Chociaż początek lata na warszawskiej giełdzie przynosi na razie raczej marazm niż kolejny powiew hossy, to na plus wyróżnił się przynajmniej indeks małych spółek sWIG80. Jako jedyny z głównych benchmarków zdołał on pokonać majowy szczyt i tym samym pobić historyczny rekord. To dobra okazja, by odświeżyć rozważania dotyczące tego segmentu firm na GPW.

Długoterminowy triumf

Zacznijmy od tego, co nie budzi żadnych wątpliwości – nowy rekord, jakkolwiek będący dziełem dosłownie kilku spółek...

Które spółki najbardziej pomogły w pobiciu rekordu przez sWIG80?

Celon Pharma – być może nie byłoby rekordu indeksu, gdyby nie gwałtowny wystrzał notowań biotechnologicznej spółki po ogłoszeniu korzystnych wyników badań nad przełomowym lekiem na schizofrenię

Newag – kursowi tej spółki o jednym z największych udziałów w indeksie pomógł wart ponad 3 mld zł kontrakt na dostawy dla PKP Intercity

BNP Paribas – kurs spółki został nagle wywindowany na rekordowy poziom w ostatnim dniu obecności w sWIG80, dosłownie w finałowym momencie pomagając indeksowi

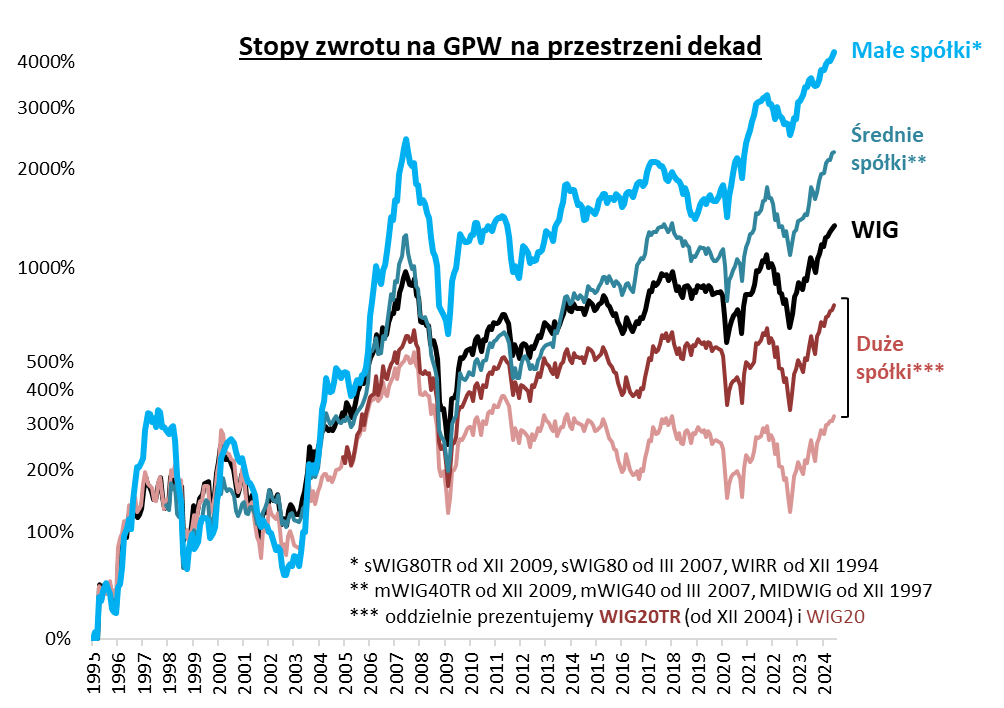

... wpisuje się jednak w powtarzaną przez nas od dawna tezę mówiącą, że akcje małych firm są długoterminowym faworytem na polskim rynku. Na pierwszym wykresie przypominamy po raz kolejny, że sWIG80 niezmiennie triumfuje pod względem całkowitych stóp zwrotu (z uwzględnieniem dywidend) nad innymi indeksami (w największym stopniu nad WIG20).

Rys. 1. Akcje małych spółek to długoterminowy faworyt na GPW

Źródło: Qnews.pl, GPW.

O ile długoterminowa, wieloletnia diagnoza pozostaje niezmiennie pozytywna, to pytanie jednak, czy równie pozytywna jest diagnoza w średnim (kilkunastomiesięcznym) terminie?

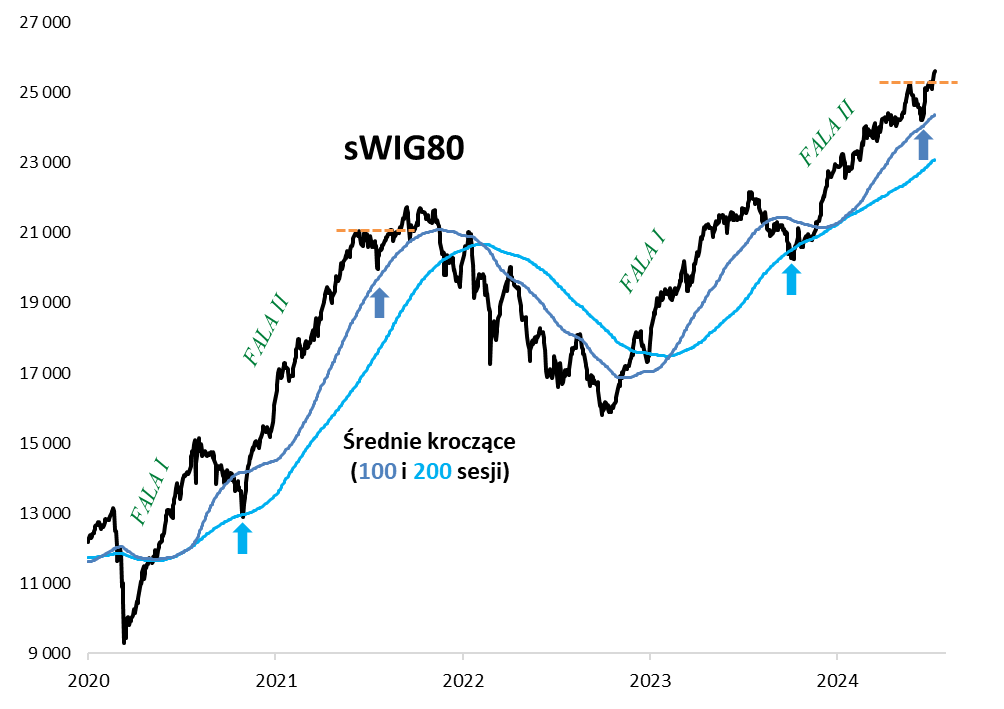

Z jednej strony nowy rekord sWIG80 zdaje się być prostym technicznym potwierdzeniem trendu wzrostowego, zgodnie z klasyczną zasadą „trend is your friend”. Z drugiej strony jasne staje się też jednak, że hossa trwająca od jesieni 2022 roku po 21 miesiącach kalendarzowych jest na zaawansowanym etapie. Można by też dopatrzeć się pewnych podobieństw technicznych względem finału poprzedniej hossy, zakończonej u schyłku 2021 roku. Wtedy analogiczne odbicie w górę od 100-sesyjnej średniej ruchomej w ramach drugiej fali hossy było już ostatnim akcentem całego trendu zwyżkowego.

Rys. 2. W średnim terminie fala hossy wydaje się już zaawansowana

Źródło: Qnews.pl, GPW.

Na szczęście na razie brakuje jednak kluczowego sygnału kończącego hossę małych spółek w 2021 roku, czyli ponownego – tym razem udanego dla niedźwiedzi – przebicia w dół 100-sesyjnej średniej.

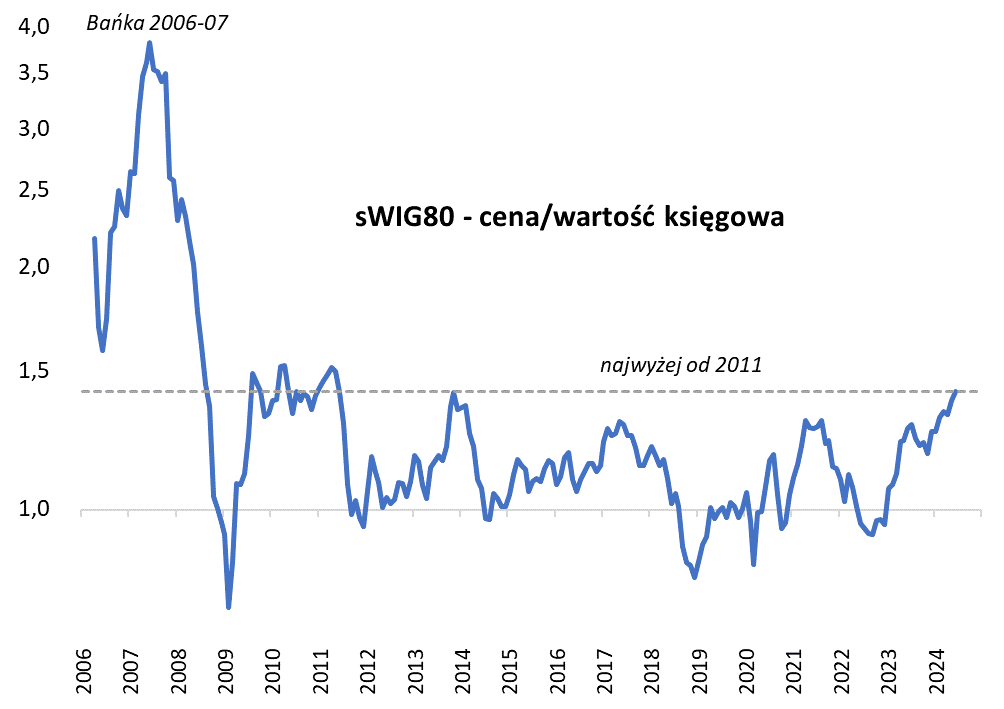

Wyceny – wysokie jak na ostatnie kilkanaście lat

Czy akcje „maluchów” są już drogie? Pod tym względem sprawa jest nieco kontrowersyjna. Dość chaotyczne historyczne wahania wskaźnika P/E sprawiają, że preferowaną miarą drożyzny/taniości może być zachowujący się bardziej intuicyjnie (choć oczywiście niepozbawiony wad) współczynnik ceny do wartości księgowej (P/BV). Trzeba przyznać, że w ciągu wielu miesięcy od jesieni 2022 przebył on długą drogę od okazyjnego poziomu (0,93 wg danych agencji Bloomberg) do wartości najwyższej od 2011 roku (1,40 na koniec czerwca), przebijając nawet lokalny szczyt z końcówki 2021.

Według tej miary akcje małych spółek są zatem drogie, jak na okres ostatnich kilkunastu lat. Przy takich lub nawet niższych pułapach cykl wzrostowy zakręcał w dół.

Rys. 3. Wyceny dość wysokie jak na ostatnie kilkanaście lat, ale ciężko mówić o bańce

Źródło: Qnews.pl, Bloomberg.

„Maluchy” nie są natomiast ekstremalnie drogie. Wystarczy wspomnieć, że na szczycie pamiętnej wielkiej hossy w 2007 roku wskaźnik P/BV zbliżył się do … 4,0. W szczytowym momencie był więc niemal 3 razy (!) wyższy niż obecnie. Oczywiście pytanie czy należy życzyć sobie powtórki tamtej bańki spekulacyjnej, skoro potem została ona odpokutowana drastyczną przeceną? Niemniej tamten historyczny epizod pokazuje, że tak naprawdę, przy wyjątkowo sprzyjających okolicznościach, nie istnieje górny limit dla wycen.

Największy czynnik ryzyka

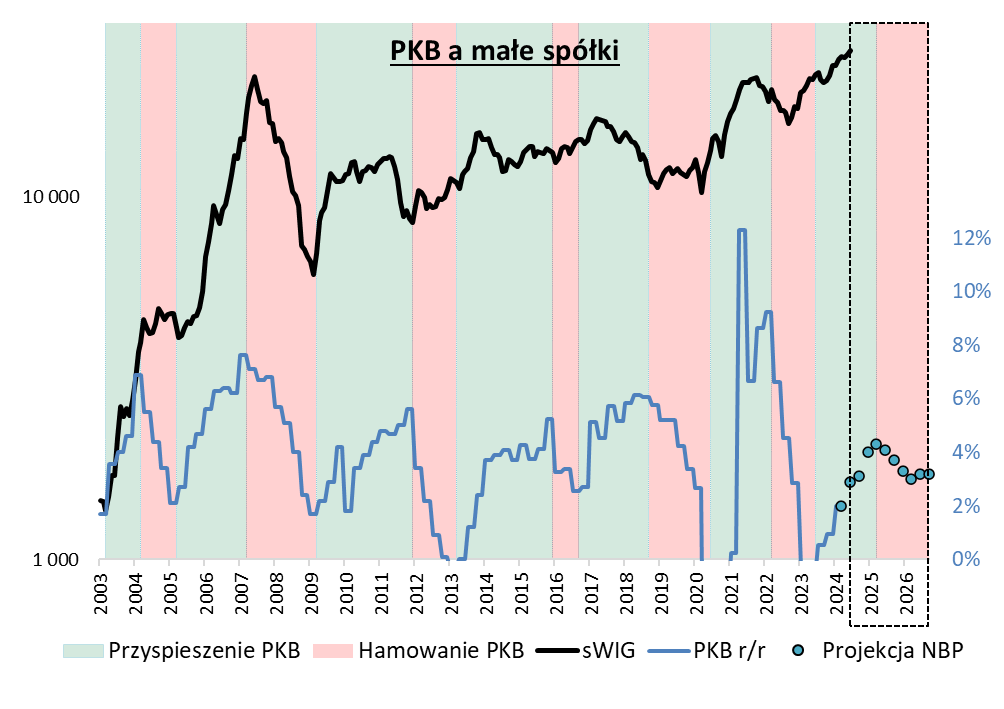

Bez względu na to, czy akcje małych spółek były tylko umiarkowanie drogie, czy też ekstremalnie drogie, za każdym razem o odwróceniu średnioterminowego cyklu decydował ten sam czynnik – nadciągające spowolnienie gospodarcze, rozumiane jako obniżanie się rocznej dynamiki PKB.

Chociaż we wspomnianym 2007 roku indeks „maluchów” był tak rozgrzany do czerwoności, że początkowo zignorował pierwsze sygnały słabnięcia wzrostu gospodarczego, to zwykle jest nieco inaczej – to akcje z pewnym wyprzedzeniem zaczynają dyskontować nadciągające spowolnienie.

Rys. 4. Największym zagrożeniem w średnim terminie byłoby nadciągające spowolnienie w gospodarce

Źródło: Qnews.pl, GPW, NBP, GUS.

Jak pokazujemy na kolejnym wykresie, kolejne cykliczne górki sWIG80 kształtowały się zwykle nie dopiero po rozpoczęciu fazy spowolnienia w gospodarce, lecz zazwyczaj dużo wcześniej, jeszcze w trakcie ożywienia. Nie bez powodu mawia się, że giełda dyskontuje przyszłość.

Jak daleko jesteśmy od kolejnej fazy spowolnienia? Ostatnie dane z kluczowej, amerykańskiej gospodarki sugerują, że dystans względem niej coraz bardziej się skraca – wzrost stopy bezrobocia w czerwcu do 30-miesięcznego maksimum to sygnał, wobec którego trudno przejść obojętnie. Z kolei najnowsza projekcja rodzimego NBP sygnalizuje, że szczyt dynamiki PKB zostanie osiągnięty w I kwartale 2025 (4,3 proc. r/r), po czym zacznie ona stopniowo się obniżać. Wraz z rozpoczęciem drugiego półrocza 2024 ta perspektywa staje się niepokojąco bliska (no chyba, że projekcja NBP okaże się zupełnie nietrafna).

KONKLUZJE:

- Indeks małych spółek jako na razie jedyny na GPW zdołał pokonać majowy rekord, w czym bardzo pomogło dosłownie kilka firm

- Na długą metę małe spółki to (wraz ze średnimi firmami) faworyt na polskim rynku

- W średnim terminie do ostrożności skłaniać mogą jednak: wyceny, które osiągnęły górną granicę przedziału z ostatnich kilkunastu lat; perspektywa obniżania się dynamiki PKB w przyszłym roku.

Powyższy artykuł stanowi zaktualizowaną wersję materiału, jaki ukazał się w Gazecie Giełdy i Inwestorów "Parkiet" - prawa do publikacji zastrzeżone.