Tomasz Hońdo, CFA

Starszy Ekonomista Quercus TFI S.A.

W coraz większym stopniu kolejne rekordy S&P 500 to zasługa wąskiego grona spółek o największej kapitalizacji, przy dość biernej postawie reszty rynku. Zastanawiamy się w jakim stopniu kapitalizacja gigantów jest uzasadniona przez ich oczekiwane zarobki, a jednocześnie co oznaczać może słaba szerokość rynku.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Trzeba przyznać, że główne amerykańskie indeksy giełdowe zadziwiają swą siłą. Od czasu najgłębszej w tym roku korekty spadkowej w pierwszej połowie kwietnia, S&P 500 niestrudzenie bije rekord za rekordem, a stratedzy z banków inwestycyjnych zaczęli prześcigać się w podnoszeniu tegorocznych poziomów docelowych dla tego benchmarku. Przykładowo Goldman Sachs i Citi przesunęły swe prognozy na 5600 pkt., a Evercore przeskoczył z jednego z najniższych poziomów docelowych na … najwyższy – 6000 pkt.

Hossa mniej solidarna

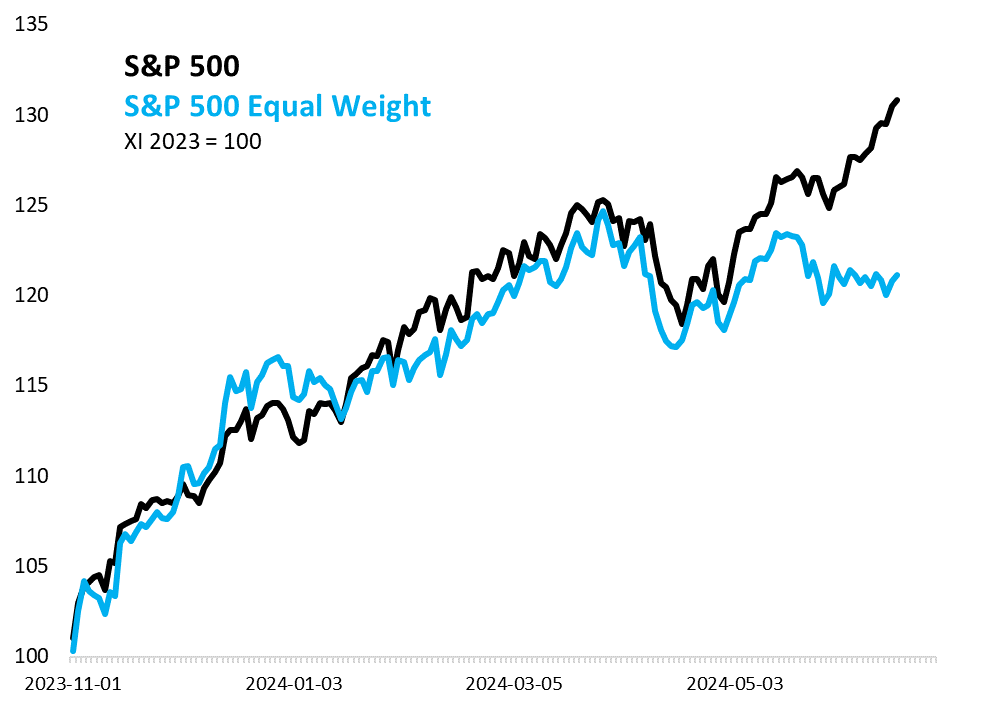

Robiąca wrażenie niestrudzona wspinaczka S&P 500 to jednak tylko część całego obrazu sytuacji na Wall Street. Aby zdać sobie sprawę z pewnego rozdwojenia jaźni na amerykańskim rynku akcji, wystarczy spojrzeć na zachowanie tego indeksu w wersji „Equal Weight” (EW), czyli z równymi wagami wszystkich spółek. O ile jeszcze kilka miesięcy temu dotrzymywał on kroku swemu bardziej znanemu bratu, w którym największe spółki mają największą wagę, to ostatnio widać tu coraz wyraźniejszą rozbieżność (dywergencję). Indeks w wersji EW biernie, praktycznie stojąc w miejscu, przygląda się w ostatnich tygodniach kolejnym rekordom „zwykłej” wersji S&P 500. Niewątpliwie taka sytuacja nie jest normą i skłania do bliższego przyjrzenia się sprawie.

Rys. 1. W ostatnich miesiącach hossa na Wall Street stała się zastanawiająco wybiórcza

Źródło: Qnews.pl, S&P Global. Dane do 18 czerwca.

Dogłębniejsze sięgnięcie do wewnętrznej struktury giełdowego benchmarku pokazuje, że główny benchmark Wall Street jest rekordowo zdominowany przez wąską grupę największych spółek. Na dodatek w tej ścisłej czołówce trwa wyścig pomiędzy poszczególnymi gigantami. Jego przypieczętowaniem było w ostatnich dniach przeskoczenie Nvidii, symbolu rewolucji sztucznej inteligencji (AI), na pierwszą pozycję wśród korporacji o największej kapitalizacji.

Z jednej strony mamy na Wall Street „klub” trzech spółek o wartości rynkowej przekraczającej 3 biliony dolarów (Nvidia, Microsoft, Apple), a tuż za nim kolejne cztery firmy o kapitalizacji 1,3-2,2 bln USD. A z drugiej ponad 97 proc. korporacji z S&P 500 ma wartość rynkową nieprzekraczającą 500 mln USD, zaś w przypadku ponad 80 proc. firm kapitalizacja nie przekracza 100 mln USD.

Rekordowa koncentracja

To, jak bardzo „skrzywiona” w stronę elity gigantów stała się struktura S&P 500, pokazuje drugi wykres. Wg wyliczeń firmy Strategas sprzed ponad tygodnia (a więc obecnie już niedoszacowanych), łączna waga 10 największych korporacji osiągnęła 37,5 proc. To poziom niewidziany nawet w trakcie słynącej z silnej koncentracji tzw. bańki internetowej z przełomu wieków. Uwagę zwraca gwałtowna dynamika wzrostu tego wskaźnika w ostatnim czasie.

Rys. 2. Indeks S&P 500 rekordowo zdominowany przez największe spółki

Źródło: Strategas, Bloomberg. Dane do 13 czerwca.

Ze względu na swą wagę w indeksie, giganci coraz bardziej przyćmiewają resztę rynku, której postawa w ostatnim czasie jest, delikatnie mówiąc, dość bierna.

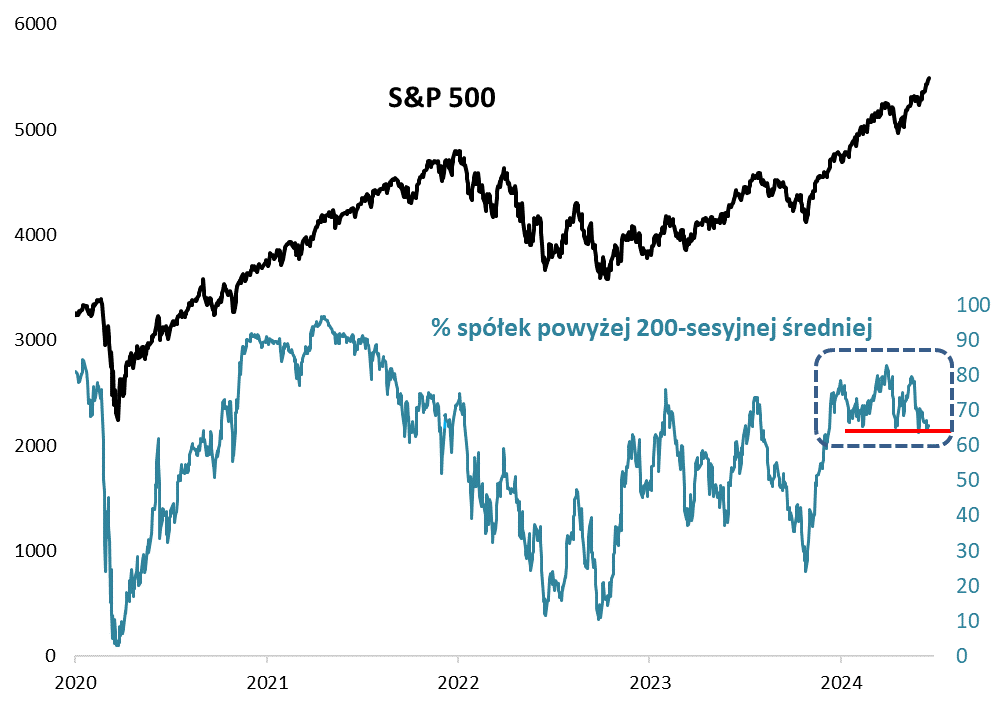

Na kolejnym wykresie pokazujemy, że odsetek spółek z S&P 500, których kursy są powyżej 200-sesyjnej średniej kroczącej (umowne techniczne kryterium hossy) ostatnio ociera się o dolne ograniczenie trendu bocznego, w jakim przebywa przez większość tego roku. Niektórzy fani analizy technicznej mogliby się tu zapewne dopatrzyć wstępnie formacji głowy z ramionami (RGR) – jej przypieczętowaniem byłoby właśnie przebicie wspomnianego dolnego ograniczenia.

Rys. 3. Wskaźnik szerokości rynku o krok od negatywnego sygnału

Źródło: Qnews.pl, barchart.com. Dane do 18 czerwca.

Realizacja takiego scenariusza mogłaby być sygnałem wczesnego ostrzegania dla całego S&P 500, tak jak to było w drugiej połowie 2021 roku. Wtedy stopniowe opadanie odsetka spółek powyżej 200-sesyjnej średniej o kilka miesięcy wyprzedziło szczyt benchmarku przed trudnym 2022 rokiem.

Samo przyglądanie się wskaźnikom tzw. szerokości lub koncentracji rynku niewiele mówi na temat fundamentów finansowych. W jakim stopniu niebotyczna kapitalizacja wąskiej elity technologicznych gigantów jest uzasadniona w porównaniu z pozostałymi spółkami?

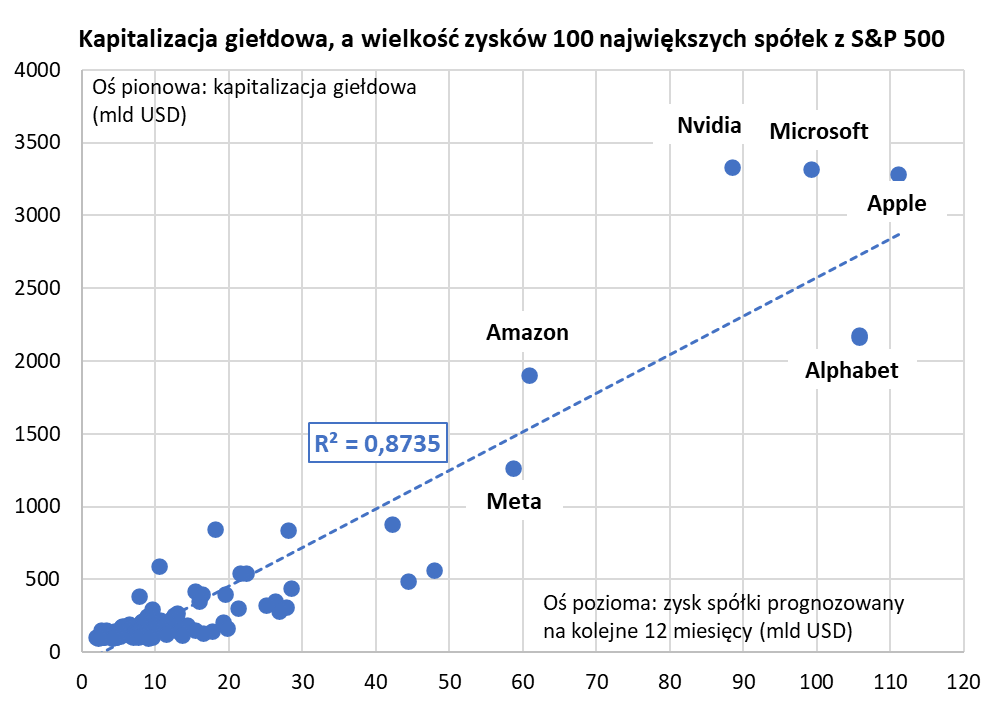

Aby odpowiedzieć na to pytanie, wykonaliśmy proste zadanie – na jednym wykresie zestawiliśmy kapitalizację każdej ze 100 największych firm z S&P 500 z zyskami netto tych spółek prognozowanymi przez analityków na kolejne 12 miesięcy.

Giganci zarobią najwięcej, ale…

Ogólnie widać, że w całej tej statystycznej próbce zachowana jest prosta reguła: im większy poziom spodziewanych zysków, tym – przynajmniej średnio rzecz biorąc – większa kapitalizacja (tzw. współczynnik determinacji R-kwadrat to wysokie 0,87). Bezdyskusyjne jest to, że elita technologicznych gigantów może pochwalić się zdecydowanie największymi oczekiwanymi zarobkami, od ok. 60 mld USD wzwyż (aż do ponad 110 mld USD w przypadku Apple). Przytłaczająca większość pozostałych spółek z S&P 500 może tylko pomarzyć o takich zyskach.

Rys. 4. Czy kapitalizacja niektórych gigantów, z Nvidią na czele, nie staje się za duża względem prognozowanych zysków?

Źródło: Qnews.pl, finviz. Dane z 18 czerwca.

Mocno dyskusyjne jest natomiast to, czy kapitalizacja przynajmniej niektórych gigantów nie zaczęła jednak zbyt mocno odrywać się od normalnej relacji względem prognozowanych zysków. Taką normalną relację ilustruje na wykresie rosnąca, przerywana linia regresji. Uwagę zwraca tu przede wszystkim wspomniana Nvidia (a w dalszej kolejności Microsoft), której – jak już wspomnieliśmy, największa na całym rynku – kapitalizacja wydaje się orientacyjnie o jakiś … bilion dolarów za wysoka względem linii regresji.

Oczywiście można by próbować uzasadniać ten poziom kapitalizacji, wychodząc jeszcze dalej w przyszłość z prognozami zysków, ale im dalsza przyszłość, tym większa niepewność co do trafności tych prognoz.

Reasumując, powiększająca się rozbieżność między technologiczną elitą Wall Street, a resztą rynku daje do myślenia. Z jednej strony nie ma wątpliwości co do tego, że technologiczne giganty mogą pochwalić się ogromnymi prognozowanymi zyskami, a z drugiej w przypadku niektórych z nich kapitalizacja zaczęła stawać się mocno wyśrubowana w zestawieniu nawet z tymi zarobkami. Będziemy monitorować wskaźniki szerokości rynku – oby nie zaczęły wysyłać sygnałów wczesnego ostrzegania, jak w drugiej połowie 2021.

Powyższy artykuł stanowi zaktualizowaną wersję materiału, jaki ukazał się w Gazecie Giełdy i Inwestorów "Parkiet" - prawa do publikacji zastrzeżone.