Bądź na bieżąco! Zapisz się na NEWSLETTER

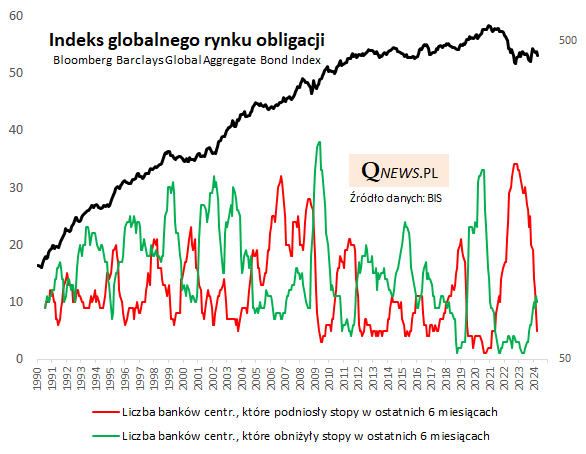

W końcówce marca pisałem, że banki centralne obniżające stopy procentowe (luzujące politykę) zyskują przewagę liczebną nad tymi, które podnoszą stopy.

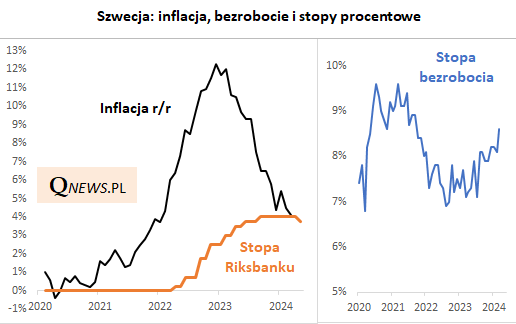

Okazją do odświeżenia tematu jest środowa decyzja szwedzkiego Riksbanku, który po raz pierwszy w tym cyklu (i po raz pierwszy od ... 2016 roku) obniżył główną stopę (o 25 pb, do 3,75%). I na tym zapewne nie koniec, bo stopniowej normalizacji inflacji towarzyszy w Szwecji coraz wyraźniejszy wzrost bezrobocia.

Po niedawnych obniżkach stóp w Czechach, na Węgrzech i w Chile nasze wyliczenia pokazują, że liczba banków, które cięły stopy w ostatnich 6 miesiącach wynosi po kwietniu 10 i stopniowo się podnosi - oczekiwałbym kontynuacji tego trendu (dane nie obejmują jeszcze wspomnianej Szwecji), bo do pierwszej obniżki stóp (w czerwcu) szykuje się Europejski Bank Centralny, którego szefowa C. Lagard ogłosiła niedawno, że ECB będzie działał niezależnie od amerykańskiego Fedu.

Jednocześnie cały czas gwałtownie spada liczba banków, które w ostatnich sześciu miesiącach podnosiły stopy - w kwietniu zmalała do pięciu. W czerwcu ten wskaźnik może spaść do zaledwie 2 (w tym roku stopy podniesiono, jak dotąd, tylko w Japonii i Turcji).

Jakie są implikacje inwestycyjne?

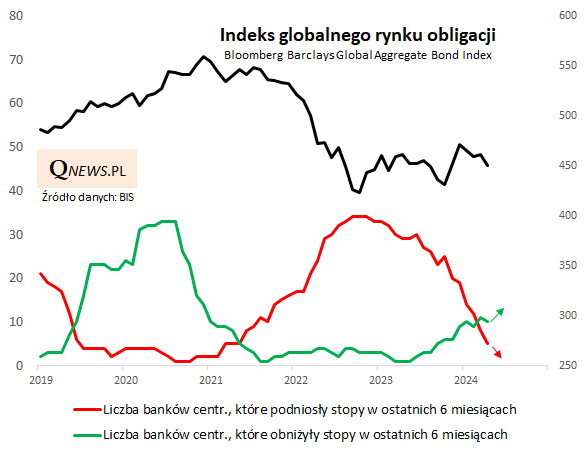

Przypomnijmy, że globalna fala podwyżek stóp wywołała bezprecedensową bessę na światowym rynku obligacji (który w dużym stopniu oparty jest na wrażliwych na wahania stóp instrumentach o stałym oprocentowaniu). Wygaszanie podwyżek i pierwsze obniżki pozwoliły, jak pokazujemy na poniższym wykresie, na zatrzymanie bessy. Ale o hossie też nie można jeszcze mówić, bo od jesieni 2022 mamy tu do czynienia raczej z huśtawką ("udeptywaniem dna"?). Szansą dla wycen obligacji byłoby z pewnością przyspieszenie globalnego trendu obniżek stóp - zwykle jest to najlepsza faza cyklu dla tej klasy aktywów.

W powiększeniu:

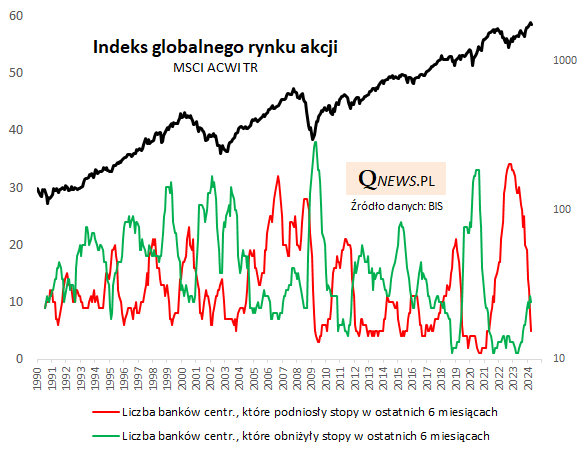

Dużo pozytywniej na zmieniające się trendy w polityce banków centralnych zareagowały od jesieni 2022 rynki akcji. W ostatecznym rozrachunku obniżki stóp są korzystne dla ogółu giełdowych spółek, choć z jednym zastrzeżeniem - najbardziej gwałtowne globalne fale obniżek stóp miały miejsce dopiero w sytuacjach kryzysowych (np. 2020 - pandemia, 2008/09 - globalny kryzys finansowy), a w czasie takich kryzysów akcje przeżywały trudne chwile (i dopiero potem zaczynały zyskiwać na niższych stopach). Oby zatem rozkręcający się globalny trend obniżek stóp nie musiał nabrać zbyt gwałtownego, recesyjnego charakteru.

Reasumując, choć uwaga na ogół koncentruje się na decyzjach amerykańskiego Fedu, który ostatnio dystansował się od szybkich obniżek stóp, to jednak w skali globalnej stopniowo przybywa banków centralnych rozpoczynających luzowanie polityki monetarnej. Będziemy uważnie przyglądać się tej ważnej tendencji.

Tomasz Hońdo, CFA, Quercus TFI S.A.