Tomasz Hońdo, CFA

Starszy Ekonomista Quercus TFI S.A.

Portfele obligacji skarbowych i korporacyjnych o zmiennym oprocentowaniu wypracowują w tym roku stopy zwrotu najlepsze od lat. Wpływ wrześniowej obniżki stóp procentowych przez RPP będzie rozłożony w czasie. O ile nie dojdzie do kolejnych głębokich cięć, nawet po spadku oprocentowania, będzie ono ciągle wyraźnie wyższe niż np. dwa lata temu.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Na przestrzeni lat 2021-2022 wielokrotnie zwracaliśmy uwagę, że licznie reprezentowane grono obligacji skarbowych i korporacyjnych o zmiennym oprocentowaniu (kuponie) będzie najbardziej oczywistym beneficjentem skokowych podwyżek stóp procentowych przez Radę Polityki Pieniężnej.

Stopy zwrotu najlepsze od lat

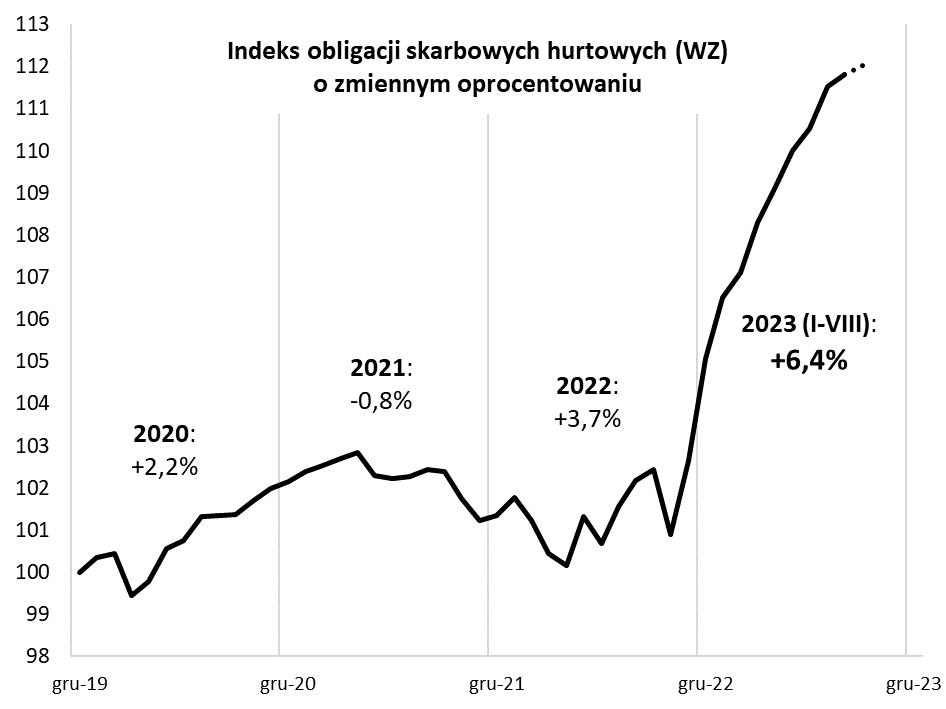

W tym roku inwestorzy zbierają wreszcie owoce – dzięki dużo wyższemu oprocentowaniu obligacje zmiennokuponowe wreszcie w pełni „rozwinęły żagle”. Indeks papierów skarbowych o takiej konstrukcji (obejmujący serie typu „WZ”) od początku roku do sierpnia podrósł o 6,4 proc., a w ostatnich dwunastu miesiącach – o 9,4 proc. (!). Zwyżka jest kontynuowana w pierwszej połowie września. To bardzo dobre wyniki, jak na klasę aktywów, która wcześniej, przy niskich stopach sprzed i (jeszcze niższych) po pandemii, uchodzić mogła za „nudną”.

Rys. 1. Obligacje o zmiennym oprocentowaniu mają wreszcie bardzo udany rok

Źródło: Qnews.pl, GPW Benchmark.

A stopy zwrotu z indeksu zmiennokuponowych „skarbówek” to i tak tylko fragment całego tematu, bo do tego dochodzą jeszcze papiery korporacyjne (emitowane przez firmy), które mogą pochwalić się jeszcze wyższym oprocentowaniem (uwzględniającym dodatkową marżę). Ubolewać można, że nie istnieje oficjalny benchmark pokazujący stopy zwrotu na tym rynku…

W tym miejscu pojawia się jednak zasadniczy problem – czy zaskakująco głęboka obniżka stóp procentowych przez Radę Polityki Pieniężnej na wrześniowym posiedzeniu, nie popsuje zasadniczo tych zachęcających wyników inwestycyjnych?

Nie ma wątpliwości do tego, że obniżka stóp przełoży się na spadek oprocentowania instrumentów zmiennokuponowych. Ten zresztą już rozpoczął się nieco wcześniej, bo stawki WIBOR zaczęły obniżać się z wyprzedzeniem, w oczekiwaniu na pierwsze cięcie stóp, natomiast nadspodziewanie mocny ruch RPP radykalnie przyspieszył ten trend.

Spadek WIBOR-u jest obiektywnym faktem, ale czy należy na tej podstawie snuć szczególnie pesymistyczne scenariusze dla przyszłych stóp zwrotu z obligacji zmiennokuponowych? Zastanówmy się nad przysłowiowymi okolicznościami łagodzącymi.

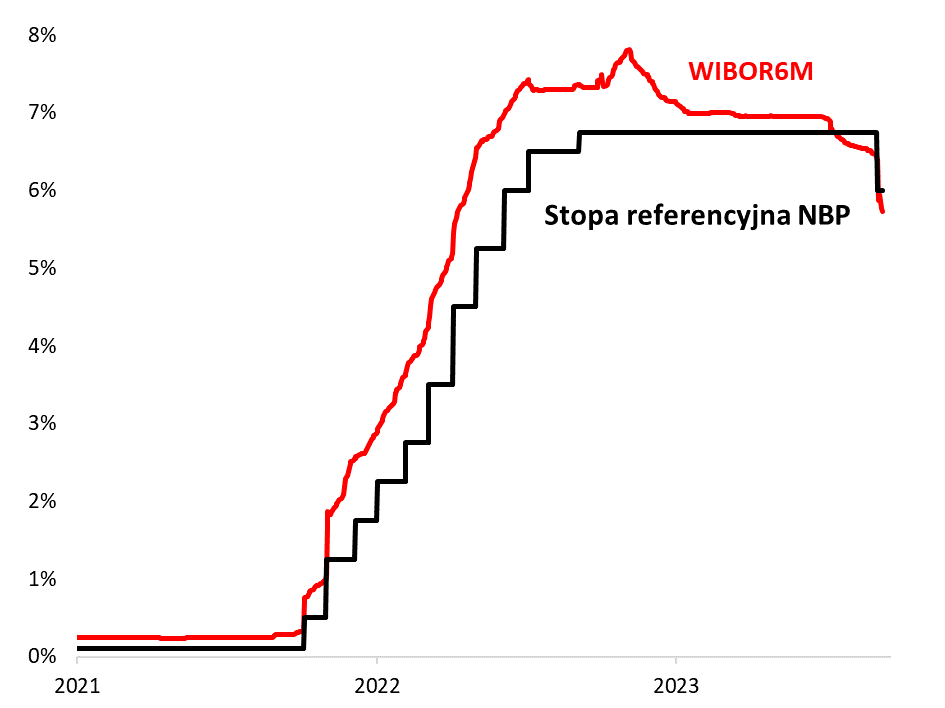

WIBOR niżej, ale nadal relatywnie wysoko

Po pierwsze, choć WIBOR najlepszy moment ma już zdecydowanie za sobą, to jednak nawet po wrześniowych turbulencjach jest na poziomie nie tylko ciągle radykalnie wyższym niż po pandemicznym cięciu stóp (różnica to nadal prawie 5,5 pkt. proc.!), ale nawet w porównaniu z okresem sprzed pandemii. Nawet tak zaskakująco mocna obniżka stóp na wrześniowym posiedzeniu RPP ścięła zaledwie szczytową część wcześniejszego, agresywnego cyklu podwyżek. Dzięki temu WIBOR pozostaje relatywnie wysoko w porównaniu z okresem sprzed tych podwyżek.

Rys. 2. WIBOR, nawet mimo ostatniego spadku, pozostaje relatywnie wysoko

Źródło: Qnews.pl, NBP, GPW Benchmark. Dane do 12 września.

Po drugie, na rynku już zaczęły się pojawiać pierwsze spekulacje na temat tego, czy na przestrzeni przyszłego roku RPP nie będzie zmuszona ponownie … podnieść kosztu pieniądza, w reakcji na możliwe odbicie inflacji. Takie ryzyko zwiększyło się na skutek gwałtownego osłabienia złotego w relacji do walut obcych na skutek właśnie zaskoczenia, jakie zaserwowała rynkom RPP. Z naszej analizy wynika, że tempo wzrostu kursu EUR/PLN jest porównywalne z wyskokami po wybuchu pandemii i wojny w Ukrainie.

Wpływ rozłożony w czasie

Po trzecie, abstrahując już od tych spekulacji na temat przyszłych działań RPP, na razie dobrą wiadomością dla posiadaczy obligacji zmiennokuponowych jest fakt, że wpływ spadku stawki WIBOR na oprocentowanie nie będzie natychmiastowy. Ten wpływ będzie rozłożony w czasie, wraz z wchodzeniem kolejnych serii instrumentów dłużnych w nowe okresy odsetkowe.

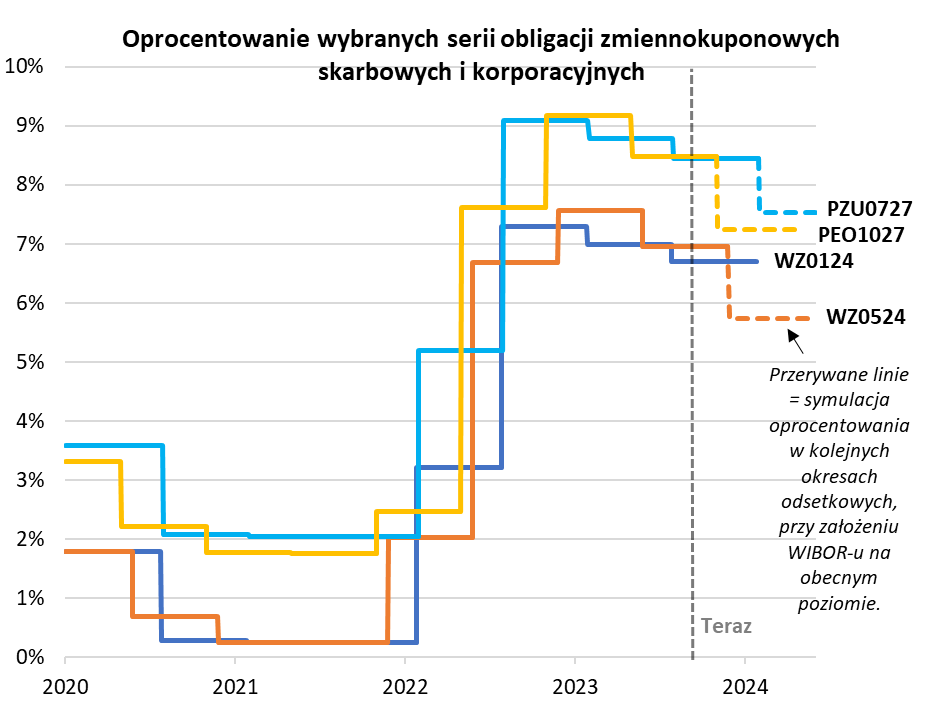

Pokusiliśmy się o prostą symulację dla wybranych serii papierów skarbowych oraz korporacyjnych. Prześledźmy te kilka, dość reprezentatywnych dla ogółu, przykładów. Najstarsza stażem seria obligacji skarbowych WZ0124 zdążyła wejść w nowy okres odsetkowy w lipcu, co oznacza, że do końcówki stycznia (termin wykupu) będzie miała oprocentowanie na poziomie 6,7 proc. w skali roku, a więc wyraźnie wyższe niż obecny poziom WIBOR (5,73 proc. w momencie pisania tego artykułu). Z kolei druga najstarsza seria, WZ0524, w nowy okres odsetkowy, z już niższym oprocentowaniem, wejdzie pod koniec listopada, a na razie jest oprocentowana na 6,95 proc. w skali roku.

Rys. 3. Spadek oprocentowania obligacji nie będzie natychmiastowy

Źródło: Qnews.pl, Min. Fin., GPW Catalyst.

Podobnie wygląda to w przypadku obligacji korporacyjnych. Przykładowo, o ile wyemitowany przez Bank Pekao instrument PEO1027 jeszcze do końcówki października ma oprocentowanie 8,47 proc., to porównywalna obligacja PZU0727 wysokim kuponem (8,44 proc.) będzie mogła cieszyć inwestorów jeszcze do końcówki stycznia. Zauważmy, że nawet przy obecnym, niższym już poziomie WIBOR-u, prognozowany wstępnie poziom oprocentowania w nowych okresach odsetkowych w przypadku tych przykładowych instrumentów ciągle będzie relatywnie wysoki (odpowiednio 7,25-7,53 proc. przy obecnej wartości WIBOR-u).

Wszystko to pokazuje, że – jeżeli ruch RPP miał bardziej jednorazowy charakter i nie stanowi zapowiedzi radykalnego cyklu obniżek stóp w kolejnych miesiącach – to wpływ ostatnich wydarzeń na stopy zwrotu z obligacji zmiennokuponowych powinien być umiarkowany i rozłożony w czasie. A te stopy zwrotu w tym roku wyglądają cały czas bardzo dobrze w porównaniu z poprzednimi latami.

A co z obligacjami o stałym oprocentowaniu?

W artykule skupiamy się na obligacjach o zmiennym oprocentowaniu. Tymczasem papiery o stałym oprocentowaniu to już zupełnie inna historia. W pierwszych dniach zaskakujące cięcie stóp przez RPP pomogło indeksowi TBSP wspiąć się na nowe tegoroczne maksima (stopa zwrotu sięgnęła w pewnym momencie +10,6 proc. od początku roku), dzięki spadkowi rentowności (czyli wzrostowi cen), głównie krótszych papierów. Nieprzewidywalność RPP nie pomaga jednak w kreśleniu scenariuszy na przyszłość. Jeżeli wrześniowa decyzja to dopiero początek całego cyklu obniżek, to obligacje stałokuponowe powinny na tym korzystać. Co innego jednak, jeśli to tylko chwilowe poluzowanie, a w tle pojawi się groźba odbicia inflacji, napędzanego przez osłabienie złotego i wzrost cen ropy na światowych rynkach.

Powyższy artykuł stanowi zaktualizowaną wersję materiału, jaki ukazał się w Gazecie Giełdy i Inwestorów "Parkiet" - prawa do publikacji zastrzeżone.