Tomasz Hońdo, CFA

Starszy Ekonomista Quercus TFI S.A.

Historycznie koniec podwyżek stóp w USA („Fed pivot”) dawał w niektórych przypadkach jeszcze 14-15 miesięcy na wspinaczkę cen akcji przed nadejściem recesyjnej bessy. Tym razem pojawienie się już w momencie końca podwyżek (rekordowo szybko!) tak głębokiej inwersji krzywej rentowności obligacji skraca okienko czasowe dla hossy (do 6-7 miesięcy?).

Bądź na bieżąco! Zapisz się na NEWSLETTER

Zapraszamy też do śledzenia naszych komentarzy na Twitterze

Od miesięcy w naszych analizach dotyczących sytuacji na Wall Street przewijają się co jakiś czas dwa pojęcia: „Fed pivot”, czyli punkt zwrotny w polityce Fedu, rozumiany jako koniec podwyżek stóp procentowych, oraz inwersja (odwrócenie) krzywej rentowności obligacji. Najwyższy czas, by przyjrzeć się im nie jako oddzielnym koncepcjom, lecz spróbować połączyć w jedną, logiczną całość.

Koniec podwyżek zwykle dawał czas bykom

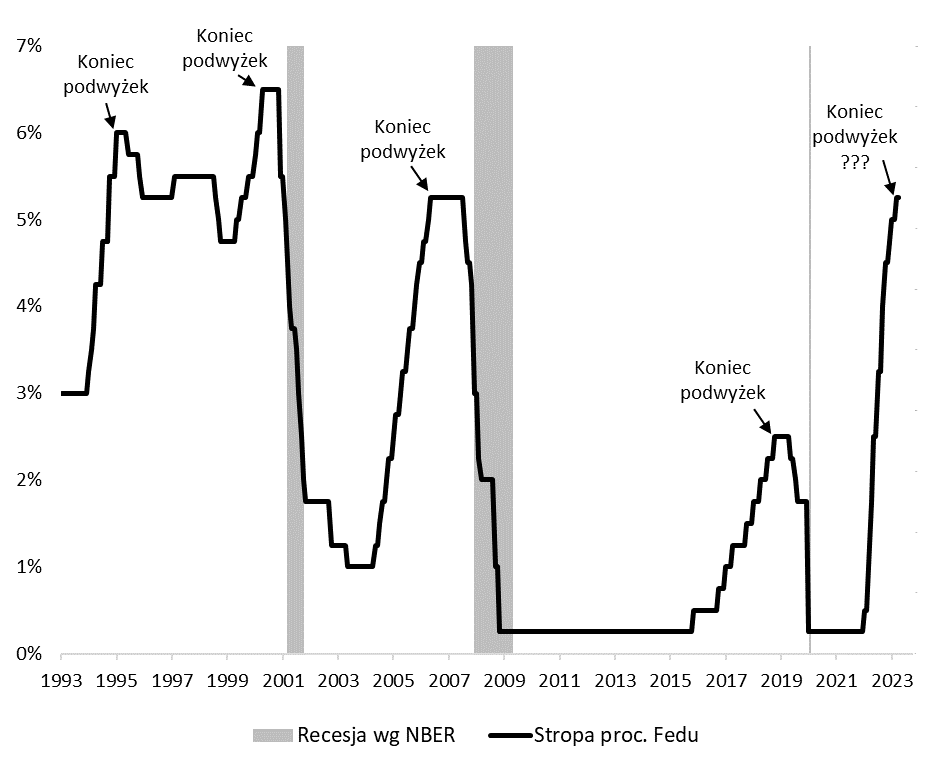

„Fed pivot” to jedno z najbardziej modnych sloganów rynkowych tego roku. Już pod koniec 2022 sygnalizowaliśmy, że koniec podwyżek stóp procentowych w USA historycznie był na ogół korzystny dla rynków akcji, w tym dla Wall Street. Owszem, serie podwyżek co prawda doprowadzały w ostatecznym rozrachunku do tak nielubianej przez inwestorów recesji, ale jednocześnie owa recesja uderzała w gospodarkę dopiero wiele miesięcy po zakończeniu podwyżek stóp.

Rys. 1. Seria podwyżek stóp w USA może wywołać recesję, ale zwykle trzeba było na nią poczekać wiele miesięcy

Źródło: Qnews.pl, Federal Reserve, NBER.

W dwóch spośród czterech przypadków „Fed pivot” z ostatnich trzech dekad indeks S&P 500 kontynuował wspinaczkę przez ok. 14-15 (!) miesięcy do definitywnego szczytu hossy, zaś w jednym (1995) hossa miała potrwać jeszcze jakieś pięć lat. Cieniem na tych wnioskach kładzie się tylko nietypowy przypadek z 2000 roku, gdy rynek akcji kres swych możliwości osiągnął niecałe dwa miesiące przed końcem podwyżek, ale nawet wtedy przez mniej więcej pierwsze cztery miesiące S&P 500 bronił się jeszcze przed bessą.

Jeśli założyć, że tym razem koniec podwyżek stóp miał miejsce na początku maja, to jak na razie amerykański indeks podąża tymi wyżej położonymi historycznymi ścieżkami po „Fed pivot”, co może nastrajać optymistycznie. Oczywiście poruszamy się w tych rozważaniach w warunkach niepewności, bo nie ma gwarancji, że Fed faktycznie zakończył zacieśnianie swej polityki, ale wskazywałaby na to zarówno czerwcowa „pauza”, jak i obniżająca się inflacja.

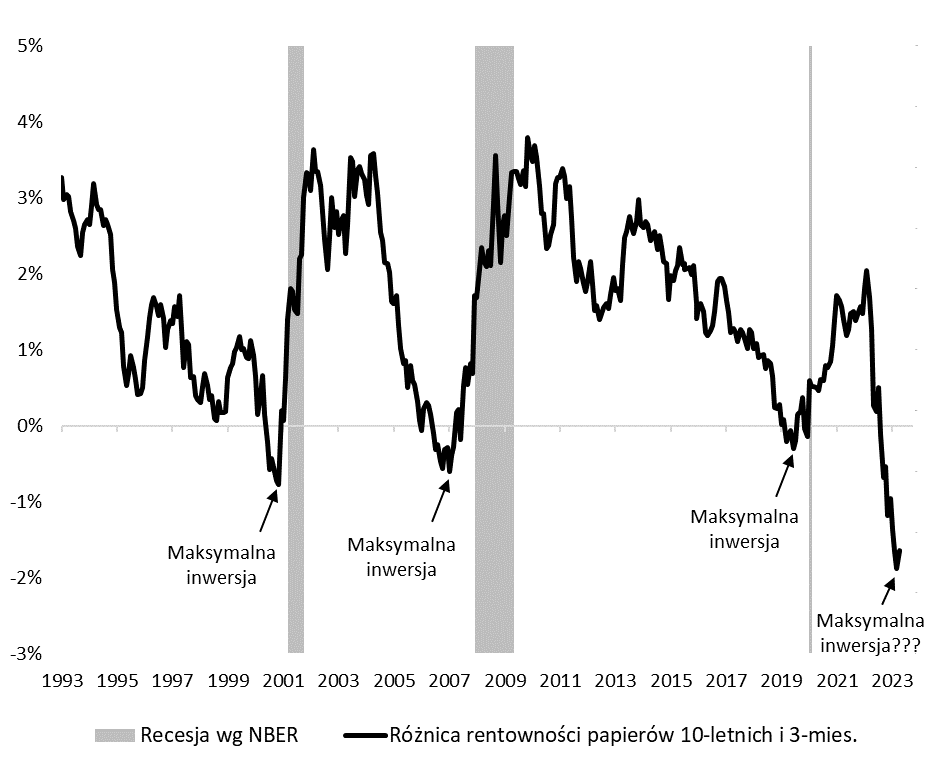

Przejdźmy dalej w ramach historycznego wzorca wydarzeń. W trzech spośród czterech przypadków jakiś czas po zakończeniu podwyżek pojawiała się wspomniana na wstępie inwersja krzywej rentowności obligacji, czyli znany z niezawodności sygnał ostrzegawczy przed nadejściem recesji. Odstęp czasowy między „Fed pivot”, a osiągnięciem przez krzywą maksymalnej inwersji (rozumianej na potrzeby naszej analizy jako najbardziej ujemna różnica między rentownościami papierów 10-letnich i 3-miesięcznych), był zadziwiająco spójny – wynosił ok. 7-8 miesięcy.

Rys. 2. Głęboka inwersja krzywej rentowności to dodatkowy czynnik, który musi być brany pod uwagę

Źródło: Qnews.pl, U.S. Dep. of the Treasury, NBER.

Jednak z wyjątkiem 2000 roku, nawet maksymalna inwersja krzywej nie była jeszcze tym przysłowiowym sygnałem do ewakuacji dla Wall Street. W latach 2019-20 dystans między maksymalną inwersją, a końcem hossy przed nadejściem codivowego krachu wynosił prawie 6 miesięcy, zaś w 2007 roku przekroczył 7 miesięcy.

Głęboka inwersja krzywej rekordowo szybko

Na podstawie tych wszystkich zależności historycznych można by zatem budować w miarę pozytywny scenariusz dla Wall Street na jeszcze wiele miesięcy. Można by, gdyby nie podejrzenie, że maksymalna inwersja krzywej rentowności … już miała miejsce. Najbardziej ujemną, jak dotąd, różnicę między rentownościami papierów 10-letnich i 3-miesięcznych (-189 punktów bazowych), odnotowaliśmy … dzień po majowym posiedzeniu Fedu, czyli zaraz po domniemanym końcu podwyżek stóp.

Oczywiście i tutaj nie mamy stuprocentowej pewności, że inwersja jeszcze się nie pogłębi, ale sporo do myślenia daje fakt, że już teraz krzywa jest dużo mocniej odwrócona niż w najbardziej ekstremalnych punktach w poprzednich cyklach!

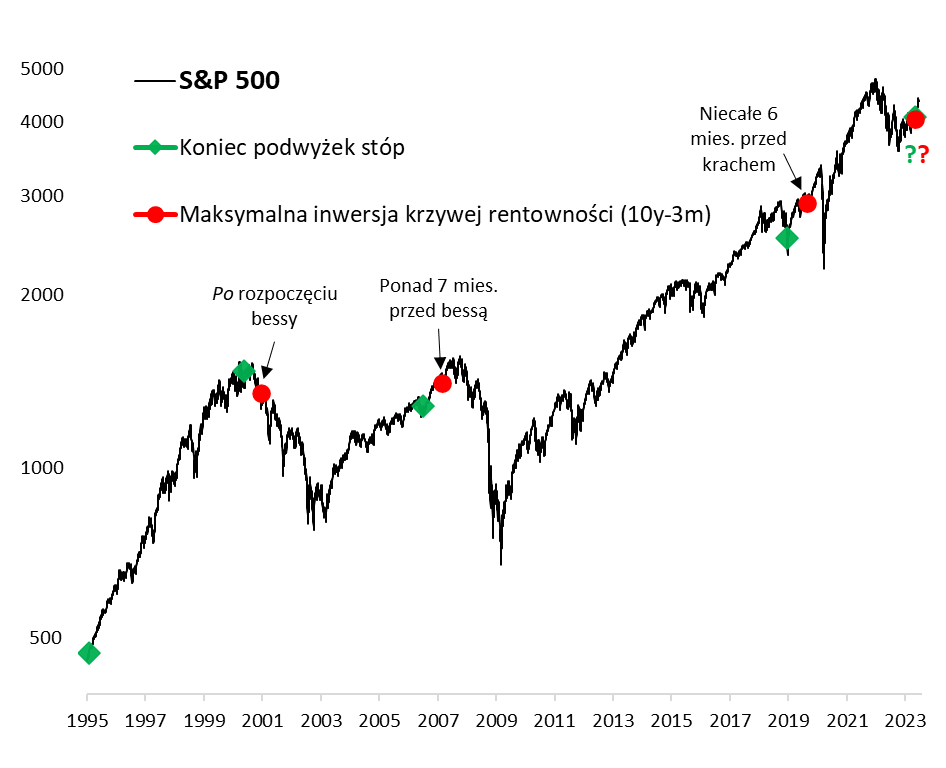

Rys. 3. Historyczny wzorzec: koniec podwyżek – ewentualnie maksymalna inwersja krzywej – ewentualnie recesyjna bessa

Źródło: Qnews.pl, S&P Global, Federal Reserve, U.S. Dep. of the Treasury.

Czyżby zatem tym razem bieg wydarzeń uległ gwałtownemu przyspieszeniu względem historycznego wzorca? Nie byłoby to aż tak zaskakujące, skoro ostatnie lata przynoszą szybsze niż wcześniej zwroty w ramach cyklu koniunkturalnego. Jeżeli to przypuszczenie jest słuszne, to zamiast tradycyjnie odliczać czas od „Fed pivot” do końca hossy, powinniśmy już raczej odliczać czas od maksymalnej inwersji do końca rynku byka. A w takim przypadku tego czasu może być już znacznie mniej, choć być może ciągle wystarczająco dużo, by giełdowe byki miały jeszcze okazję „poszaleć”. I jak na razie tę okazję wykorzystują…

KONKLUZJE:

- Jeżeli koniec podwyżek stóp w USA („Fed pivot”) jest już za nami (w maju), to z historycznego punktu widzenia jest to raczej pozytywny w średnim terminie wniosek dla rynku akcji.

- Być może jednak tym razem czasu na kontynuację hossy przed nadejściem recesyjnej bessy jest mniej niż typowo historycznie, bo po raz pierwszy już w momencie domniemanego końca podwyżek stóp odnotowaliśmy tak głęboką inwersję krzywej rentowności obligacji, czyli sprawdzony sygnał zbliżającej się recesji. Tymczasem w poprzednich cyklach inwersja osiągała największe rozmiary dopiero po 7-8 miesiącach od końca podwyżek.

- W lepszych na krótką metę przypadkach z lat 2007 i 2019-20 na szczyt hossy trzeba było poczekać ok. 6-7 miesięcy od momentu odnotowania maksymalnej inwersji krzywej. Gdyby miał to być prognostyk dla obecnej sytuacji, to kresu osiągnięć byków należałoby się spodziewać w okolicach końcówki tego roku. Inaczej sytuacja wyglądała w 2000 roku, gdy rynek akcji osiągnął szczytowe poziomy już przed maksymalną inwersją.

Powyższy artykuł stanowi zaktualizowaną wersję materiału, jaki ukazał się w Gazecie Giełdy i Inwestorów "Parkiet" - prawa do publikacji zastrzeżone.