Tomasz Hońdo, CFA

Starszy Ekonomista Quercus TFI S.A.

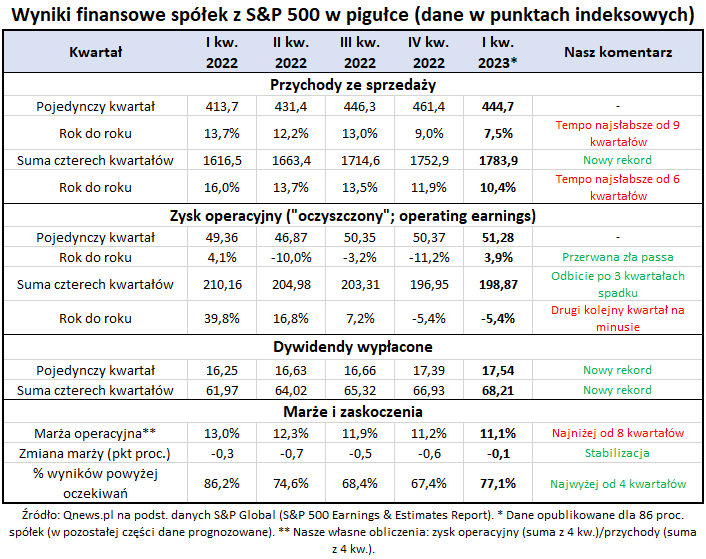

Zagregowany zysk spółek z S&P 500 okazał się w I kwartale nieco wyższy (a nie niższy) niż rok wcześniej, a to pozytywna odmiana względem poprzednich kwartałów. Utrzymanie poprawy w dalszej części roku będzie jednak utrudniane przez trwające schładzanie wzrostu przychodów.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Po opublikowaniu wyników przez 85 proc. spółek z indeksu S&P 500 czas na tradycyjny rzut oka na najnowsze osiągnięcia finansowe w I kwartale br.

Zacznijmy od kontekstu. Przy okazji analizy rezultatów za poprzedni kwartał (IV kw. 2022) zwracaliśmy uwagę na dominację negatywnych tendencji. W jakim stopniu te tendencje były kontynuowane w I kwartale 2023? Przyjrzyjmy się poszczególnym, głównym pozycjom finansowym, by uzyskać jak najpełniejszy obraz sytuacji.

"Recesja wynikowa" na razie tylko techniczna

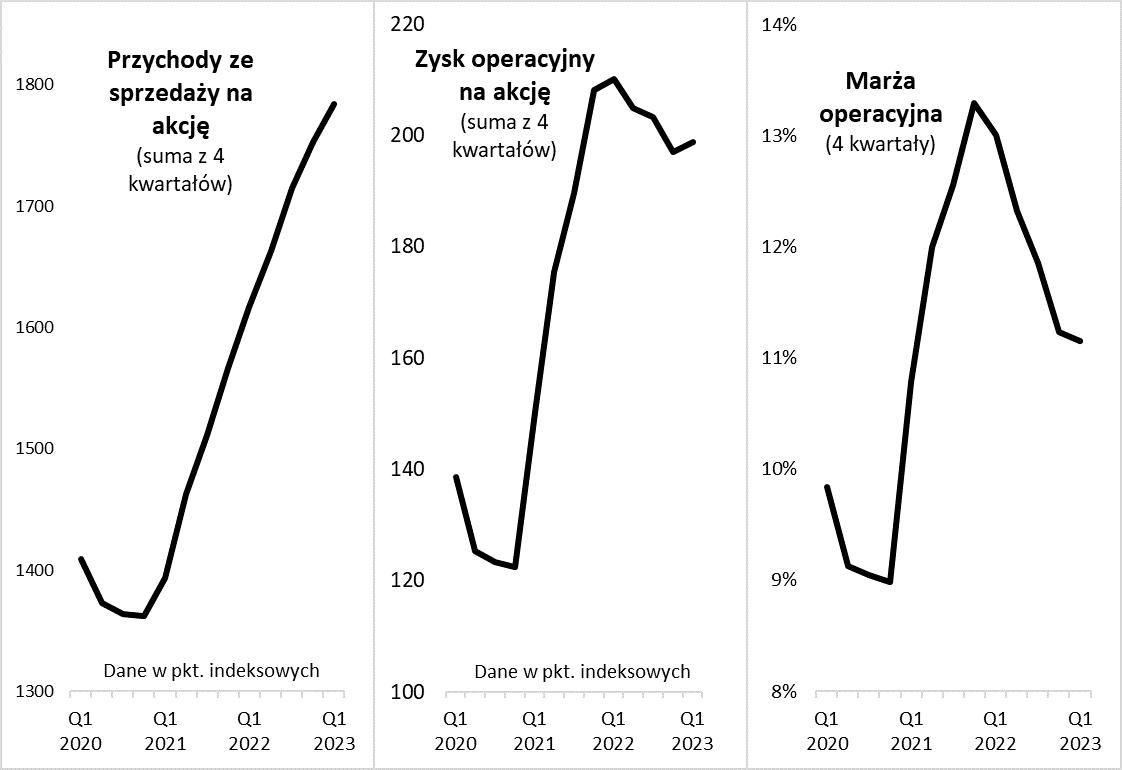

Już na początku sezonu publikacji wyników w komentarzach analityków przewijał się motyw tzw. recesji wynikowej (ang. earnings recession), definiowanej jako drugi z rzędu spadek rok do roku zysku operacyjnego (liczonego jako suma czterech kolejnych kwartałów). Trzeba przyznać, że to tradycyjne kryterium zostało faktycznie spełnione, aczkolwiek tempo tak liczonego spadku zysków było stosunkowo niewielkie – wyniosło -5,4 proc. rok do roku, dokładnie tyle samo, ile w IV kw. 2022.

Mimo spełnienia wspomnianego kryterium, „recesja wynikowa” wydaje się póki co określeniem chyba nieco na wyrost, biorąc pod uwagę również inne formy prezentacji rezultatów. Jeśli weźmiemy pod uwagę zysk w pojedynczym kwartale, to był on nieco … wyższy niż w analogicznym kwartale 2022 (o 3,9 proc.). I co ciekawe została w ten sposób przerwana zła passa z poprzednich trzech okresów.

Nawet jeśli trzymać się konwencji przedstawiającej zysk jako sumę z czterech kolejnych kwartałów (czyli stosowanej przy definiowaniu recesji wynikowej), to trzeba zwrócić uwagę, że w I kw. nie tylko nie spadł on względem poprzedniego okresu, lecz nawet wzrósł, co można uznać za największe pozytywne zaskoczenie obecnego sezonu publikacji. A skoro mowa o zaskoczeniach, to odsetek korporacji z wynikami lepszymi od konsensusowych prognoz analityków (77,1 proc.) okazał się najwyższy od czterech kwartałów.

W tej sytuacji, przynajmniej na razie, można mówić raczej o recesji wynikowej w rozumieniu technicznym, a nie o takiej z prawdziwego zdarzenia. Ale z drugiej strony nie oznacza to wcale, że wszystkie negatywne tendencje zostały przerwane w I kwartale.

Przychody urosły najsłabiej od 9 kwartałów

Uwagę przykuwa po pierwsze konsekwentne schładzanie tempa wzrostu przychodów ze sprzedaży. Przychody w pojedynczym I kwartale br. były o 7,5 proc. wyższe niż rok wcześniej, co jest rezultatem najsłabszym od dziewięciu kwartałów. W wersji optymistycznej to schłodzenie jest po prostu efektem słabnącej inflacji, więc nie ma w tym nic złego. W wersji pesymistycznej w grę wchodzą też jednak skutki realnego spowolnienia gospodarczego. Prawda leży zapewne gdzieś pośrodku. Niezależnie od tego wydaje się, że tempo wzrostu przychodów może nadal się obniżać, bo prawdopodobny jest zarówno dalszy spadek inflacji, jak i spowolnienie makroekonomiczne.

Rys. Tendencje w wynikach finansowych spółek z S&P 500

Źródło: Qnews.pl na podst. danych S&P Global (S&P 500 Earnings & Estimates Report).

Negatywną tendencję udało się co prawda wyhamować, ale jednak nie odwrócić, jeśli chodzi o bacznie obserwowaną przez nas marżę operacyjną (rozumianą jako stosunek zysku operacyjnego do przychodów). I kwartał przyniósł piąty z rzędu spadek tego parametru rentowności korporacji, do poziomu najniższego od ośmiu kwartałów. Warto podkreślić, że marża jest parametrem poruszającym się w bardziej stabilnych (czyli przewidywalnych) trendach niż zysk.

Spowolnienie nie pomoże

Co dalej? Jeśli założyć, że recesja w amerykańskiej gospodarce jest ciągle dopiero przed nami – a to na wskazywałyby sygnały takie jak głębokie odwrócenie krzywej rentowności obligacji – to trudno snuć szczególnie optymistyczne scenariusze dla ścieżki wyników finansowych spółek na kolejne kwartały. Wydaje się, że spowolnienie wzrostu przychodów i obniżka marży operacyjnej nie osiągnęły jeszcze punktu kulminacyjnego.

Odrębną kwestią jest to jak drogo/tanio amerykańskie akcje są wyceniane względem aktualnych wyników. Przy S&P 500 w okolicy 4100 pkt w momencie pisania tego artykułu, tzw. earnings yield (w wolnym tłumaczeniu „rentowność akcji”, czyli odwrotność wskaźnika cena/zysk) wynosi 4,9 proc., zaś stopa dywidendy za ostatnie 12 miesięcy – 1,7 proc. Można się zastanawiać na ile są to atrakcyjne wartości przy stopach procentowych w USA na poziomie 5-5,25 proc., najwyższym od 2007 roku.

Zapraszamy też do śledzenia naszych komentarzy na TWITTERZE

Reasumując, próby poprawy koniunktury na Wall Street w tym roku dobrze korespondują z lekkim odbiciem w górę zysków spółek w I kwartale br. po kilku kwartałach spadku. Jednak w środowisku konsekwentnie słabnącego wzrostu przychodów i czynników ryzyka dla gospodarki ciężko o szczególnie optymistyczne oczekiwania odnośnie trajektorii wyników w kolejnych kwartałach.

Powyższy artykuł stanowi zaktualizowaną wersję materiału, jaki ukazał się w Gazecie Giełdy i Inwestorów "Parkiet" - prawa do publikacji zastrzeżone.