Bądź na bieżąco! Zapisz się na NEWSLETTER

Na przestrzeni ubiegłego roku, gdy część krajowego rynku obligacji skarbowych przeżywała niespotykane dotąd wstrząsy, wielokrotnie zwracaliśmy uwagę, że "obligacja obligacji nierówna" i że nie należy wszystkich papierów skarbowych wrzucać do przysłowiowego jednego worka, bo wszystko zależy od ich konstrukcji.

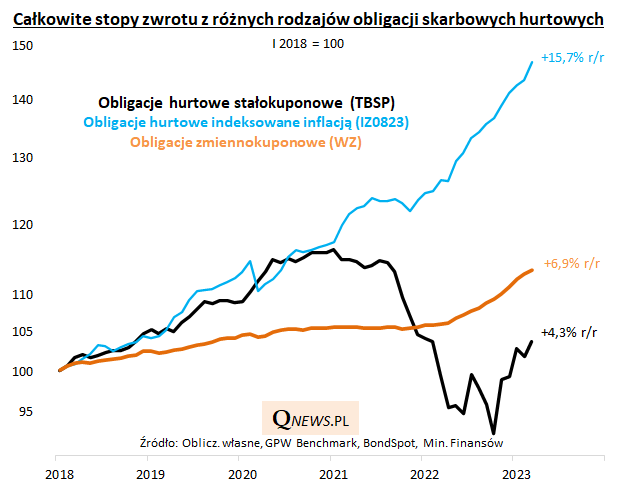

Czas zaktualizować ubiegłoroczne wyliczenia dotyczące stóp zwrotu z poszczególnych segmentów hurtowego rynku długu. Na wykresie pokazujemy, jak radzą sobie indeksy stóp zwrotu z papierów o stałym oprocentowaniu (tu wykorzystujemy oficjalny benchmark TBSP), o zmiennym kuponie (tu opieramy się na własnych wyliczeniach dotyczących serii WZ1122, a od listopada WZ0124) oraz indeksowanych inflacją (tu nasze własne wyliczenia zysków z serii IZ0823).

Pierwszą kwestią, która rzuca się w oczy, jest fakt, że w odróżnieniu od ubiegłego roku, obecnie wszystkie trzy indeksy obligacji wędrują w górę. Przyjrzyjmy się im po kolei.

Obligacje stałokuponowe

Reprezentujący ten największy segment długu hurtowego indeks TBSP marzec kończy w okolicy poziomu najwyższego od ponad roku, z 12-miesięczną stopą zwrotu przekraczającą 4 proc. To zdecydowanie pozytywna odmiana względem wcześniejszej, bezprecedensowej bessy, która rozegrała się między początkiem 2021 i jesienią 2022. Stopy zwrotu poprawiły się, bo prawdopodobnie końca dobiegły podwyżki stóp procentowych w kraju, a inflacja być może w końcu zacznie obniżać się ze szczytu w I kwartale. Najbardziej wymarzone środowisko dla obligacji stałokuponowych to obniżki stóp (wtedy rentowność maleje, co automatycznie oznacza wzrost cen obligacji) - na to na razie jeszcze za wcześnie, ale już teraz ten segment radzi sobie coraz lepiej.

Obligacje zmiennokuponowe

W ubiegłym roku zwracaliśmy uwagę, że ten "nudny" dotąd segment zaczyna się rozpędzać na skutek skokowego wzrostu oprocentowania, będącego z kolei bezpośrednią konsekwencją wzrostu stawek WIBOR (te z kolei zależą od stóp NBP). W latach 2021-22 obligacje zmiennokuponowe (serie WZ) zdecydowanie wygrały z poturbowanymi papierami stałokuponowymi dzięki niewielkiej wrażliwości cen na wahania stóp procentowych. Ten segment utrzyma swą dobrą, stabilną formę do czasu ewentualnej serii obniżek stóp, która poskutkuje spadkiem oprocentowania.

Obligacje indeksowane

Ten segment zostawiliśmy na koniec, bo co prawda jest prawdziwym bohaterem rynku obligacji ostatnich lat, zajmującym bezapelacyjnie pierwsze miejsce na podium, ale niestety ma bardzo niszowy charakter. Jest reprezentowany przez jedną, jedyną serię IZ0823, która ma zostać wykupiona już w sierpniu i nic nie słychać na temat jej ewentualnego następcy. Wielka szkoda, bo papier ten, znajdujący się w portfelach niektórych funduszy inwestycyjnych, pozwolił chronić kapitał przed skokiem inflacji (jego wartość nominalna jest co miesiąc indeksowana, a do tego nalicza się od niej stałe odsetki).

Reasumując, wreszcie mamy do czynienia z sytuacją, w której wszystkie trzy indeksy obligacji skarbowych są w trendach wzrostowych. Wraz z wyczekiwanym obniżaniem się inflacji na prowadzenie stopniowo wysuwać się mogą papiery o stałym oprocentowaniu. Hurtowe obligacje indeksowane niedługo mogą zniknąć z rynku (oby pojawił się następca!), zaś obligacje zmiennokuponowe prezentują dobrą, stabilną formę.

Tomasz Hońdo, CFA, Quercus TFI S.A.