Tomasz Hońdo, CFA

Starszy Ekonomista Quercus TFI S.A.

Obligacje skarbowe, szczególnie te o stałym oprocentowaniu, boleśnie odczuły skokowy wzrost stóp procentowych. Ale nawet w USA koniec podwyżek stóp to już dość bliska perspektywa, a historycznie taki „Fed pivot” zawsze pomagał obligacjom.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Przed tygodniem rozważaliśmy szanse i zagrożenia dla polskich akcji w 2023 roku. Tym razem weźmy pod lupę hurtowe obligacje skarbowe. W analizie skupimy uwagę na papierach o stałym oprocentowaniu, jako że ich zmienność rzutuje na cały rynek długu. Nie oznacza to oczywiście, że bagatelizujemy obligacje o zmiennym oprocentowaniu, które w kończącym się roku okazały się dużo lepsze od stałokuponowych, ale w ich przypadku sprawa jest bardzo prosta – oprocentowanie to prosta konsekwencja decyzji Rady Polityki Pieniężnej.

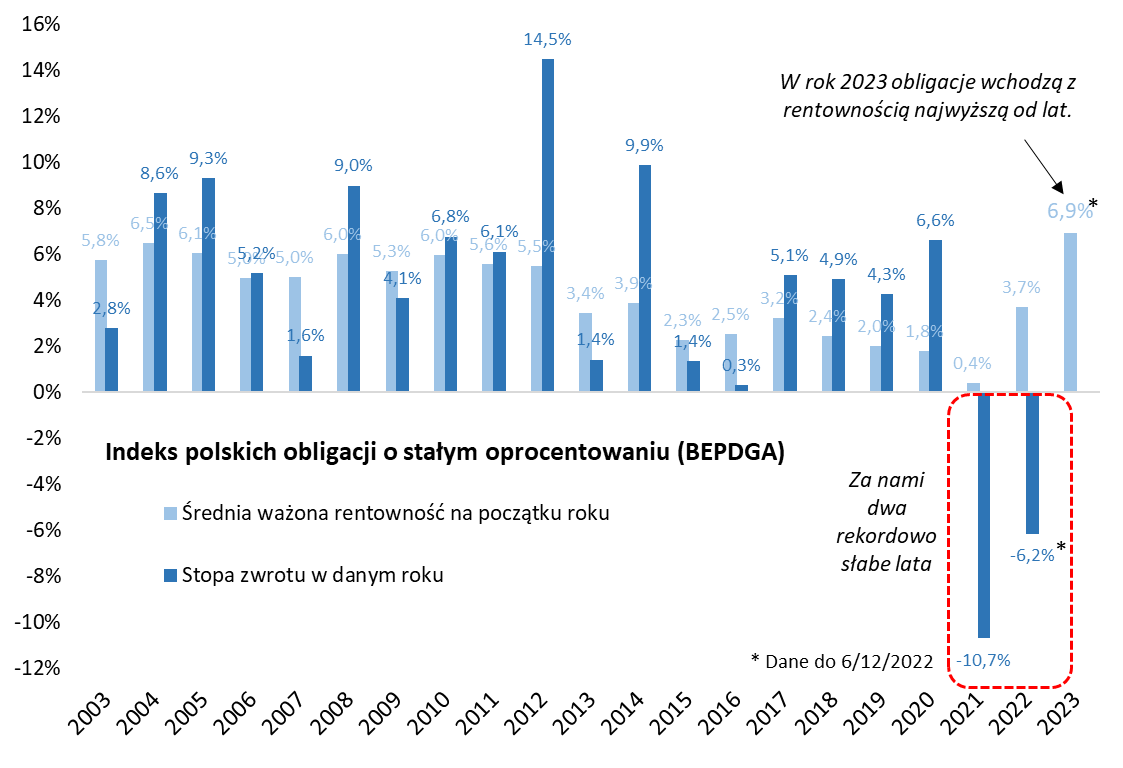

Jeśli chodzi o indeksy polskich obligacji o stałym kuponie, kończący się rok jest już drugim kolejnym pod znakiem rekordowych strat ich posiadaczy. Będący popularnym benchmarkiem indeks TBSP w chwili pisania tego artykułu jest ponad 5 proc. na minusie od początku roku, zaś cechujący się dłuższą historią bloombergowski BEPDGA jest ponad 6 proc. pod kreską po prawie 11-proc. spadku w 2021 roku. Tak dwóch słabych lat jeszcze nie było w przypadku polskich obligacji.

Postarajmy się rozpatrzyć najważniejsze argumenty za i przeciw inwestowaniu w tę mocno poturbowaną klasę aktywów z myślą o 2023 roku.

Najważniejszym elementem w analizie obligacji jest zawsze rentowność (ang. „yield to maturity” lub po prostu „yield”), która pokazuje jaka będzie stopa zwrotu przy założeniu trzymania danego papieru do wykupu, z uwzględnieniem zarówno zmiany ceny na rynku wtórnym, jak i wypłacanych odsetek.

Rentowność dobrze rokuje

Na pierwszym wykresie pokazujemy, że u progu wspomnianych dwóch bardzo słabych lat 2020-21 średnia ważona rentowność obligacji była … bliska zeru (0,4 proc.). Nic więc dziwnego, że ceny obligacji zostały później tak mocno poturbowane, skoro rentowność musiała się z tego ultra niskiego pułapu dostosować do rosnących gwałtownie stóp procentowych. Teraz dobra wiadomość jest taka, że średnia rentowność w momencie pisania artykułu wynosi prawie 7 proc. Z tego poziomu dużo łatwiej będzie osiągać dodatnie stopy zwrotu w przyszłości.

Oczywiście wysokość rentowności sama w sobie niewiele mówi na temat tego, w jakim kierunku będzie się ona zmieniać (a wraz z nią – w odwrotnym kierunku – ceny). Czy znów urośnie, jak w tym i ubiegłym roku, czy raczej spadnie (co oznaczałoby wzrost cen), a może będzie się wahać (scenariusz stabilizacji)?

W celu odpowiedzi na to pytanie musimy sięgnąć po bardziej wyrafinowane wskazówki. Zastanówmy się nad otoczeniem gospodarczo-monetarnym rynku obligacji.

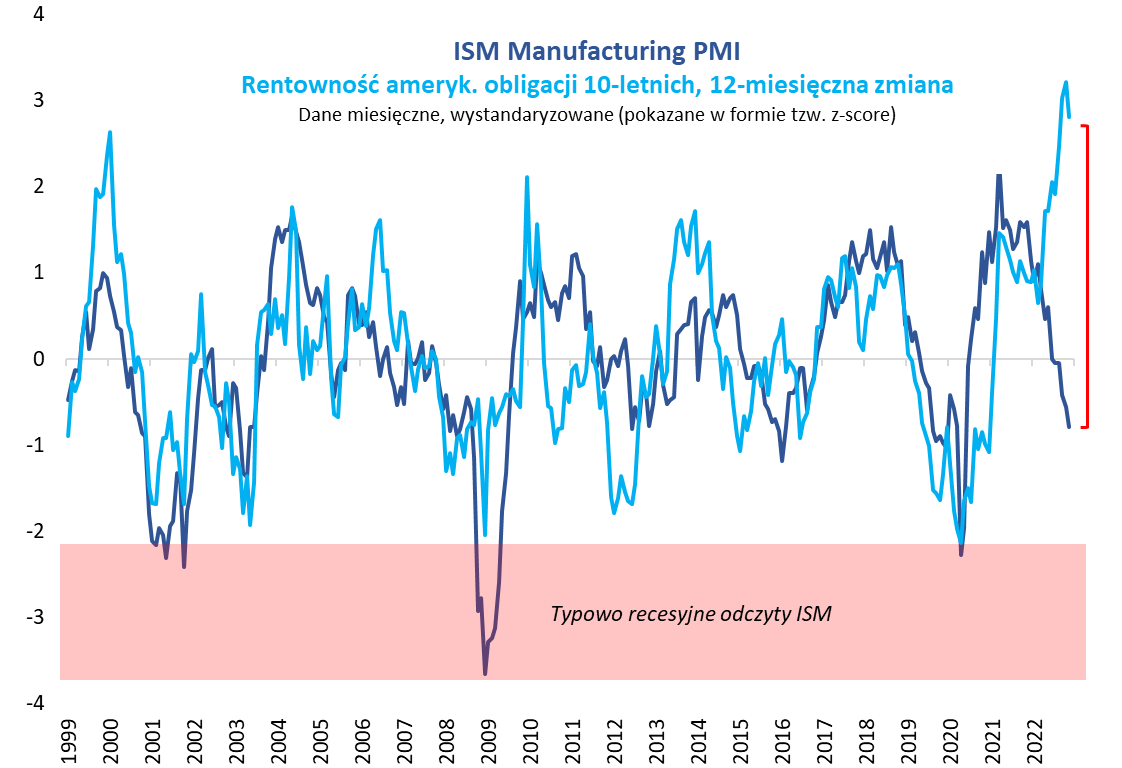

Obligacje rozjechały się z ISM

Ten rok dramatycznie zaburzył podstawową regułę rządzącą rynkiem obligacji, zgodnie z którą spowolnienie gospodarcze (rozumiane jako postępujący spadek przemysłowego barometru ISM Manufacturing PMI) pociąga w dół rentowności instrumentów skarbowych. Tym razem było dokładnie na odwrót. Rentowności, zamiast modelowo się obniżać, poszybowały w przysłowiowy „kosmos”. Obecnie widać na naszym wykresie bezprecedensową przepaść między dynamiką rentowności, a wskaźnikiem ISM, który właśnie znalazł się najniżej od 30 miesięcy.

Nawet jeśli założymy, że recesji nie będzie, tzn. ISM nie spadnie do jeszcze dużo niższych wartości, to i tak można założyć, że rentowności powinny ostatecznie skorygować się w dół. A jeśli recesja nadejdzie, to … tym lepiej dla obligacji w myśl omawianej zależności.

W tym roku na realizację potencjału wynikającego ze spowolnienia gospodarek nie pozwoliła oczywiście jastrzębia polityka banków centralnych. Wiele jednak wskazuje na to, że to się zaczyna zmieniać. Jakkolwiek „zamrożenie” cyklu podwyżek stóp procentowych przez rodzimą Radę Polityki Pieniężnej spotyka się z zarzutami o brak wiarygodności, to jednak nawet w USA widać już na horyzoncie dość bliski termin potencjalnego zakończenia serii podwyżek. Z obecnych oczekiwań rynkowych wynika, że ostatni akcent w ramach cyklu za oceanem może mieć miejsce już w lutym lub marcu, a to przecież już bliska perspektywa.

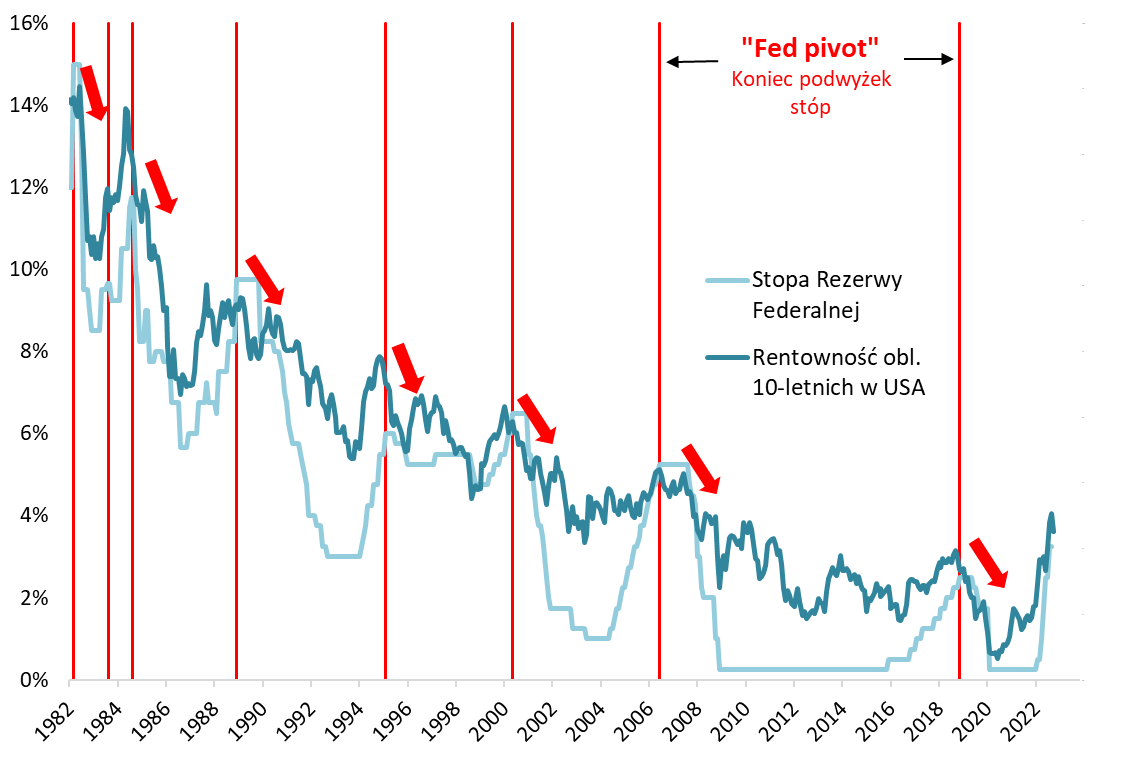

„Fed pivot” zawsze pomagał

Znaczenie potencjalnego „Fed pivot”, rozumianego jako koniec podwyżek, trudno przecenić w przypadku obligacji. Na kolejnym wykresie pokazujemy, że praktycznie zawsze na przestrzeni ostatnich czterech dekad „Fed pivot” nie tylko powstrzymywał wzrost rentowności, lecz otwierał drogę do stopniowego jej spadku. Kolejnym kamieniem milowym był potem początek … obniżek stóp, który przypieczętowywał już trend spadkowy rentowności (i wzrost cen).

Jakkolwiek obniżki stóp w USA to na razie perspektywa dość odległa i dyskusyjna, to jednak jak widać już samo zatrzymanie podwyżek powinno wywierać pozytywny wpływ na obligacje. Warto dodać, że kwestia ta jest o wiele bardziej jednoznaczna niż w przypadku rynku akcji, gdzie „Fed pivot” miewał różne konsekwencje, w zależności od rozwoju sytuacji w gospodarce.

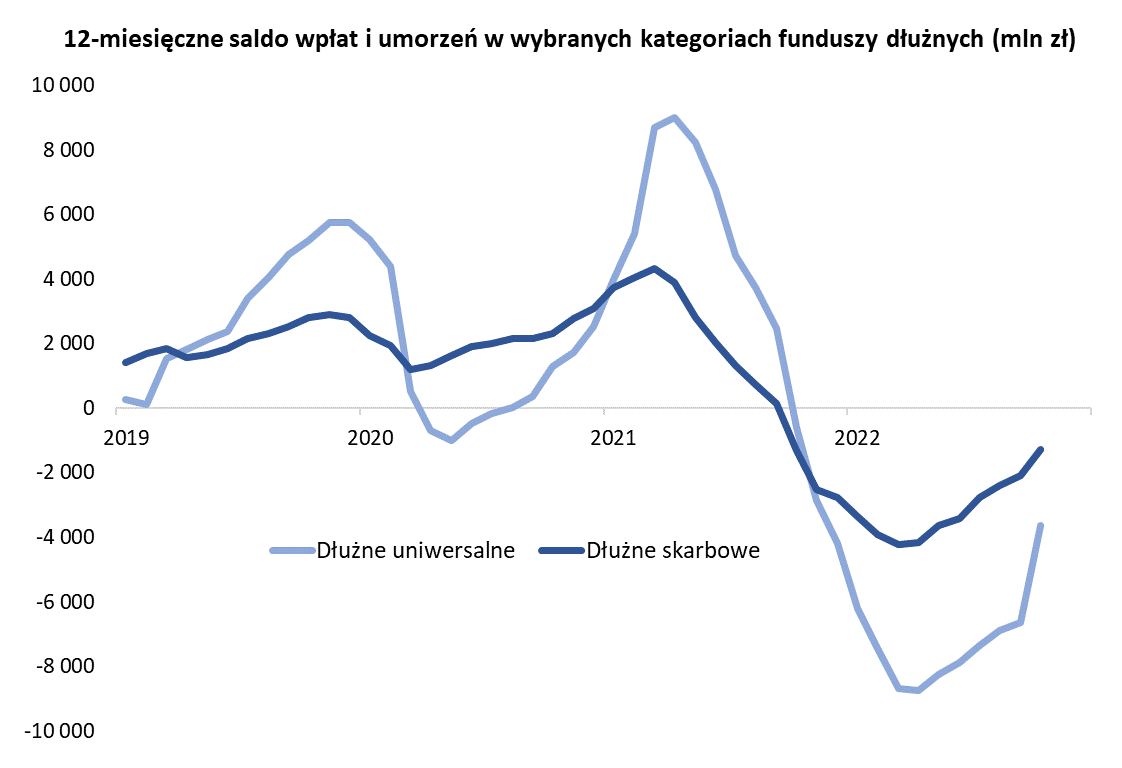

Na koniec powróćmy jeszcze na krajowe „podwórko”. Rzecz jasna obok omówionych wyżej czynników globalnych, w grę wchodzą jeszcze te lokalne. Pozytywnie odczytujemy ewoluujący w pożądanym kierunku cykl, jeśli chodzi o przepływy kapitału w krajowych funduszach dłużnych. Pokazane na wykresie 12-miesięczne salda wpłat i umorzeń z poziomów skrajnie ujemnych systematycznie się podnoszą.

Oczywiście nie wszystko wygląda tak różowo. Jako jeden z głównych czynników ryzyka postrzegać można sytuację krajowych finansów publicznych. Przyszły rok może stać pod znakiem silnych napięć w tej sferze (wyższy deficyt, większe potrzeby pożyczkowe).

Reasumując, po niezwykle burzliwych dwóch latach obligacje mają szansę pokazać się od lepszej strony w przyszłym roku, bo (a) startują z dużo wyższego poziomu rentowności, (b) w I kwartale spodziewany jest koniec podwyżek stóp procentowych w USA, a u nas podwyżki już są „zamrożone”, (c) rentowności są za wysoko względem spadających wskaźników koniunktury gospodarczej. Czynnikiem ryzyka są zaś znaki zapytania wokół krajowych finansów publicznych.

Powyższy artykuł ukazał się w Gazecie Giełdy i Inwestorów "Parkiet" - prawa do publikacji zastrzeżone.