Tomasz Hońdo, CFA

Starszy Ekonomista Quercus TFI S.A.

Bessa, która na emerging markets trwa już od lutego 2021, znacznie obniżyła wyceny akcji. Ale jeszcze nie w takim stopniu, by wskaźniki znalazły się na poziomach, które historycznie oznaczały super okazje do zakupów.

Bądź na bieżąco! Zapisz się na NEWSLETTER

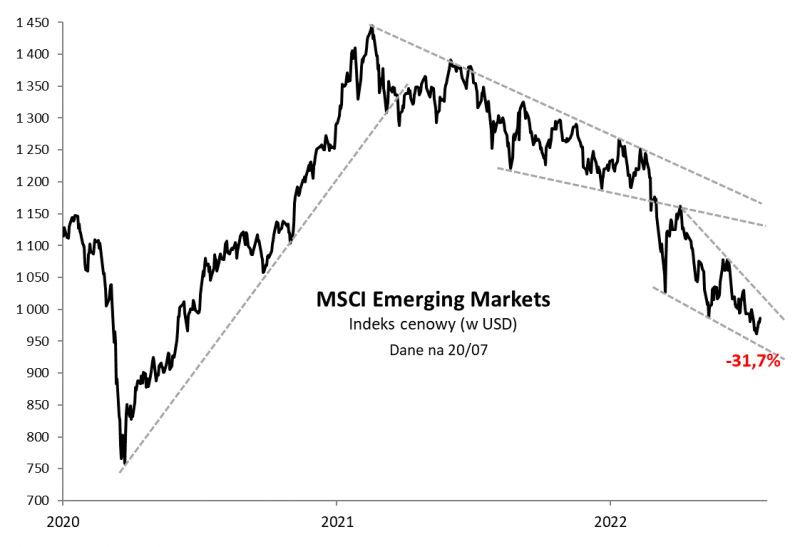

Czas na nowo przyjrzeć się sytuacji na rynkach wschodzących, która pośrednio promieniuje też na polskie akcje. Okazją do tego jest po pierwsze upływające ponad siedemnaście miesięcy od rozpoczęcia trendu spadkowego na emerging markets, a po drugie fakt, że w ostatnim czasie indeks MSCI EM znalazł się ponad 30 proc. poniżej szczytu hossy.

Z dzisiejszej perspektywy widać doskonale, że kiedy w końcówce lutego 2021 benchmark rynków wschodzących zaczynał gwałtownie osuwać się ze szczytu, był to pierwszy, bardzo wczesny sygnał ostrzegawczy nie tylko dla emerging markets, ale też – z dużym wyprzedzeniem – również dla innych rynków.

Jak sytuacja wygląda po tych kilkunastu miesiącach bessy (bo jak inaczej nazwać tak długotrwały spadek, przekraczający 30 proc.)?

Źródło: Qnews.pl, MSCI.

Do jakich wniosków prowadzi z kolei analiza czynników fundamentalnych? Odświeżmy stały zestaw zależności, którym przyglądamy się regularnie od lat.

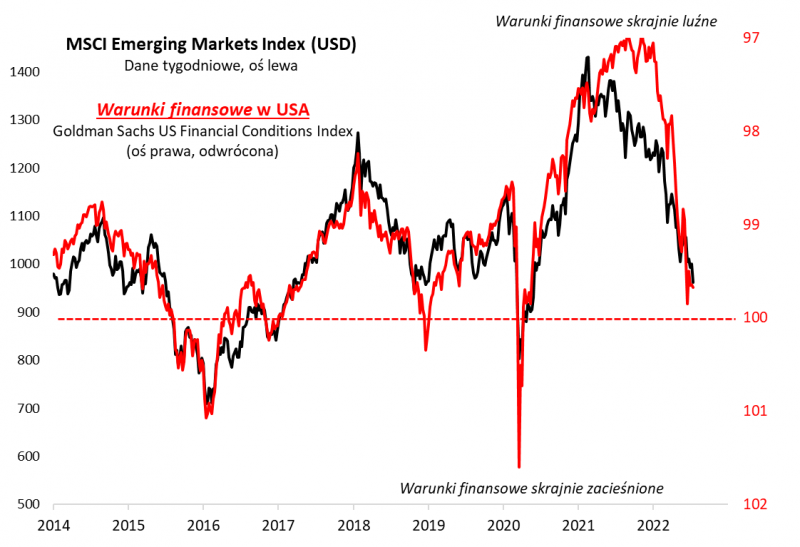

Jastrzębi Fed i zacieśnianie warunków finansowych

Zacznijmy od tzw. warunków finansowych w USA, które ewidentnie promieniują na koniunkturę na rynkach wschodzących. Obserwujemy cały czas silną korelację między indeksem „financial conditions” (w wersji Goldman Sachs), a indeksem MSCI EM. O ile w ciągu pierwszych kilkunastu miesięcy po ogłoszeniu przez amerykański Fed nieograniczonego QE i ścięciu stóp procentowych do niemal zera, luźne warunki finansowe intensywnie sprzyjały hossie na rynkach wschodzących, to w tym roku obserwujemy zjawisko odwrotne, czyli gwałtowne zacieśnianie „financial conditions”. Można zakładać, że dopóki Fed – jako najważniejszy bank centralny, rozdający karty w globalnych finansach – będzie kontynuował agresywne zacieśnianie polityki monetarnej, będzie to oznaczało presję na emerging markets.

Źródło: Qnews.pl, MSCI, Bloomberg, Goldman Sachs.

Historyczne dołki koniunktury (i zarazem okazje do zakupów) na EM kojarzą się raczej z „gołębią” kapitulacją Fedu niż z postępującym dokręcaniem zaworu z globalną płynnością i podnoszeniem kosztów pieniądza.

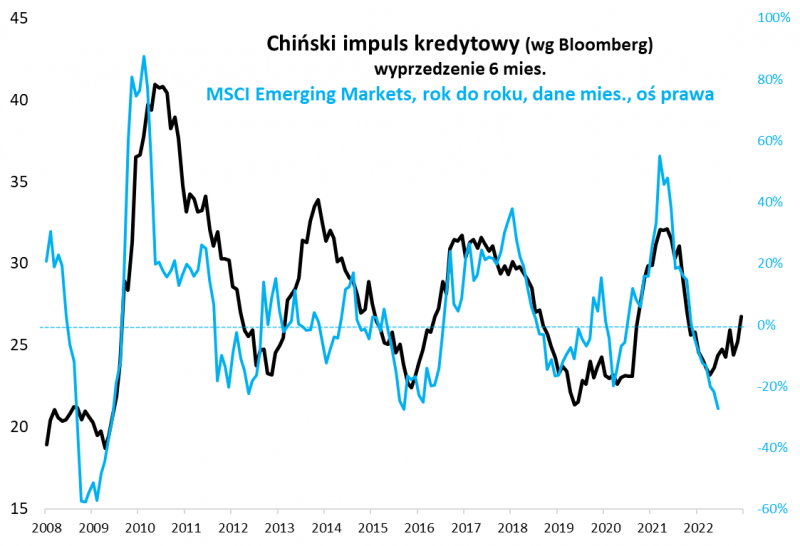

Nadzieja w chińskim impulsie

Przysłowiowe światełko w tunelu zapala się za to dzięki zachowaniu tzw. chińskiego impulsu kredytowego, czyli kolejnej „żelaznej pozycji” w naszym warsztacie analitycznym dotyczącym rynków wschodzących (w końcu Chiny to dominujący kraj wschodzący). Obniżanie się chińskiego impulsu, czyli ograniczanie akcji kredytowej w relacji do PKB, doskonale sprawdziło się jako wyprzedzający sygnał nadciągającej dekoniunktury na EM. Teraz ten sam wskaźnik zaczyna działać w drugą stronę. Po osiągnięciu dna chiński impuls kredytowy coraz śmielej zakręca w górę. Według szacunków agencji Bloomberg, w czerwcu impuls osiągnął wartość najwyższą od … czternastu miesięcy (26,8 proc. PKB). Nasza własna analiza sugeruje, że powinno to już niebawem zacząć pomagać 12-miesięcznej dynamice indeksu MSCI EM. Zależność nie jest z pewnością perfekcyjna, ale jednak na tyle istotna, by ją monitorować.

Źródło: Qnews.pl, MSCI, Bloomberg.

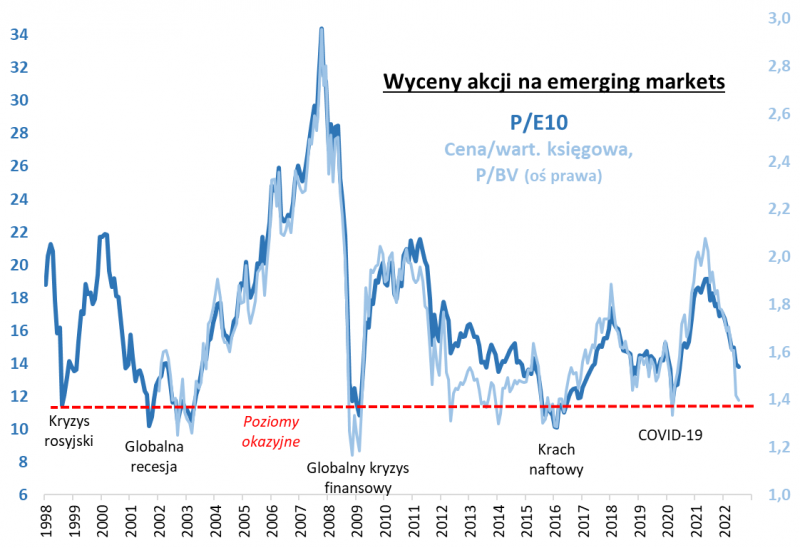

Klamrą zamykającą te wszystkie rozważania – jak widać niekoniecznie ze sobą spójne – jest analiza poziomu wycen akcji na rynkach wschodzących. W ramach naszego warsztatu polegamy na dwóch, podobnie zachowujących się, wskaźnikach – cenie do wartości księgowej (P/BV) oraz obliczanym przez nas P/E10 (cena do średniego zysku akcji za ostatnie 10 lat).

Wyceny mocno odchudzone, ale czy już super okazyjne?

Przegląd ostatniego ćwierćwiecza pokazuje, że optymalne okazje do zakupów walorów na EM zdarzały się, gdy P/BV spadał do przedziału od 1,17 (globalny kryzys finansowy) do 1,33 (wybuch pandemii), zaś P/E10 wędrował do przedziału od 10,1 (krach naftowy 2015/16) do 11,6 (pandemia).

Jak obecne wartości wyglądają w tym kontekście? Z jednej strony trzeba przyznać, że bessa ostatnich siedemnastu miesięcy nie pozostała bez wpływu na poziom wycen – doszło do ich wyraźnego obniżenia się, co jest oczywiście dobrą wiadomością z punktu widzenia potencjalnego nabywcy. P/BV spadł z prawie 2,1 (poziom najwyższy od 2008 roku!) do ok. 1,4, a P/E10 z przeszło 19 do niespełna 14.

Źródło: Qnews.pl, Bloomberg. P/E10 = indeks MSCI EM / średni EPS (zysk na akcję) za ostatnie 10 lat (nasze własne obliczenia).

Ciągle brakuje tu jednak przysłowiowej kropki nad i, bo żaden z omawianych wskaźników nie dotarł jeszcze do wspomnianych przedziałów, w których kształtowały się wyśmienite okazje do zakupów w ostatnim ćwierćwieczu.

Reasumując, po niemal półtora roku bessy akcje na emerging markets (do których zalicza się wg metodologii MSCI również Polska) są znacznie atrakcyjniej wycenione niż w punkcie wyjścia. Ciągle brakuje nam jednak kilku ważnych elementów układanki, by ogłosić, że mamy do czynienia z punktem przełomowym.

Powyższy artykuł ukazał się w Gazecie Giełdy i Inwestorów "Parkiet" - prawa do publikacji zastrzeżone.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.