Bądź na bieżąco! Zapisz się na NEWSLETTER

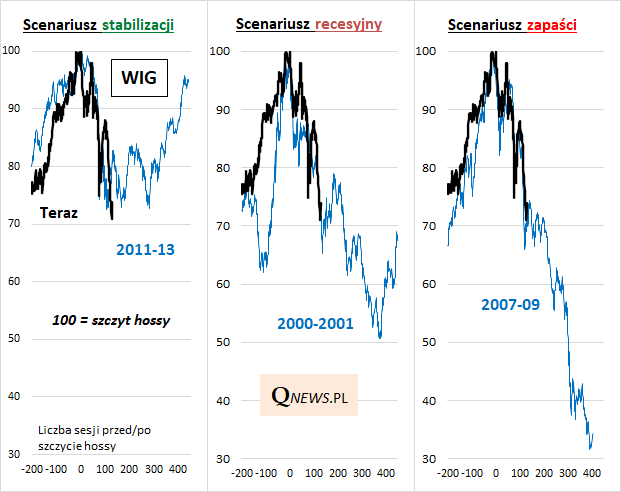

Kontynuujemy nasze rozważania z cyklu: "Które historyczne wzorce najbardziej przypominają trwający od jesieni spadek WIG-u?".

Kilkakrotnie zwracaliśmy już uwagę, że obecna ścieżka Warszawskiego Indeksu Giełdowego do złudzenia przypomina rozwój wydarzeń w latach 2007-08, czyli pierwszy etap najbardziej dramatycznej bessy ostatnich dekad. Mimo upływu czasu to uderzające podobieństwo wcale nie chce zniknąć.

Ale dość wyraźne podobieństwo odnajdujemy również w dwóch innych historycznych sytuacjach. Zarówno w jeszcze innej bessie, tej z lat 2000-01, jak i w stosunkowo łagodnym epizodzie z lat 2011-12.

Co przemawiałoby za powtórką poszczególnych wariantów?

Scenariusz stabilizacji (2011-13)

Gdyby miał się powtórzyć, inwestorzy najgorsze mieliby już za sobą, a w kolejnych miesiącach czekałaby ich już "tylko" huśtawka nastrojów. Za takim wariantem przemawiają np. niskie wyceny akcji na GPW.

Scenariusz recesyjny (2000-01)

Bessa z lat 2000-01 odchudziła WIG o niecałe 50% (obecnie w najgorszym momencie indeks znalazł się już prawie 30% poniżej szczytu). U jej źródeł leżała wcześniejsza "bańka internetowa" na Wall Street, którą później przebiła seria podwyżek stóp procentowych przez Fed (to silna analogia do obecnej sytuacji).

Scenariusz zapaści (2007-09)

Podobieństwa do najbardziej dramatycznego wariantu to, oprócz zachowania WIG-u, również m.in. najbardziej agresywna właśnie od 2008 roku seria podwyżek stóp procentowych w Polsce (i na świecie). Czynnikiem, który tamtą bessę przerodził w kulminacyjnym etapie w gwałtowną zapaść był upadek Lehman Brothers, który wywołał kryzys zaufania na rynku międzybankowym - miejmy nadzieję, że tym razem uda się uniknąć tamtych błędów.

Nie możemy oczywiście mieć pewności którą ścieżkę ostatecznie wybierze WIG, ale na razie widać wspólne cechy trzech scenariuszy, które rozchodzą się w różne strony dopiero po pewnym czasie:

- na tym etapie spodziewać się chyba można jakiegoś odreagowania przeceny,

- w żadnym z tych przypadków takie odreagowanie nie oznaczało jednak rychłego powrotu hossy.

Tomasz Hońdo, Quercus TFI S.A.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.