Tomasz Hońdo

Starszy Ekonomista Quercus TFI S.A.

Z jednej strony długo wyczekiwane pobicie rekordów wszech czasów przez indeksy polskiej giełdy, a z drugiej najwyższa od dwóch dekad inflacja i seria podwyżek stóp procentowych – to niektóre z najważniejszych rynkowych faktów 2021 roku, które rzutować mogą na kolejny rok.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Końcówka grudnia, to dla nas tradycyjna okazja, by z jednej strony przypomnieć najważniejsze fakty, zdarzenia i trendy odchodzącego roku z rynkowego punktu widzenia, a z drugiej, by zastanowić się czy mogą one zawierać w sobie pewne wskazówki co do nadchodzącego 2022 roku.

Wreszcie rekordy na GPW

Najważniejszym pozytywnym wydarzeniem 2021 roku z punktu widzenia polskich inwestorów były nowe rekordy wszech czasów głównych indeksów. Po świeże historyczne maksima sięgnęły zgodnie: WIG, mWIG40 i sWIG80. Sztuka ta nie udała się tylko WIG20, ale nie rozpaczamy z tego powodu, bo od dawna nie traktujemy tego indeksu jako najbardziej reprezentatywnego. Na pocieszenie można dodać, że rekord pobiła przynajmniej jego dochodowa wersja (uwzględniająca reinwestycję dywidend), czyli WIG20TR.

Rys. 1. W odchodzącym roku świętowaliśmy długo wyczekiwane pokonanie rekordu przez WIG

Źródło: Qnews.pl, GPW.

Rekordy przypominają, że na długą metę akcje przynoszą dodatnie stopy zwrotu. Z kolei to, że na pokonanie szczytów sprzed lat trzeba było czekać tak długo, jest przestrogą przed kupowaniem akcji, gdy wskaźniki ich wyceny bujają w obłokach. Na szczęście z taką sytuacją obecnie nie mamy do czynienia, a żaden z obserwowanych przez nas wskaźników nie jest nawet w pobliżu poziomów z połowy 2007 roku. Oczywiście nowe rekordy nie muszą oznaczać, że teraz czeka nas niezmącona zmiennością hossa.

Trzynasty rok hossy na Wall Street

Amerykański S&P 500 kończy trzeci kolejny rok pod znakiem dwucyfrowych stóp zwrotu. Ciekawe, że w danych rocznych nie widać ani śladu pandemicznego krachu z marca 2020, który został dosłownie zalany morzem płynności przez rządy i banki centralne. Dalsza konsekwencja tego faktu jest taka, że amerykański benchmark kończy … trzynasty rok bez większej przeceny rok do roku. Jeśli przez bessę rozumieć co najmniej jeden rok ze spadkiem indeksu o umowne 20 proc. lub więcej, to ostatnim takim przypadkiem był rok … 2008. Innymi słowy, na bazie danych rocznych można założyć, że od trzynastu lat S&P 500 jest w hossie – to okres dłuższy niż nawet w czasie boomu lat 90.

Fakty te przeczą popularnej tezie jakoby pandemiczny krach „zresetował” cały cykl i że począwszy od marca 2020 mamy kolejną hossę startującą niejako od zera. Potwierdzają to zresztą wskaźniki wyceny. Poważany współczynnik P/E Shillera w mijającym roku znalazł się w okolicach progu 40, który został pokonany wyłącznie w kulminacyjnej fazie bańki internetowej na przełomie wieków.

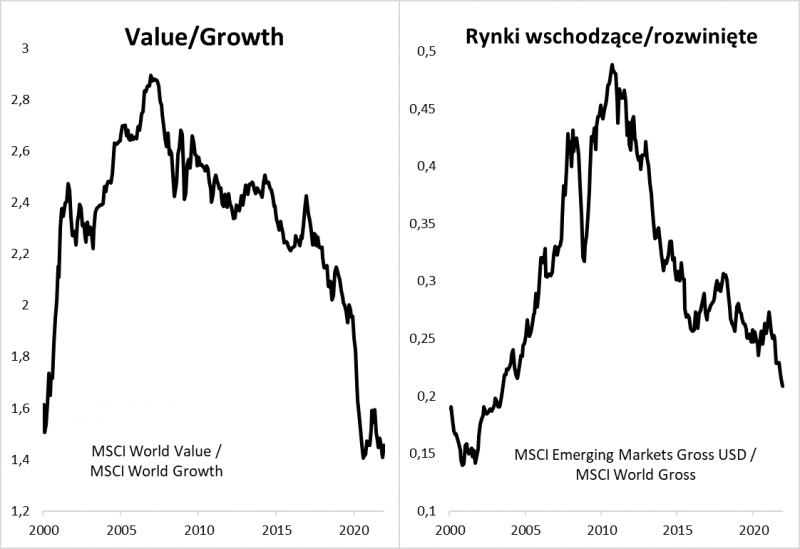

„Value” i rynki wschodzące relatywnie najsłabsze od lat

Niepokojąco wysokie wyceny w przypadku flagowego S&P 500 nie oznaczają, że na rynkach akcji nie ma niczego taniego. W mijającym roku jeszcze bardziej w tyle za modnymi spółkami „wzrostowymi” (growth), których sztandarowym przykładem stała się Tesla z kosmicznymi wskaźnikami wyceny, zostały niektóre segmenty takie jak spółki „wartościowe” (value), czyli o relatywnie niskich wycenach, czy też rynki wschodzące.

Rys. 2. Spółki typu „value” i rynki wschodzące ciągle czekają na lepsze czasy

Źródło: Qnews.pl, MSCI.

Globalny współczynnik siły relatywnej Value/Growth testował w tym roku … 40-letnie minimum. Dla porównania, na szczytach bańki internetowej w 2000 roku osiągnął „zaledwie” 13-letnie minimum, zanim gwałtownie wystrzelił w górę. Z kolei współczynnik siły relatywnej rynków wschodzących względem rozwiniętych rok kończy na poziomach najniższych od połowy 2003 roku. Być może właśnie takie zapomniane, niemodne, a przez to relatywnie tanie aktywa mieć na uwadze przy konstrukcji długoterminowego portfela inwestycyjnego.

Inflacja szaleje

Z gospodarczego punktu widzenia odchodzący rok stoi pod znakiem rozpędzającej się inflacji, zarówno w Polsce, jak i na świecie. W naszym kraju wskaźnik CPI, który rok rozpoczynał na umiarkowanym poziomie 2,6 proc. rok do roku, w listopadzie zawędrował do niewidzianego od dwóch dekad pułapu 7,7 proc. i wszystko wskazuje na to, że na tym jeszcze nie koniec. Niektórzy ekonomiści kreślą wizję zbliżenia się inflacji do progu 10 proc. w okolicach wiosny.

O ile umiarkowana inflacja jest traktowana na ogół jako pozytywne, zdrowe zjawisko, to obecne poziomy świadczą o silnej nierównowadze w gospodarkach. Walka z nią będzie zapewne tematem numer jeden przynajmniej w pierwszych miesiącach 2022. Projekcje mówią o możliwym opadaniu inflacji od wiosny, ale ma to być raczej proces stopniowy, niż gwałtowny.

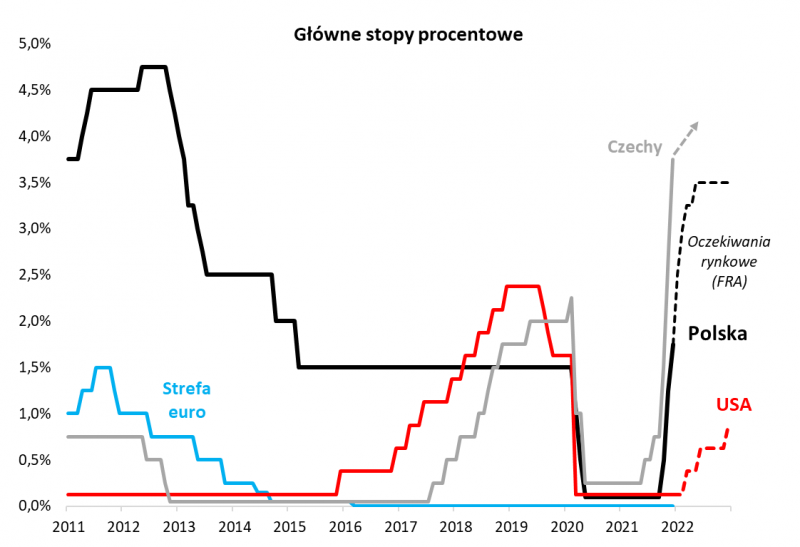

Pierwsza od lat seria podwyżek stóp

Jeszcze na początku roku wizja wycofania się banków centralnych z reżimu ultra niskich stóp procentowych narzuconego wraz z wybuchem pandemii w I kw. 2020 wydawała się mglistą perspektywą. Rodzima Rada Polityki Pieniężnej długo upierała się przy tezie o „przejściowym” charakterze narastającej presji inflacyjnej, aż w końcu coś pękło w tym gołębim nastawieniu i począwszy od października ruszyła pierwsza od 2012 roku seria podwyżek stóp procentowych. Jak już zwracaliśmy uwagę w poprzednich analizach, tempo i skala zacieśnienia są mocniejsze niż w poprzednich trzech cyklach. I na tym z pewnością nie koniec. Oczekiwania rynkowe m mówią o dojściu stopy referencyjnej do 3,5 proc.

Rys. 3. Zwrot w polityce banków centralnych

Źródło: Qnews.pl, NBP, Bloomberg, CME Fed Watch.

Rok 2021 przyniósł też zwrot w nastawieniu amerykańskiej Rezerwy Federalnej. Jej szef J. Powell również długo upierał się przy tezie o przejściowości inflacji, ale i on w końcu poddał się pod presją faktów. W marcu 2022 ma zostać całkowicie wygaszone luzowanie ilościowe (QE). W tym samym miesiącu rynek zaczął oczekiwać pierwszej podwyżki stóp w USA.

Na przestrzeni 2022 roku będziemy obserwować po pierwsze jak daleko posuną się bankierzy centralni z zacieśnianiem polityki monetarnej, po drugie czy uda się zdusić nadmierną inflację, a po trzecie czy zacieśnienie nie odciśnie piętna na tempie wzrostu gospodarczego.

Obligacje z rekordowymi stratami, ale też z wyższą rentownością

Obszernie pisaliśmy już o rekordowo słabym okresie dla obligacji skarbowych stałokuponowych, których indeks po raz pierwszy w swej historii kończy rok pod kreską, co jest prostą konsekwencją (a) wcześniejszego dojścia rentowności obligacji w okolice zera, (b) zaskoczenia w postaci serii podwyżek stóp procentowych. Dalsze losy tej klasy aktywów zależą od tego jak daleko posunie się RPP w walce z inflacją. Z historycznego punktu widzenia optymalnym momentem do zakupu przecenionych (a przez to bardziej rentownych) papierów skarbowych będzie zapewne definitywny koniec podwyżek na horyzoncie.

PLN najsłabszy od lat

Kurs euro zawędrował w listopadzie, po raz pierwszy od 2009 roku, powyżej progu 4,70 PLN. Z kolei kurs dolara ocierał się o dwudekadowe maksima. Osłabienie PLN wywołało porównania do katastrofalnej deprecjacji tureckiej liry, ale zdecydowane działania RPP na szczęście przekreślają takie proste porównania. Niemniej deprecjacja PLN oznaczała, że opłacało się posiadać w portfelu aktywa zagraniczne, denominowane w twardych walutach.

Reasumując, 2021 rok na kartach historii zapisuje się pod znakiem długo wyczekiwanych rekordów na GPW i pierwszej od lat serii podwyżek stóp procentowych.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.