Tomasz Hońdo

Starszy Ekonomista Quercus TFI S.A.

Nasz prosty, edukacyjny portfel inwestycyjny kończy kolejny udany rok. Tym razem na wynik zapracowały przede wszystkim akcje. Ale zgodnie z zasadą rebalancingu należy odchudzić stan ich posiadania, jednocześnie dokupując obligacji, które mocno potaniały.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Zbliżający się koniec roku skłania do refleksji i podsumowań. Przy innej okazji będziemy jeszcze szczegółowo analizować zachowanie poszczególnych klas aktywów w kończącym się roku, ale już dzisiaj powracamy do koncepcji portfela, mającego w uproszczeniu ilustrować korzyści z długoterminowego inwestowania – jak sprawował się w ostatnich dwunastu miesiącach i jakie są praktyczne implikacje na kolejny rok?

Jakiś czas temu zaproponowaliśmy przykładowy, skrajnie uproszczony portfel mający służyć jako (a) zachęta do długoterminowego inwestowania dzięki korzystnej relacji zysku do zmienności, (b) warsztatowa ilustracja fundamentalnych zasad takich jak dywersyfikacja, teoria portfelowa, rebalancing, (c) praktyczna wskazówka co do kierunku decyzji inwestycyjnych (które aktywa należy dokupić, a które zredukować).

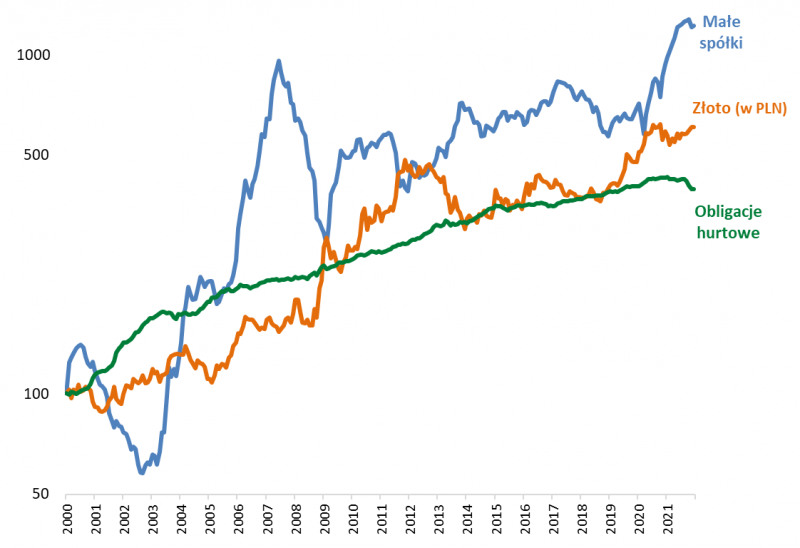

Przypomnijmy, że na nasz ekstremalnie uproszczony portfel składają się trzy aktywa o różnych wagach: akcje polskich małych spółek (jako reprezentant akcji jako takich), obligacje hurtowe (jako reprezentant obligacji jako takich) oraz złoto (jako reprezentant metali szlachetnych).

Rys. 1. Trzy wzajemnie uzupełniające się aktywa – akcje, obligacje i złoto

Źródło: Qnews.pl, GPW, TBSP, Bloomberg. Małe spółki = sWIG80TR od XII 2009 (wcześniej sWIG80 i jego poprzednik WIRR), złoto = XAU/PLN, obligacje hurtowe (stałokuponowe) = indeks TBSP.

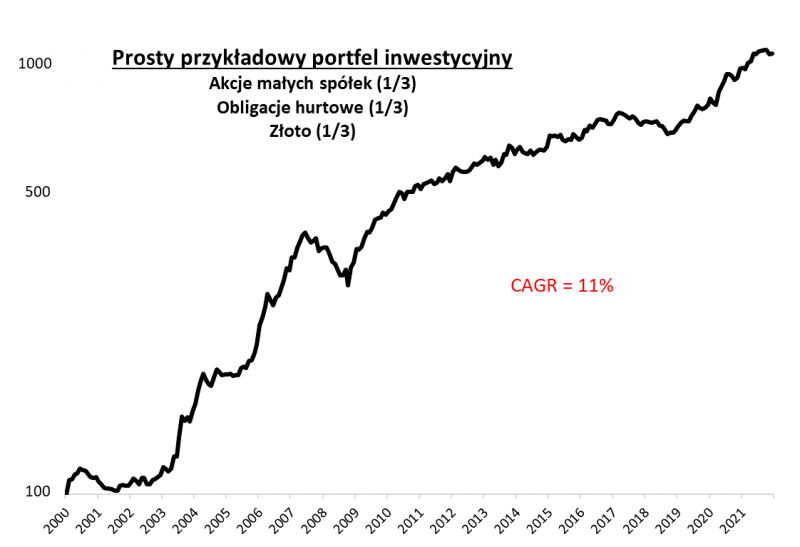

Zaktualizowanie danych pokazuje, że w kończącym się roku ten prosty portfel ponownie radził sobie przyzwoicie. Oczywiście wygenerowana przez niego stopa zwrotu na poziomie 8,3 proc. (w chwili pisania artykułu) nie może konkurować z zyskami odnotowanymi przez indeksy giełdowe, ale pamiętajmy, że jego idea polega bardziej na osiąganiu regularnych niż chwilowo spektakularnych rezultatów. Dla porównania, w 2020 roku omawiany koszyk wygenerowałby stopę zwrotu w wysokości 21,4 proc., a w 2019 równą 15,0 proc. Ogółem od początku całego okresu, jaki obejmują nasze obliczenia (czyli od I 1999) portfel przyniósłby składaną roczną stopę zwrotu (CAGR) w wysokości 11 proc. Mijający rok potwierdził zatem długoterminowe korzyści ze zdywersyfikowanego inwestowania.

Rys. 2. Kolejny udany rok dla naszego edukacyjnego portfela

Źródło: Qnews.pl, GPW, TBSP, Bloomberg.

Jeśli rozbierzemy najnowsze wyniki na części pierwsze, to okazuje się oczywiście, że poszczególne składniki koszyka w bardzo różnym stopniu zapracowały na całkowity rezultat. Z jednej strony największy pozytywny wkład zapewniły akcje małych spółek (+30 proc. na plusie w momencie pisania artykułu). Tylko trochę pomogło złoto. A z drugiej strony całkowitemu wynikowi zaszkodziły obligacje hurtowe, które przeżywają rekordowo słaby rok (-7,7 proc. w chwili pisania artykułu).

Można by powiedzieć – po co w portfelu obligacje, skoro w całym badanym okresie 2000-2021 przyniosły najniższy wynik ze wszystkich trzech przykładowych aktywów, a ostatnio nawet wręcz mu zaszkodziły? Faktycznie, gdyby skupiać się wyłącznie na długoterminowej stopie zwrotu, portfel powinien być zbudowany tylko z akcji, ewentualnie z dodatkiem złota. Ale obligacje mają zaletę, którą trudno bagatelizować – o wiele niższą zmienność w porównaniu z akcjami. Ta zaleta pomagała historycznie stabilizować wyniki portfela w poszczególnych latach.

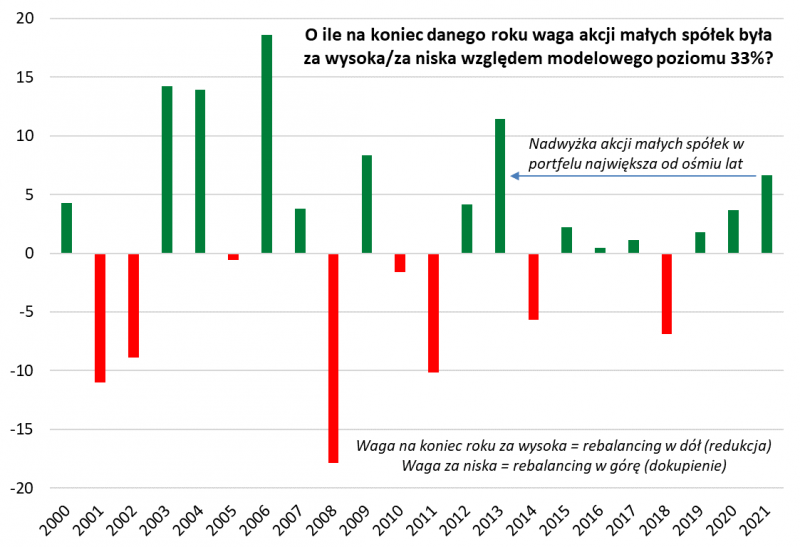

W tym miejscu przechodzimy do jednej z fundamentalnych zasad konstrukcji modelowego portfela – co pewien czas (np. na koniec każdego roku jak w naszym przykładzie) należy przeprowadzać tzw. rebalancing, czyli przywracać pierwotne wagi poszczególnych składników. Mówiąc prościej, należy zredukować to, co mocno podrożało (w wyniku czego waga urosła), a jednocześnie dokupić to, co mocno potaniało (w wyniku czego waga spadła).

Do jakich wniosków prowadzi ten tradycyjny rebalancing w końcówce tego roku? W chwili pisania artykułu waga akcji sięga 40 proc., co oznacza, że od czasu poprzedniego rebalancingu na koniec 2020 zwiększyła się na skutek giełdowej hossy o 6,7 pkt. proc. względem przyjętego przez nas przykładowego modelowego poziomu 33,3 proc. (1/3). I właśnie o tyle należałoby „odchudzić” pozycję w akcjach, sprzedając odpowiednią ich porcję (a dokładnie ok. 17 proc. całej pozycji). Zauważmy, że tegoroczna nadwyżka akcji w koszyku jest w tej chwili największa od ośmiu lat (oczywiście ostateczny rebalancing przeprowadzimy dopiero na koniec roku).

Rys. 3. Zgodnie z rebalancingiem należy zredukować pozycję w akcjach

Źródło: Qnews.pl.

Zupełnie odwrotne wnioski dotyczą natomiast obligacji, które w tym roku radziły sobie wyjątkowo słabo, w wyniku czego ich waga zmalała w chwili obecnej do 28,4 proc., czyli prawie 5 pkt. proc. poniżej modelowego poziomu. I właśnie o tyle należałoby powiększyć pozycję w obligacjach.

Choć w pierwszej chwili zalecenia płynące z rebalancingu wydawać się mogą kontrowersyjne (a z pewnością niezbyt popularne) w atmosferze dobrych nastrojów na giełdach i kiepskich na rynku obligacji, to jednak zauważmy, że na dłuższą metę jest to sprawdzona koncepcja. Rebalancing sprawdził się w roli stabilizatora wielokrotnie. Przykładowo kiedy poprzednio ten mechanizm nakazywał mocniejsze odchudzenie pozycji w akcjach – po wyśmienitym dla małych spółek 2013 roku – kolejny rok okazał się dla nich słaby. Z kolei model sugerował największe doważanie się w akcjach po 2008 roku, co okazało się jak najbardziej rozsądne, skoro następny rok przyniósł gwałtowny powrót hossy.

KONKLUZJE:

- nasz przykładowy, „edukacyjny” portfel kończy kolejny udany rok, co potwierdza sens takich fundamentalnych zasad jak (a) inwestuj w sprawdzone aktywa: akcje, obligacje czy złoto, (b) zachowuj dywersyfikację, (c) utrzymuj dyscyplinę, nie ulegając spekulacyjnym zakusom;

- na tegoroczny wynik zapracowały przede wszystkim akcje;

- zgodnie z mechanizmem rebalancigu na koniec roku należy odchudzić stan posiadania akcji (bo mocno podrożały), jednocześnie zwiększając pozycję w obligacjach (bo potaniały).

Kilka słów o konstrukcji portfela

Omawianego w artykule składu portfela nie należy traktować jako „jedynie słusznego” – traktujemy go raczej jako skrajnie uproszczony na potrzeby edukacyjno-ilustracyjne przykład. Zdajemy sobie też sprawę z praktycznych trudności związanych np. z inwestycją w koszyk akcji małych spółek. W praktyce rzeczywisty portfel mógłby być zbudowany z różnych funduszy akcji (polskich i zagranicznych), obligacji (nie tylko hurtowych, jak w naszym przykładzie) i złota (w formie funduszy lub też fizycznej). Również podane w artykule wagi poszczególnych aktywów, to jedynie uproszczony przykład. Niemniej bez względu na konkretny skład portfela omówione w artykule reguły i wnioski pozostają aktualne.

Powyższy artykuł ukazał się w Gazecie Giełdy i Inwestorów "Parkiet" - prawa do publikacji zastrzeżone dla Qnews.pl oraz Parkiet.com.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.