Bądź na bieżąco! Zapisz się na NEWSLETTER

Czas odświeżyć rozważania dotyczące więzi między rentownością amerykańskich obligacji, a ceną złota.

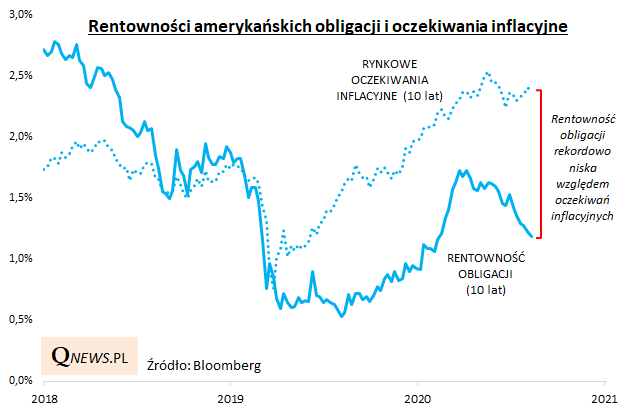

Istotne wydarzenie ostatnich tygodni i miesięcy to dalszy spadek nominalnej rentowności "skarbówek" (obecnie niespełna 1,2% w przypadku papierów z terminem wykupu za 10 lat), przy jednoczesnym utrzymywaniu się rynkowych oczekiwań inflacyjnych na podwyższonym poziomie (prawie 2,4% w skali roku w horyzoncie dekady).

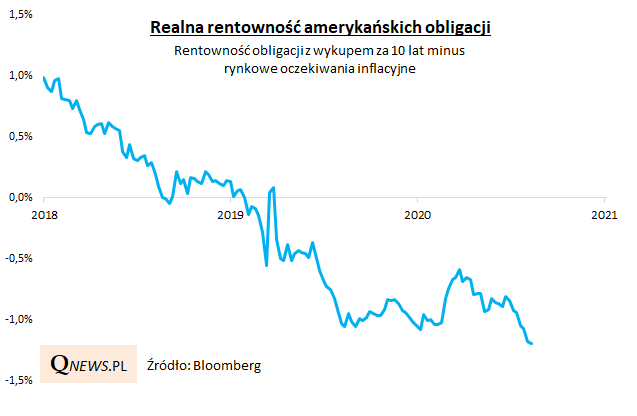

Różnica między rentownością obligacji, a oczekiwaną długoterminową inflacją, czyli realna oczekiwana rentowność obligacji, zawędrowała w efekcie do rekordowo ujemnego poziomu.

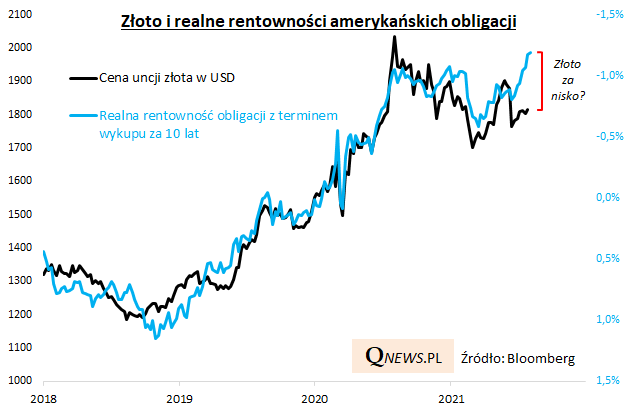

Tymczasem jak wielokrotnie pisaliśmy, z realną rentownością obligacji ściśle powiązana od lat jest (dolarowa) cena złota. Im gorsza jest realna rentowność (czyli atrakcyjność) papierów skarbowych, będących de facto inwestycyjną konkurencją dla złota, tym lepiej dla szlachetnego metalu (na poniższym wykresie prezentujemy realną rentowność na skali odwróconej).

Nowością jest fakt, że cena złota wydaje się obecnie zbyt niska względem rekordowo słabej realnej rentowności obligacji. Dosłownie potraktowany poniższy wykres sugeruje, że cena szlachetnego metalu powinna kształtować się raczej w okolicy 2000 USD za uncję, a nie w okolicy 1800.

Reasumując, notowania złota "przespały" zejście realnej rentowności obligacji do rekordowo ujemnych poziomów. W efekcie wydaje się, że szlachetny metal jest niedowartościowany.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.