Tomasz Hońdo

Starszy ekonomista Quercus TFI S.A.

Niemal zerowe stopy procentowe i rekordowy skup aktywów (QE) okazały się zgodnie z naszymi przypuszczeniami potężną lokomotywą hossy na Wall Street. Dynamiczne wyjście gospodarek z recesji i atak inflacji sprawiają jednak, że Fed powoli zaczyna oswajać rynki z myślą o wygaszeniu QE.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Szesnaście miesięcy po „korona-krachu” chyba nikt z obserwatorów rynków finansowych nie ma wątpliwości co do tego jak kluczowe dla inwestorów znaczenie mają działania banków centralnych, z amerykańską Rezerwą Federalną na czele. Zresztą wpływ polityki monetarnej nie ogranicza się do tych ostatnich kilkunastu miesięcy, lecz jest zjawiskiem ponadczasowym. Nie raz już sygnały płynące z analizy działań banków centralnych przynosiły w ostatecznym rozrachunku trafne wnioski inwestycyjne, zarówno pozytywne (jak ostatnio), jak i negatywne.

Właśnie z tego względu warto regularnie aktualizować diagnozę dotyczącą punktu, w jakim jest swoisty cykl monetarny na świecie. Początek drugiego półrocza to dobry moment, by pokusić się o takie odświeżenie tematu.

Na współczesną politykę monetarną składają się dwa zasadnicze elementy: (a) stopy procentowe, (b) wielkość bilansu banku centralnego modyfikowana za pomocą głównie skupu obligacji (QE).

W trakcie „korona-krachu” Fed pod wodzą J. Powell’a (a w ślad za nim inne banki centralne) wytoczył najcięższe działa ze swojego arsenału – drastycznie obciął stopy procentowe, niemal do zera, oraz uruchomił „nieograniczony” skup obligacji (QE), który rozmiarami przewyższył poprzednie rundy luzowania ilościowego.

Wtedy mocno argumentowaliśmy, że taka mikstura ultra luźnej polityki pieniężnej powinna uratować rynki i gospodarki przed scenariuszem na wzór wielkiej recesji lat 30., którym powszechnie wówczas straszono. I tak też się stało, przy wsparciu ze strony polityki fiskalnej (dołek krachu na Wall Street miał miejsce dokładnie w dniu ogłoszenia „limitless QE”).

„Don’t fight the Fed” (Nie walcz z Fedem) – to słynne giełdowe powiedzenie przypisywane Martinowi Zweig’owi, legendarnemu traderowi lat 80., sprawdziło się po raz kolejny jako wskazówka wraz z wytoczeniem najcięższych dział przez Fed w trakcie „koronakrachu”.

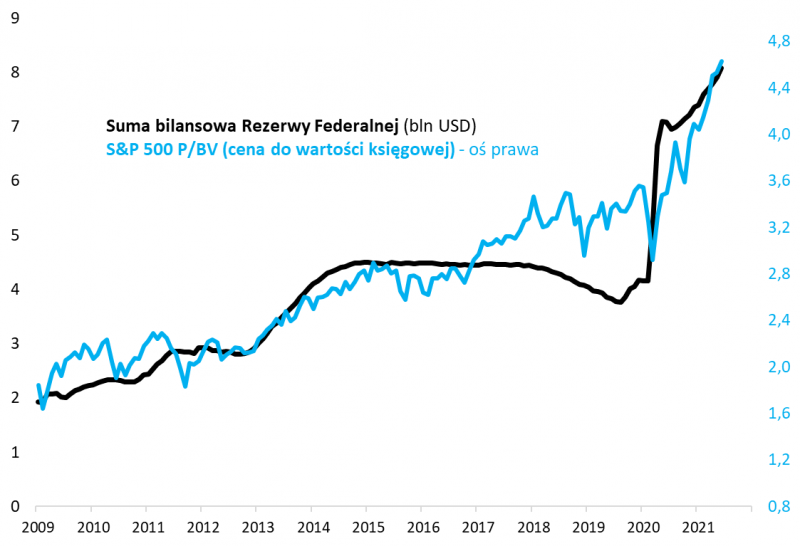

Jak pokazujemy na pierwszym wykresie, bezprecedensowy wzrost sumy bilansowej Fedu będący reakcją na pandemiczny krach zbiegł się w czasie ze skokiem wskaźnika ceny do wartości księgowej na amerykańskim rynku akcji z ok. 2,8 do ok. 4,6. O tym jak wielkie jest znaczenie działań Fedu świadczyć też może inny fakt – P/BV w trakcie ultra gołębiej postawy banku zawędrował na dużo wyższe poziomy niż przed „korona-krachem”.

Rys. 1. QE trwa, wyceny rosną

Źródło: Qnews.pl, FRED, Bloomberg.

W tym kontekście wydaje się, że dalsze losy trwającej rekordowej rundy QE powinny być jednym z najważniejszym czynników decydujących o koniunkturze na rynkach. Póki co dobra wiadomość jest taka, że skup obligacji trwa w najlepsze. W czerwcu suma bilansowa Fedu przekroczyła kolejny próg – 8 bilionów (ang. trillion) dolarów. Już niewiele brakuje, by podwoiła się (!) w porównaniu ze stanem sprzed krachu. Nic dziwnego, że wyceny akcji idą w górę w takich sprzyjających warunkach monetarnych.

Zasadnicze pytanie brzmi zatem jak długo potrwa jeszcze obecna runda QE? Z punktu widzenia posiadaczy akcji dobra wiadomość jest taka, że Fed najwyraźniej nie spieszy się zbytnio z zakończeniem skupu. W ostatnich wypowiedziach szefa banku J. Powella przed parlamentarną komisją sporo miejsca zajęły zapewnienia o tym, że jest zdecydowanie zbyt wcześnie na koniec ultra luźnej polityki, gdyż sytuacja na rynku pracy jest daleka od uzdrowienia. W tym kontekście można się zastanawiać, czy słuszne są oczekiwania rynkowe na to, że Powell nadchodzący koniec QE zasygnalizuje już na sympozjum ekonomicznym w Jackson Hole pod koniec sierpnia.

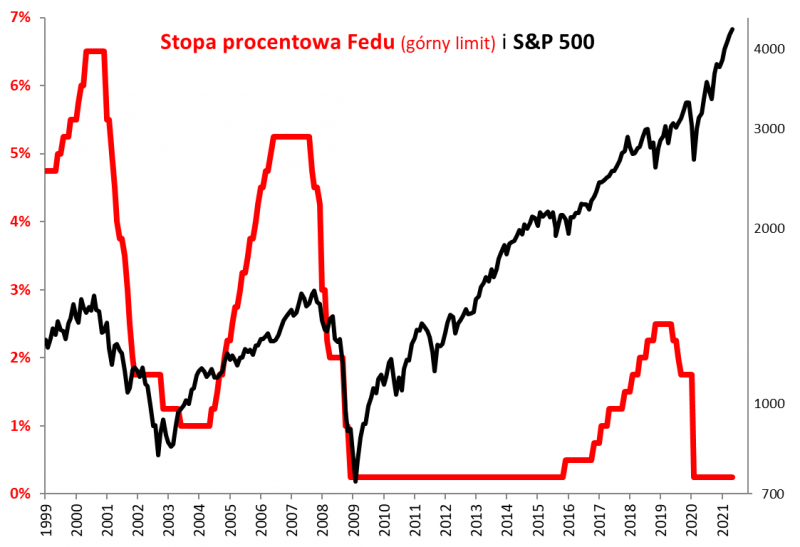

Skoro koniec luzowania ilościowego jest tak niepewny, to tym mniej prawdopodobne jest również rychłe odejście od niemal zerowych stóp procentowych w USA. Większość członków Komitetu Operacji Otwartego Rynku (FOMC) zakłada raptem dwie podwyżki do końca 2023 roku, a tylko część spodziewa się pierwszego zaostrzenia w przyszłym roku.

Rys. 2. Stopy procentowe w USA pozostają skrajnie niskie

Źródło: Qnews.pl, FRED.

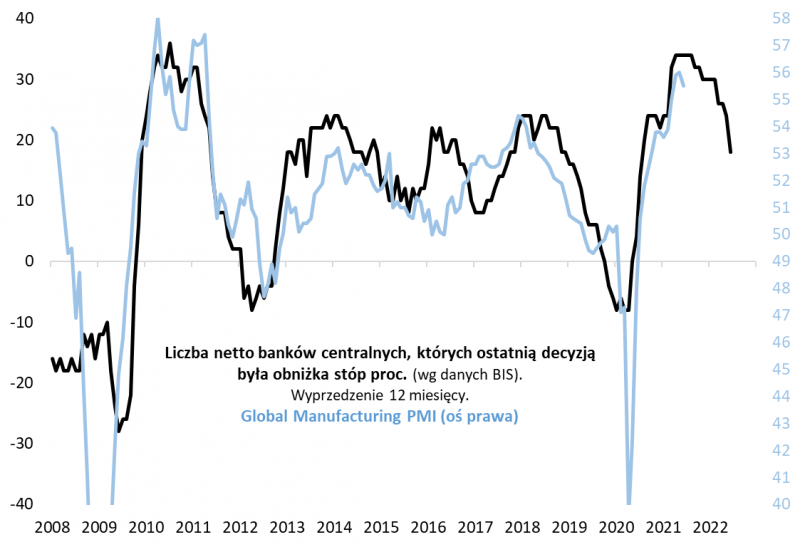

Póki co jednak fakty są takie, że Fed utrzymuje ultra gołębie podejście. Ale pierwsze sygnały zmiany polityki monetarnej pod wpływem szalejącej inflacji widać już na rynkach wschodzących. Czerwiec przyniósł prawdziwy wysyp podwyżek stóp procentowych (Brazylia, Rosja, Turcja, Meksyk, Czechy, Węgry). Wraz z podwyżkami w poprzednich miesiącach te kolejne stanowią już de facto nowy trend w globalnej polityce monetarnej. Jak sugeruje trzeci wykres, to postępujące zaostrzenie zgodnie z historycznymi prawidłowościami począwszy od jesieni może negatywnie promieniować na globalną koniunkturę gospodarczą. Samo w sobie bessy to nie wywoła (bo jednak naczelne znaczenie ma tu Fed), ale do spowodowania większej korekty na rynkach ryzykownych aktywów czynnik ten mógłby się walnie przyczynić.

Rys. 3. Seria podwyżek stóp procentowych na rynkach wschodzących może zacząć wywierać negatywną presję na koniunkturę gospodarczą

Źródło: Qnews.pl, Bank for International Settlements.

Powyższy artykuł ukazał się w Gazecie Giełdy "Parkiet" - prawa do publikacji zastrzeżone dla Qnews.pl oraz Parkiet.com.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.