Tomasz Hońdo

Starszy ekonomista Quercus TFI S.A.

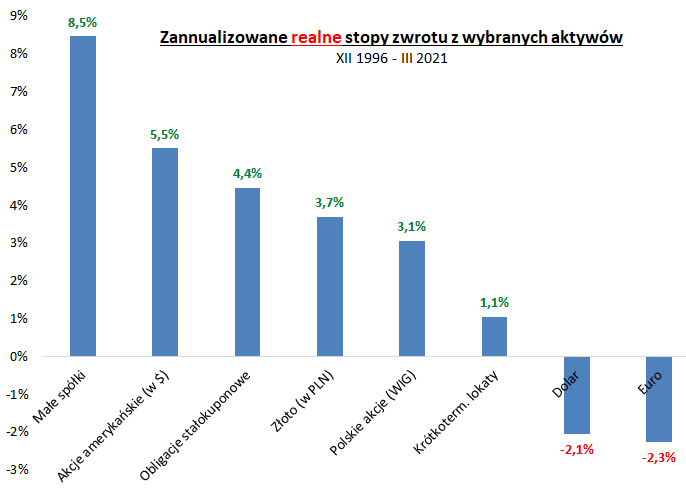

Akcje, w szczególności rodzimych małych spółek, obligacje i złoto – te aktywa sprawdziły się historycznie w polskich warunkach jeśli chodzi o walkę z inflacją i powiększanie realnej wartości inwestycji.

Bądź na bieżąco! Zapisz się na NEWSLETTER

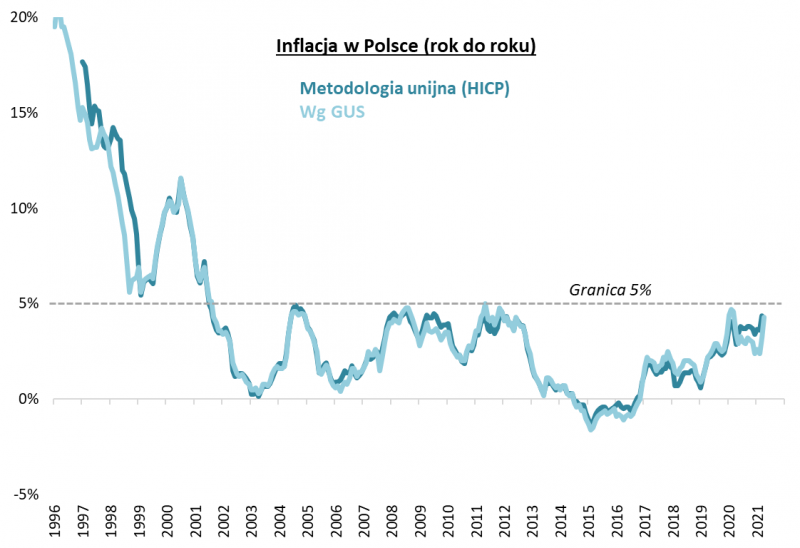

Podczas gdy przed ponad rokiem ekonomiści na ogół straszyli deflacją (spadkiem cen) w gospodarkach na skutek szoku popytowego związanego z lockdown’em, to te prognozy nie tylko zupełnie się nie sprawdziły (szczególnie w polskich warunkach), lecz teraz mamy do czynienia z sytuacją całkowicie odwrotną. Zamiast deflacji mamy coraz szybszą inflację wynikającą nie tylko z wychodzenia z lockdown’ów, lecz też gwałtownego wzrostu podaży pieniądza i ultra luźnej polityki banków centralnych.

W Polsce problem kontratakującej inflacji jest jeszcze bardziej namacalny niż w gospodarkach rozwiniętych. Wg wstępnych danych GUS-u w kwietniu ceny towarów i usług konsumpcyjnych były 4,3 proc. wyższe niż przed rokiem, a wg danych Eurostatu opartych na ujednoliconej metodologii unijnej (HICP) próg 4 proc. został przekroczony już miesiąc wcześniej.

Całkiem możliwa perspektywa przekroczenia symbolicznego progu 5 proc., powyżej którego inflacja nie była w zasadzie nigdy od 2001 roku każe jeszcze intensywniej zastanawiać się nad aktywami mogącymi ochronić a nawet powiększyć realną wartość nabywczą pieniądza. Takie aktywa muszą na dłuższą metę wygrać ze wzrostem cen w gospodarce.

Rys. 1. Inflacja zbliża się do granicy 5 proc., której nie przekroczyła od dwudziestu lat

Źródło: Qnews.pl, Eurostat, GUS.

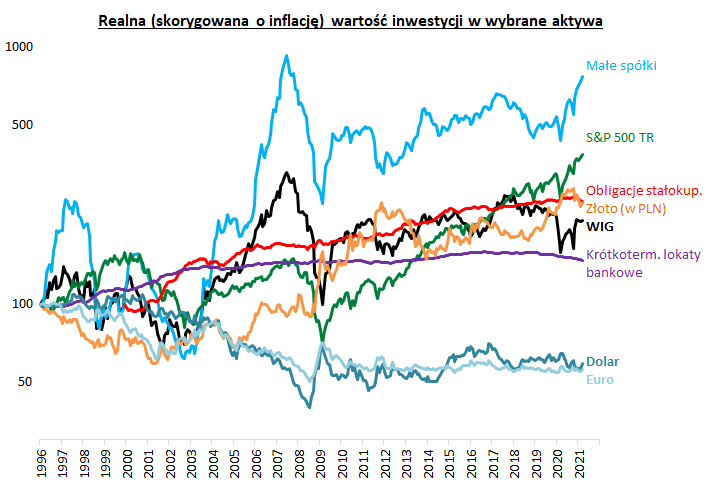

Wśród zestawionych przez nas rozmaitych aktywów finansowych najbardziej popularna w polskich warunkach pozycja, czyli lokaty bankowe, jeszcze nigdy wcześniej nie przeżywała takiego kryzysu jeśli chodzi o ochronę przed inflacją. Mniej więcej już od początku 2019 statystyczna krótkoterminowa bankowa wg danych NBP i naszych wyliczeń traci na wartości w kategoriach realnych (po skorygowaniu o inflację). Łącznie spadek osiągnął już rekordowe prawie 8 proc. Z tak silną erozją wartości nabywczej w przypadku inwestycji w lokaty nie mieliśmy jeszcze nigdy do czynienia od kiedy tylko dostępne są dane NBP (od 1996). A lepiej niestety nie będzie w przewidywalnej przyszłości, bo bank centralny niczym ognia unika nawet wspominania o ewentualnych podwyżkach stóp procentowych, od których w dużym stopniu zależy oprocentowanie depozytów.

Rys. 2. Historycznie z inflacją najlepiej na długą metę radziły sobie akcje, ale za cenę dużej zmienności; obligacje były mniej spektakularne, ale bardziej systematyczne

Źródło: Qnews.pl, GPW, Bloomberg, NBP, Eurostat. Objaśnienia: małe spółki = sWIG80 od III 2007 (w tym Total Return od XII 2009), wcześniej WIRR; obligacje stałokuponowe = TBSP od XII 2006, wcześniej Bloomberg Barclays Series-E Poland Govt All > 1Yr Bond Index; krótkoterminowa lokata bankowa = lokata odnawiana co miesiąc na podstawie średniego oprocentowania lokat miesięcznych wg danych NBP.

Przejdźmy krok dalej, w kierunku aktywów o większej zmienności. Naturalnym kandydatem do rywalizacji z inflacją wydaje się złoto. I faktycznie na przestrzeni ostatniego mniej więcej ćwierćwiecza przyniosło stopę zwrotu na poziomie 3,7 proc. realnie średnio w skali roku. To prosty i mocny argument, by szlachetny metal stanowił jedną z pozycji w długoterminowym portfelu inwestycyjnym.

Złoto nie było jednak perfekcyjnym zabezpieczeniem przed inflacją w krótszych podokresach. Zdarzały się nawet kilkuletnie okresy stagnacji lub nawet spadku realnej wartości szlachetnego metalu.

A co z inwestycją w akcje? Wiele zależy od wybranego indeksu mającego reprezentować tę klasę aktywów. Przyjęliśmy do naszego zestawienia trzy benchmarki: amerykański S&P 500 (w wersji Total Return, czyli z reinwestycją dywidend), nasz rodzimy WIG oraz umowny indeks rodzimych małych spółek (od 2007 roku sWIG80, w tym od 2009 w wersji TR).

Najsłabiej z tej trójki prezentuje się obecnie WIG, co jest jednak dziełem głównie ostatnich trzech lat, bo jeszcze na początku 2018 roku dotrzymywał on kroku S&P 500 w tym zestawieniu. Na przestrzeni całego przeszło ćwierćwiecza WIG przyniósł tylko nieznacznie słabszą realną stopę zwrotu niż złoto.

Rys. 3. Akcje, obligacje i złoto najlepiej radziły sobie z inflacją

Źródło: Qnews.pl, GPW, Bloomberg, NBP, Eurostat.

Bardzo dobrze wypadła inwestycja w akcje amerykańskie, choć warto przypomnieć, że nie zawsze sprawowały się one tak wyśmienicie jak ostatnio – w latach 2008/2009 ich realna wartość zanurkowała poniżej punktu wyjścia z 1996 roku.

Zwycięzcą naszego zestawienia okazują się … akcje polskich małych spółek, które przyniosły zdecydowanie najwyższą realną stopę zwrotu w całym badanym okresie – aż 8,5 proc. średnio w skali roku. Oczywiście zarówno one, jak i pozostałe kategorie akcji w naszym zestawieniu cechowały się silną zmiennością, która mogła regularnie wystawiać cierpliwość inwestorów na próbę. Owa zmienność była i jest ceną za wysokie realne stopy zwrotu w długim horyzoncie.

Na koniec podsumowania zostawiliśmy waluty obce, które jak pokazują wyliczenia niekoniecznie nadają się same w sobie na antyinflacyjną lokatę. Trzymanie dolarów w przysłowiowej skarpecie to chyba nie jest najlepszy pomysł na inwestycję z historycznego punktu widzenia (z pewnością lepiej w podsumowaniu wypadłyby lokaty bankowe w walutach obcych, aczkolwiek w warunkach rekordowo niskich stóp procentowych i one nie stanowią ciekawej alternatywy).

Reasumując, w warunkach przyspieszającej inflacji w naszym kraju (i globalnie) przypominamy, które aktywa najlepiej radziły sobie z powiększaniem realnej wartości portfela inwestycyjnego, a które raczej zawiodły. Akcje, ze szczególnym akcentem na rodzime małe spółki, obligacje i złoto – te aktywa zdały test w ostatnim ćwierćwieczu w polskich warunkach.

Powyższy artykuł ukazał się w Gazecie Giełdy "Parkiet" - prawa do publikacji zastrzeżone dla Qnews.pl oraz Parkiet.com.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.