Bądź na bieżąco! Zapisz się na NEWSLETTER

Jak co miesiąc odświeżamy nasze obliczenia i przemyślenia związane z długiem na rachunkach maklerskich w USA. Tempo jego zmian jest tradycyjnie traktowane jako barometr nastrojów inwestorów. Barometr o tyle ważny, że oparty nie tyle na sondażowych opiniach, lecz na rzeczywistym zaangażowaniu inwestorów.

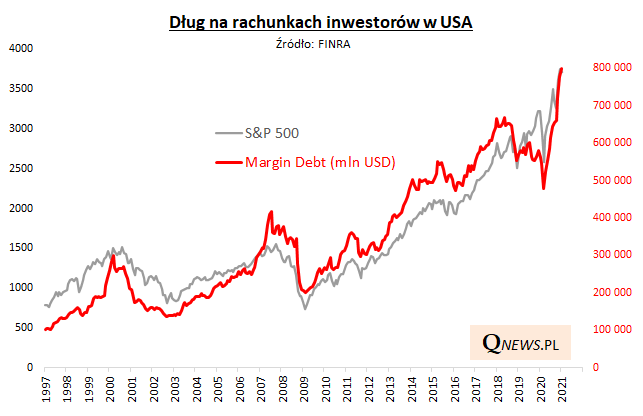

Najświeższe dane o margin debt dotyczące stycznia przynoszą kolejny rekord na poziomie 798,6 mld USD. To już dziesiąty miesiąc nieprzerwanego przyrostu długu.

Jak już podkreślaliśmy wcześniej, nowe rekordy same w sobie niewiele mówią na temat stopnia rozgrzania koniunktury. Ważniejsze jest tempo przyrostu.

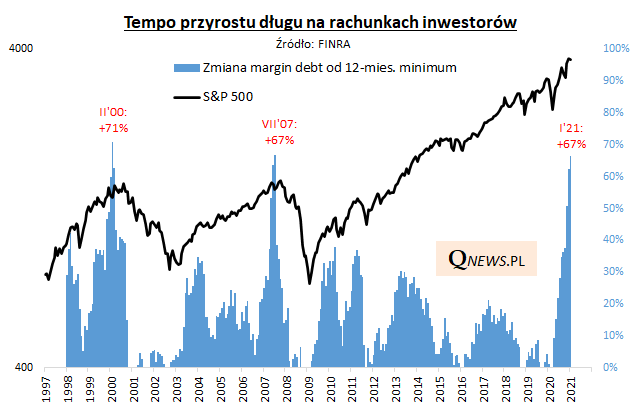

W poprzednich edycjach analizowaliśmy roczne zmiany długu, tym razem pokazujemy inne ciekawe podejście podpatrzone w amerykańskich analizach - zmiany margin debt liczone względem ostatniego 12-miesięcznego dołka.

W styczniu dług był aż o 67% większy niż w 12-miesięcznym dołku (III 2020). Na przestrzeni poprzedniego ćwierćwiecza takie tempo odnotowaliśmy wyłącznie dwukrotnie - w lipcu 2007 oraz w lutym 2000.

Tak wyśrubowane tempo było zatem niebezpiecznie bliskie szczytom hossy.

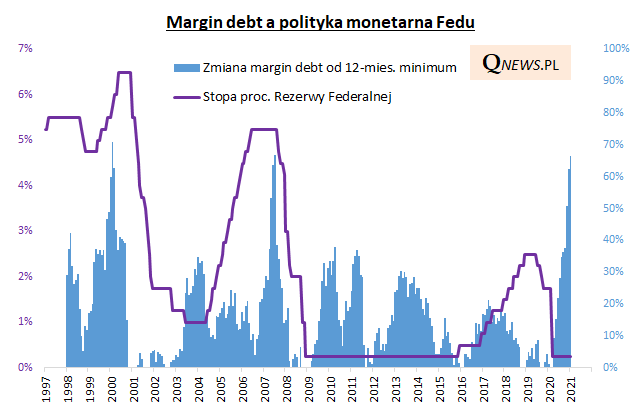

Ciągle jest jednak jedna kwestia, która odróżnia tamte dwa przypadki od obecnej sytuacji. Wtedy amerykańska Rezerwa Federalna od pewnego czasu mocno zaostrzała politykę monetarną, podnosząc stopy procentowe i ten wzrost kosztów pieniądza w końcu przebił "bańkę" narastającego długu. Teraz dla odmiany nic nie wskazuje na rychłe podwyżki stóp, a Fed jednocześnie prowadzi agresywny skup aktywów (QE). Czyżby zatem tym razem tempo przyrostu margin debt miało osiągnąć bezprecedensowe rozmiary?

Reasumując, gwałtownie przyrasta dług na rachunkach maklerskich w USA, a tempo przypominać może schyłkowe etapy hossy z przeszłości (2007, 2000), choć ultra luźna polityka monetarna póki co zdecydowanie odróżnia obecną sytuację od tamtych historycznych epizodów.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.