Bądź na bieżąco! Zapisz się na NEWSLETTER

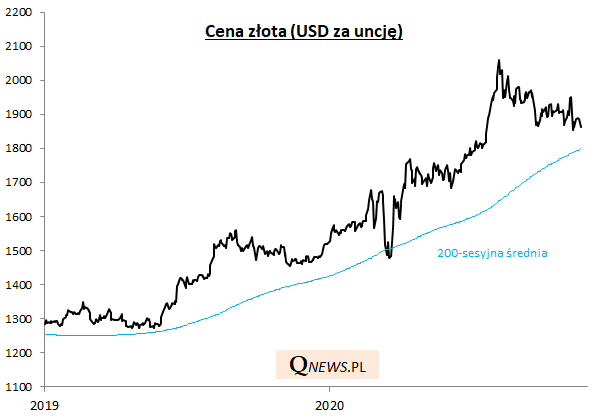

Od sierpnia cena złota przeżywa korektę spadkową po wcześniejszym euforycznym wzroście.

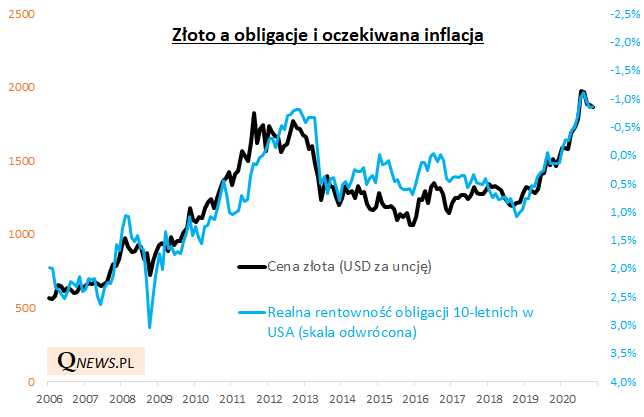

Dlaczego? Powody można by długo wyliczać, ale w ostatecznym rozrachunku wszystko zdaje się sprowadzać do prostej zależności, o której wielokrotnie już pisaliśmy. Złoto dostało zadyszki, bo w ostatnich miesiącach poprawiła się nieco oczekiwana realna rentowność obligacji skarbowych, które zgodnie z tradycyjną korelacją są głównym konkurentem dla szlachetnego metalu. Poniższy wykres pokazuje jak silna - niemal perfekcyjna - jest ta zależność w ostatnich dwóch latach (a i wcześniej miała bardzo duże znaczenie).

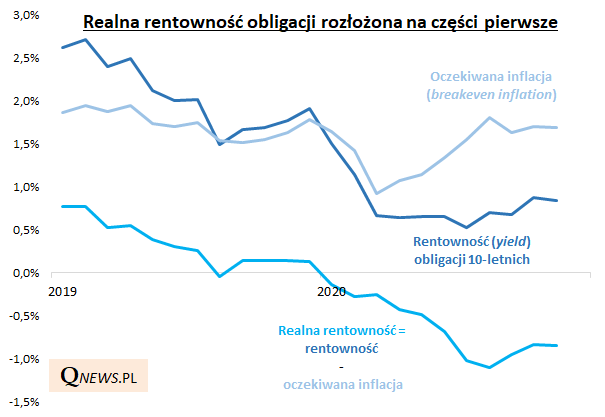

No dobrze, ale co dokładnie należy rozumieć przez realną rentowność obligacji? Jest to bieżąca nominalna rentowność pomniejszona o oczekiwaną przez rynek inflację, wyliczaną z notowań obligacji indeksowanych inflacją (TIPS).

Głównym winowajcą zadyszki cen złota w ostatnich miesiącach były próby wzrostu nominalnej rentowności obligacji w USA przy dość stabilnych oczekiwaniach inflacyjnych (które wcześniej wszakże wyraźnie wzrosły).

Przez pryzmat tych zależności zastanówmy się co mogłoby sprzyjać, a co szkodzić złotu w przyszłości:

+ Najbardziej korzystnym scenariuszem byłoby utrzymanie w ryzach rentowności obligacji (np. na skutek interwencji Fedu, który cały czas je skupuje - suma bilansowa amerykańskiego banku centralnego właśnie osiągnęła rekordowy poziom) przy jednoczesnym wzroście oczekiwań inflacyjnych.

- Najgorszym scenariuszem dla złota byłby wzrost rentowności obligacji przy jednoczesnym spadku oczekiwań inflacyjnych lub przynajmniej ich stabilizacji.

Reasumując, zasadniczym powodem korekty cen złota w ostatnich miesiącach jest pewna poprawa realnej atrakcyjności amerykańskich obligacji. Wcale nie jest jednak przesądzone, że jest to zjawisko trwałe. Działania banków centralnych, w tym Fedu, są ciągle ukierunkowane na utrzymywanie rentowności obligacji w ryzach, a jednocześnie nie obserwujemy spadku oczekiwań inflacyjnych, czyli drugiego elementu składającego się na realną atrakcyjność papierów skarbowych.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.