Bądź na bieżąco! Zapisz się na NEWSLETTER

Rynek polskich obligacji korporacyjnych w trakcie marcowej paniki przechodził nie mniejsze turbulencje niż rynki akcji. Przy relatywnie niskiej płynności obrotu doszło do gwałtownego załamania cen papierów notowanych na Catalyst, z czym wiązał się równie dramatyczny skok rentowności (yield). Ostatnio jednak sytuacja stopniowo się stabilizuje, w czym pomaga uspokojenie zarówno na globalnych, jak i krajowym rynku finansowym.

Niestety polski rynek "korporatów" nie jest tak rozwinięty instytucjonalnie jak zachodnie odpowiedniki, więc można tylko pobieżnie szacować skalę ruchów notowań. Istniejący jeszcze kilka lat temu indeks tego rynku mBanku nie jest już publikowany. Nie znamy też średniej (ważonej) rentowności koszyka obligacji korporacyjnych czy też przeciętnego tzw. spreadu. To negatywnie odróżnia "korporaty" od obligacji skarbowych, w przypadku których istnieje duża płynność obrotu oraz zagregowane dane (np. indeks TBSP).

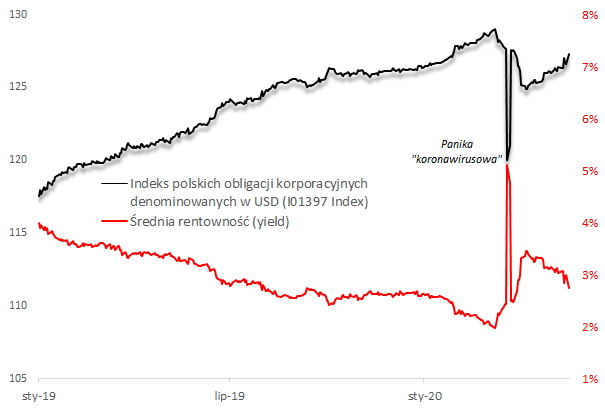

W Bloombergu doszukać się można co najwyżej indeksu obejmującego obligacje polskich firm denominowane w USD. To bardzo specyficzna część całego rynku, ale spójrzmy na ostatnie wydarzenia przez pryzmat tego segmentu.

Dolarowy indeks "korporatów" po niespotykanych turbulencjach powrócił do trendu wzrostowego. Rentowność zawróciła w kierunku dołka sprzed krachu (okolice 2% w ujęciu dolarowym), kiedy co ciekawe była najniższa od lat.

Co dalej? Zastanawiając się nad stopami zwrotu w przyszłości, warto pamiętać, że na całkowitą stopę zwrotu z koszyka obligacji korporacyjnych składają się następujące komponenty:

- wahania cen - element kluczowy na krótką metę, odzwierciedlający cały szereg czynników (takich ryzyko niewypłacalności, premia za niską płynność, itp.); w tym względzie ustabilizowaniu sytuacji pomagają działania banków centralnych - od marca ceny podnoszą się;

- oprocentowanie - ogromna większość obligacji korporacyjnych denominowanych w PLN ma oprocentowanie zmienne, na które składa się stawka Wibor plus określona marża; na razie wiele papierów jest oprocentowanych wg wyższego, przedkryzysowego poziomu Wibor-u, ale stopniowo kupony będą maleć;

- reinwestycja wypłacanych odsetek;

- ewentualna niewypłacalność poszczególnych emitentów - najważniejszy czynnik ryzyka, ale znacznie różniący się w przypadku emitentów o wyższej i niższej jakości kredytowej.

Reasumując, rynek polskich obligacji korporacyjnych stopniowo powraca do normalności po drastycznych turbulencjach.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.