Tomasz Hońdo, CFA

Starszy Ekonomista Quercus TFI S.A.

W I kwartale zyski spółek z S&P 500 spadły najmocniej od 2009 roku. I mają wg prognoz spadać aż do IV kwartału. Pytanie więc czy ceny akcji nie zagalopowały się zbytnio w trakcie odbicia.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Z danych S&P Dow Jones Indices (na których będziemy bazować w niniejszej analizie) wynika, że raporty finansowe za I kwartał opublikowało już prawie 90 proc. spółek z S&P 500 (wg stanu na chwilę pisania tego artykułu). Tradycyjnie warto przyjrzeć się najnowszym trendom.

Punkt nr 1 – zyski spadły w I kwartale najmocniej od 11. lat

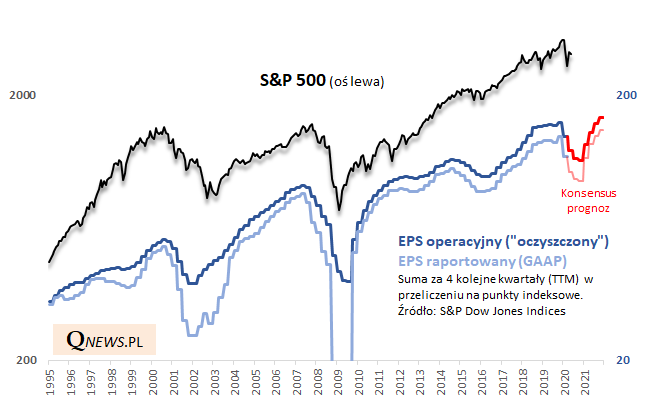

Nie jest niespodzianką fakt, że zyski korporacji zmalały. I to w tempie niewidzianym od 2009 roku. Wg stanu na chwilę obecną (po opublikowaniu raportów przez wszystkie spółki dane mogą się jeszcze nieco zmienić) raportowany EPS (earnings per share, zysk na akcję) dla indeksu S&P 500 (liczony za cztery kolejne kwartały) spadł z ok. 139 do 117 USD (zgodnie z przyjętą konwencją podaje się go w dolarach, choć w rzeczywistości z matematycznego punktu widzenia wyrażony jest w punktach indeksowych). Z kolei preferowany przez większość analityków (bo ulegający mniejszym fluktuacjom) operacyjny EPS spadł z ok. 157 do niespełna 140 USD.

Punkt nr 2 – najgorszy może być II kwartał, ale w 2021 roku wg prognoz EPS ma być znów rekordowy

Na tym prawdopodobnie jeszcze niestety nie koniec. Zyski będą pod jeszcze większą presją w trwającym II kwartale ze względu na to, że wybuch pandemii uderzył w gospodarki dopiero pod koniec I kwartału. Wg aktualnego stanu prognoz (powołujemy się w tym miejscu znowu na S&P Dow Jones Indices) w II kw. operacyjny EPS ma spaść do 123 USD, w III kw. do 115, a w IV kw. do 113 USD.

Dobra wiadomość jest natomiast taka, że w przyszłym roku operacyjny EPS powinien stopniowo rosnąć, aż na koniec 2021 podskoczy do ok. 164 USD – przynajmniej wg ogółu prognoz analityków. Oznaczałoby to nowy rekord zysków.

Punkt nr 3 – P/E’21 to ok. 17

Przy silnych wahaniach zysku na akcję zawsze pojawia się problem z właściwą wyceną walorów. Wydaje się, że zupełnie błędne byłoby wycenianie S&P 500 na podstawie zarówno aktualnego poziomu EPS po I kwartale, jak i prognoz na ten rok, który często bywa określany jako „stracony” z punktu widzenia zarobków korporacji.

Może zatem bazować na EPS prognozowanym na przyszły rok? Właśnie takie jest częste podejście analityków. Przy obecnej prognozie (164 USD) i aktualnym poziomie S&P 500 dawałoby to P/E’21 rzędu 17,4. Czyli ani szczególnie dużo, ani też nisko. Innymi słowy, bazując na prognozach na 2021 amerykański indeks nie wydaje się ani bardzo drogi, ani też tani.

Punkt nr 4 – prognozy to nie wyrocznia; systematycznie idą w dół

Z szacunkami analityków, na których bazują popularne wskaźniki P/E, jest jeden zasadniczy problem – niekoniecznie trafnie pokazują przyszłość. Historyczny fakt jest taki, że prognozy na dany rok startują z reguły z wysokiego pułapu (słynny nadmierny optymizm analityków), po czym są na ogół regularnie rewidowane w dół. Obecnie na ten typowy proces nakłada się jeszcze strach przed skutkami recesji. To sprawia, że szacunki idą w dół już od … dziesięciu tygodni. Czy można zatem z przekonaniem zakładać, że prognozy już trafnie pokazują przyszły poziom zysków? Można mieć uzasadnione wątpliwości.

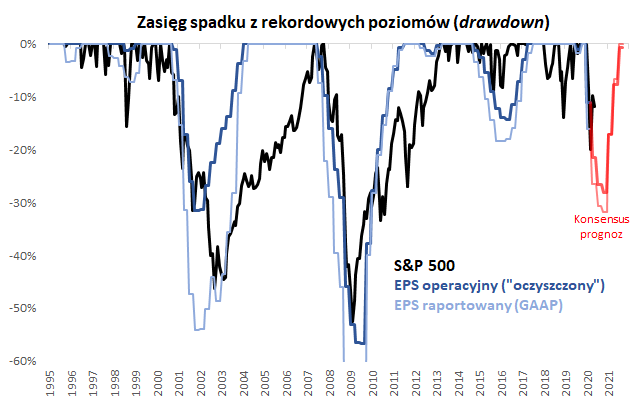

Punkt nr 5 – jak na ostrą recesję, spadek zysków nie jest jeszcze mocno zaawansowany

Z aktualnych prognoz wynika, że spadek EPS potrwa łącznie cztery kwartały (cały ten rok) i wyniesie łącznie 28% w przypadku operacyjnego EPS. Tymczasem w poprzednich dwóch recesjach redukcja zarobków korporacji była (a) jeszcze głębsza – wyniosła od 32 do 44% w przypadku operacyjnego EPS, (b) dłuższa – obejmowała od pięciu do dziewięciu (!) kwartałów.

Dostrzegamy zatem ryzyko, że aktualne prognozy analityków nie doszacowują skali i czasu trwania recesyjnego załamania zysków (choć oczywiście ryzyko to nie gwarancja - może analitycy mają jednak rację, choćby z uwagi na gigantyczną stymulację monetarno-fiskalną?).

Punkt nr 6 – jak na ostrą recesję, spadek zysków nie jest jeszcze mocno zaawansowany

Jeżeli przypomnijmy, że w najgorszym momencie paniki S&P 500 był przeszło jedną trzecią poniżej szczytu (czego nie widać w danych miesięcznych), można założyć, że prognozowany obecnie spadek EPS w tej recesji został perfekcyjnie zdyskontowany.

Pojawia się jednak inny problem - z naszej obserwacji wynika, że po poprzednich dwóch recesjach do rekordowych poziomów powracały najpierw nie ceny akcji, lecz EPS (co może wydawać się nieintuicyjne). Przez pryzmat tej reguły można się zastanawiać czy tym razem S&P 500 nie zagalopował się za bardzo względem zysków, które nawet wg prognoz mają spadać przez cały ten rok.

KONKLUZJE:

- Zyski amerykańskich spółek spadły w I kwartale najmocniej od 2009 roku;

- W trwającym II kwartale spadek może zostać znacznie pogłębiony;

- Wg prognoz dołek zysków zostanie odnotowany dopiero w IV kwartale;

- Analitycy oczekują jednak zdecydowanego odbudowania zysków po wyjściu z recesji, co jest spójne z długoterminową normą;

- Pierwszy czynnik ryzyka jaki dostrzegamy to groźba dalszej rewizji prognoz w dół;

- Drugi czynnik ryzyka polega na tym, że w porównaniu z poprzednimi recesjami S&P 500 "zagalopował się" w górę względem mających nadal spadać zysków firm.

Prawa do publikacji niniejszego artykułu są zastrzeżone dla Qnews.pl oraz Parkiet.com.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.