Tomasz Hońdo, CFA

Starszy Analityk Quercus TFI S.A.

Gdyby wskaźnik cena/wartość księgowa miał powrócić do swej „pokryzysowej” średniej, wokół której oscyluje od dziesięciu lat, a wartość księgowa miała nadal rosnąć w takim jak obecnie tempie, to na koniec tego roku WIG powinien być na poziomie 68 tys. pkt. A za rok – w okolicy 70,5 tys. pkt.

Bądź na bieżąco! Zapisz się na NEWSLETTER

W grudniu ub.r. stworzyliśmy tzw. fundamentalną mapę dla WIG-u na ten rok. Czas przypomnieć koncepcję i ją zaktualizować.

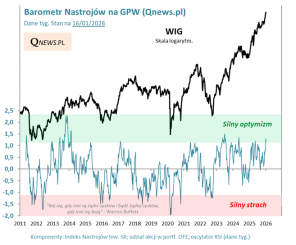

Na czym polega owa fundamentalna mapa? U podłoża całej koncepcji leży nasza obserwacja, że począwszy od globalnego kryzysu finansowego (2008/09) wskaźnik cena/wartość księgowa (P/BV) na polskiej giełdzie porusza się w wyraźnym przedziale. Oscyluje wokół pewnego średniego poziomu (1,30), raz odchylając się od niego w górę, innym razem w dół. Posługując się znanym ze statystyki odchyleniem standardowym wspomniany przedział można wyznaczyć od ok. 1,14 (średnia minus odchylenie) do 1,45 (średnia + odchylenie). W tym paśmie P/BV znajdował się przez większość czasu na przestrzeni dziesięciu lat.

Jak pokazujemy na pierwszym wykresie, dojście wskaźnika w okolicę dolnej granicy tego przedziału oznaczało okazję do akumulowania akcji na GPW, podczas gdy dojście w okolicę górnej granicy – okazję do realizacji zysków i redukowania zaangażowania (tak ostatnio było pod koniec 2017 roku).

Rys. 1. Od czasu globalnego kryzysu finansowego wskaźnik P/BV porusza się w wyraźnym przedziale

Źródło: Qnews.pl, Bloomberg.

Na tym jednak nie koniec. Wahania P/BV to tylko jeden z dwóch elementów składających się na stopę zwrotu z indeksu – element cenowy (związany z wahaniami cen akcji). Drugi składnik ma charakter czysto fundamentalny i związany jest ze wzrostem wartości księgowej spółek. Przypomnijmy, że ten element jest o wiele bardziej stabilny i przewidywalny. Wartość księgowa indeksu (odpowiednio przeliczona na punkty) dość systematycznie rośnie. W ubiegłym roku urosła o 7 proc., a w I półroczu 2019 – o 3,2 proc.

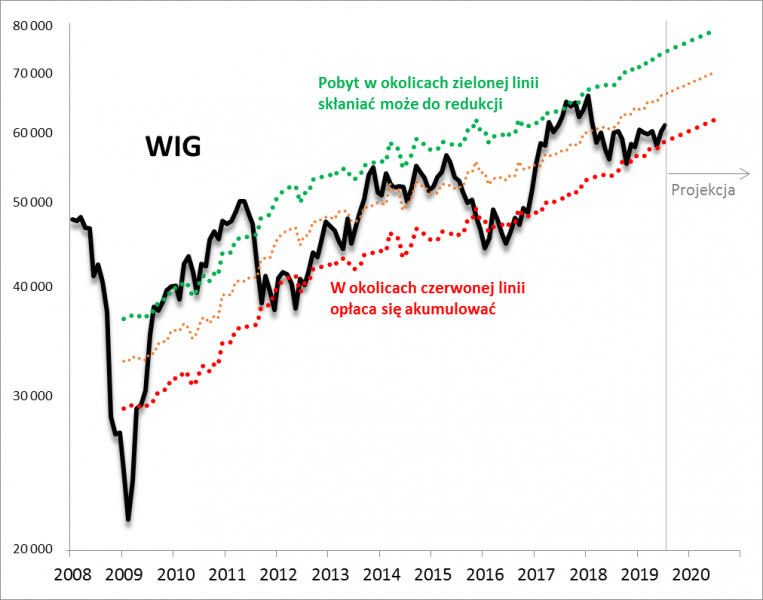

Połączenie dwóch elementów daje wspomnianą fundamentalną mapę. O ile na wykresie P/BV linie obrazujące średnią i przedział wahań są poziome, to na wykresie WIG-u są nachylone w górę, bo w grę wchodzi tu już także rosnąca wartość księgowa. Drugi wykres ma taką zaletę, że pozwala zobrazować fakt, że na stopy zwrotu składa się nie tylko element czysto cenowy (spekulacyjny), ale też fundamentalny, związany z wartością spółek giełdowych.

Jakie są aktualne wnioski? Weźmy pod uwagę kilkuletni kontekst. W okresie od połowy 2016 roku do przełomu 2017/18 WIG odbył drogę od dolnej do górnej granicy pasma wahań. Od stycznia 2018 mieliśmy stopniowy ruch w drugą stronę. W październiku ub.r. WIG zetknął się z dolną granicą pasma wahań. Od tego czasu powoli, w dość chaotyczny sposób, próbuje się wspinać. Jak na razie jest ciągle blisko czerwonej linii. Innymi słowy, jest nieopodal strefy, w której historycznie uzasadnione były stopniowe zakupy akcji.

Na wykresie prezentujemy też projekcję na kolejne 12 miesięcy (przedłużamy mapę). Założenie jest takie, że wartość księgowa będzie rosła ciągle mniej więcej w takim tempie jak w ostatnich kilkunastu miesiącach (średnio 0,5 proc. miesięcznie). I tutaj pojawiają się ciekawe wyliczenia.

Załóżmy, że w danym momencie WIG powróci do średniego poziomu w ramach swego pasma wahań (środkowa linia, czyli wartość księgowa x 1,30). Gdyby miało się to stać na koniec bieżącego roku, to indeks byłby na pułapie 68,1 tys. pkt. Gdyby zaś WIG miał dotrzeć do poziomu neutralnego za rok (VII 2020), to byłaby to wartość 70,5 tys. pkt.

Rys. 2. Fundamentalna mapa, czyli w jakim punkcie znajdzie się WIG przy dalszym wzroście wartości księgowej i różnych założeniach odnośnie docelowego poziomu P/BV

Źródło: Qnews.pl, Bloomberg.

Zastanówmy się nad znaczeniem tej symulacji. Niekoniecznie chodzi tutaj o prognozowanie (zgadywanie) kiedy WIG dojdzie do środkowej lub górnej linii w ramach swego pasma wahań. Bardziej istotne jest to, że indeks jest ciągle sporo poniżej obu tych linii. Innymi słowy, z punktu widzenia bardziej długoterminowego inwestora istnieje wyraźny potencjał zwyżkowy. Potencjał względem poziomu neutralnego na koniec tego roku to 12 proc., a względem tego za 12 miesięcy to 16 proc. A to i tak przy założeniu, że wskaźnik P/BV powróci jedynie do swej „pokryzysowej” średniej. Gdyby miał pójść jeszcze wyżej, w pobliże górnej strefy wahań, to ten potencjał byłby jeszcze większy, ale może zgodnie z zasadą ostrożności nie przesadzajmy z rozbudzaniem nadziei na taki scenariusz…

Oczywiście możliwy jest również wariant dość pesymistyczny, w którym współczynnik P/BV szorował będzie po dnie, czyli będzie trwała stabilizacja w okolicach dolnej strefy pasma wahań. Taki scenariusz wydaje się prawdopodobny w przypadku braku napływu nowego kapitału na GPW.

Nawet jednak w tym wariancie będzie zapewne rosła wartość księgowa spółek, a to z kolei będzie oznaczało wzrost linii na drugim wykresie. Zobaczmy gdzie położone byłyby poziomy docelowe dla WIG-u, gdyby wskaźnik P/BV miał spaść znów do dolnej granicy pasma (1,14). Na koniec br. byłoby to niecałe 60,1 tys. pkt. (niewielki spadek względem obecnej wartości). A za 12 miesięcy (VII 2020) – 62,2 tys. pkt. (paruprocentowy potencjał).

Te wyliczenia pokazują, że według omawianej koncepcji stosunek zysku do ryzyka na GPW wygląda obecnie dość korzystnie, bo potencjał zwyżkowy jest znaczny, natomiast potencjał spadkowy – mocno ograniczony. To skutek tego, że wyceny akcji są ciągle raczej niskie niż wysokie, natomiast wartość księgowa – będąca pewnym (niedoskonałym) szacunkiem rzeczywistej wartości spółek – systematycznie rośnie.

Oczywiście zawsze istnieje ryzyko, że cała ta koncepcja przestanie działać, bo P/BV na dobre opuści pasmo wahań i przesunie się do nowego pasma, położonego niżej. Jest to możliwe, ale wydaje się, że trwałe wypchnięcie wskaźnika z dotychczasowego pasma wymagałoby pojawienia się nadzwyczajnych sił, skoro P/BV oscyluje w omówionym przedziale już od ponad dziesięciu lat. Ale równie dobrze mogłyby się pojawić siły, które przesuną pasmo wahań w … górę (optymiści mówią o popycie na akcje ze strony PPK). Na razie to wszystko to tylko spekulacje – trzymajmy się raczej wersji sprawdzonej w ostatnich dziesięciu latach…

Reasumując, nasza „fundamentalna mapa” dla WIG-u wskazuje na potencjał zwyżkowy wynikający z tego, że wyceny akcji (P/BV) są ciągle dość niskie, zaś wartość księgowa (czynnik fundamentalny) rośnie.

Prawa do publikacji niniejszego artykułu są zastrzeżone dla Qnews.pl oraz parkiet.com.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.