Bądź na bieżąco! Zapisz się na NEWSLETTER

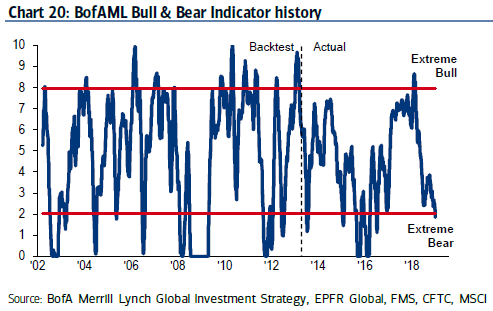

Amerykańscy brokerzy i banki inwestycyjne mają w zanadrzu niezliczone wskaźniki własnego autorstwa, których zadaniem jest sugerować inwestorom dobre momenty do sprzedaży i kupna akcji. Jednak mało które z tych wskaźników mogą pochwalić się - przynajmniej na przestrzeni ostatnich kilku lat - tak trafnymi sygnałami, jak ten autorstwa Bank of America/Merrill Lynch: Bull & Bear Indicator.

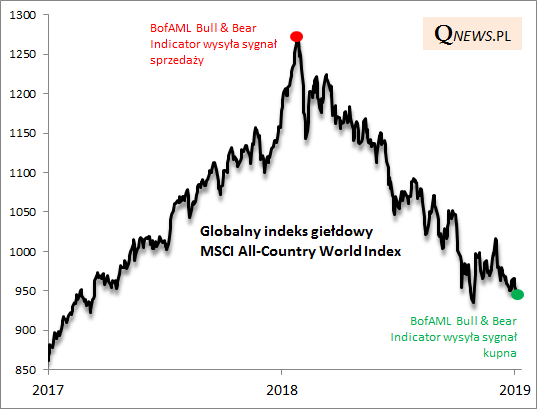

Wskaźnik ten zatriumfował w ubiegłym roku. Pod koniec stycznia 2018, pisaliśmy, że wysłał sygnał sprzedaży. Okazał się ... niemal perfekcyjnie trafny, wyznaczając szczyt rynkowej euforii.

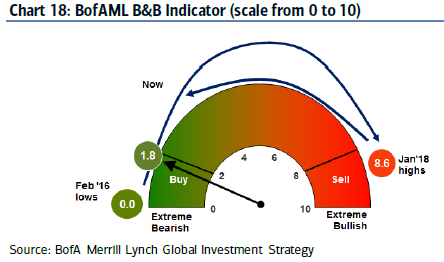

Teraz, po ponad 11. miesiącach od tamtej trafnej sugestii mamy odwrotny sygnał. "Czas kupować" - konkludują stratedzy banku z Michaelem Hartnett'em na czele. Zwracają uwagę, że od szczytu ze stycznia ub.r. kapitalizacja globalnych giełd skurczyła się o 19,9 bln USD - to niewiele mniej niż wynosi PKB USA...

Bull & Bear Indicator spadł poniżej granicy 2,0, do strefy "Extreme Bearish" ("ekstremalnie niedźwiedzie nastroje"), m.in. na skutek rekordowych odpływów z funduszy akcyjnych przy jednoczesnych silnych napływach do funduszy obligacji (to jeden z wielu czynników uwzględnionych przy wyliczaniu wskaźnika).

Warto przy tym zwrócić uwagę, że niekiedy barometr potrafił zejść jeszcze niżej. Przykładowo na przełomie lat 2015/2016 dotarł aż na sam dół (0 wobec 1,8 obecnie). Nie mówiąc już o tym, że w trakcie rynkowego dramatu w 2008 roku na samym dnie przebywał przez szereg miesięcy.

Sami stratedzy BofAML sygnał kupna traktują raczej krótkoterminowo (z ich wyliczeń wynika, że historycznie po takich sygnałach globalne akcje zyskiwały przeciętnie 6,1% w ciągu trzech miesięcy) i nie tryskają jeszcze optymizmem, jeśli chodzi o dłuższy horyzont inwestycyjny. "To jeszcze nie jest Duży Dołek 2019 roku", o którym mówi od pewnego czasu M. Hartnett. Jego zdaniem taka prawdziwa okazja do długoterminowych zakupów pojawi się dopiero wraz z poważnym rozczarowaniem zyskami spółek (ich prognozy pójdą mocno w dół), a amerykańska Rezerwa Federalna zredukuje stopy procentowe. Czyli silne odreagowanie w I kwartale, a potem powrót kłopotów?

Niniejsza analiza ma wyłącznie charakter edukacyjny i nie powinna być traktowana jako rekomendacja inwestycyjna lub informacja sugerująca określoną strategię inwestycyjną.