Tomasz Hońdo, CFA

Starszy Analityk Quercus TFI S.A.

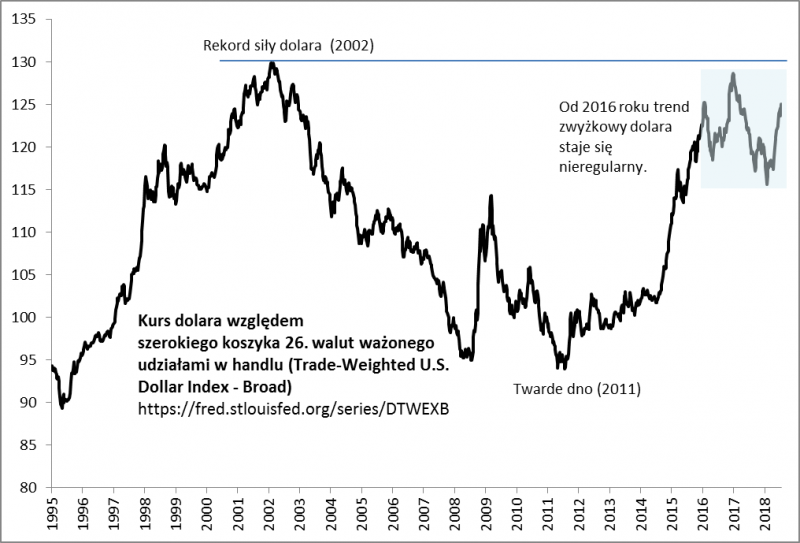

Dokładnie siedem lat temu, w lipcu 2011, notowania dolara względem koszyka walut ustanowiły twarde dno. Od tego czasu aprecjacja amerykańskiej waluty wywołuje słabość akcji na rynkach wschodzących oraz złota. Ten trend stopniowo się jednak starzeje.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Lipiec bieżącego roku ma dość symboliczne znaczenie. Dokładnie siedem lat temu, w lipcu 2011 roku kurs dolara amerykańskiego względem szerokiego koszyka walut ustanowił wieloletnie minimum. Jak się miało potem okazać, było to twarde dno, do którego już nigdy od tej pory notowania USD nie powróciły. To właśnie wtedy rozpoczął się trend wzrostowy.

Rys. 1. Kurs dolara porusza się w długich, wieloletnich trendach

Źródło: Qnews.pl, Federal Reserve.

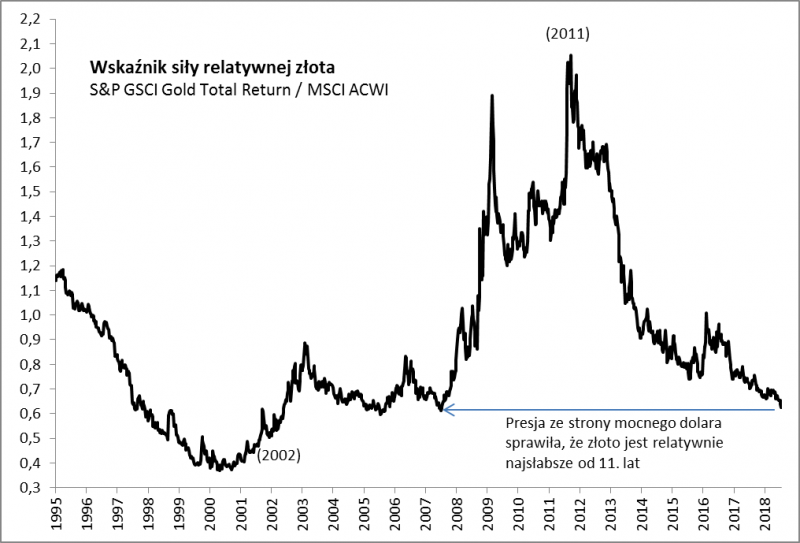

Dlaczego ten fakt jest tak znamienny i poświęcamy mu tyle uwagi? W analizie z września ub.r. („Dolar rządzi trendami na rynku złota i emerging markets”) pokazaliśmy dokładne statystyki, z których wynikało, że dolar – szczególnie rozumiany jako szeroki indeks dolarowy publikowany przez Fed (Trade Weighted U.S. Dollar Index – Broad) – cechuje się silną ujemną korelacją z akcjami na rynkach wschodzących (w tym w Polsce) oraz ze złotem.

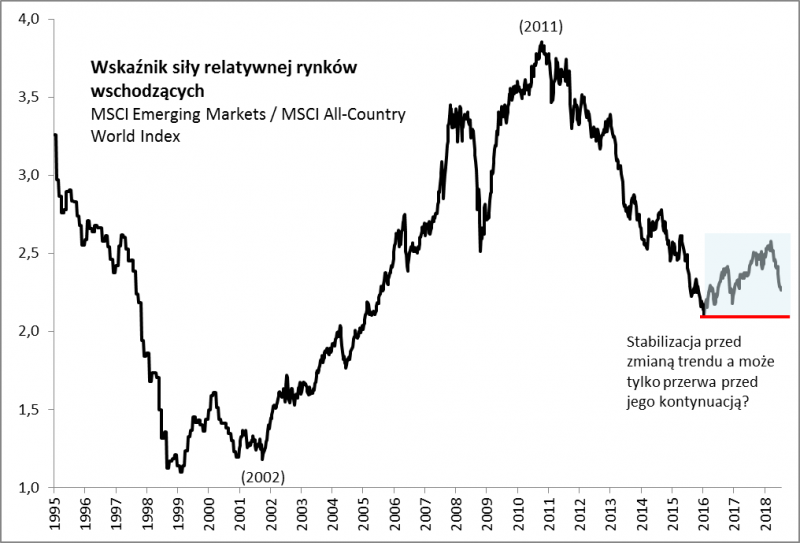

W świetle tamtych badań mamy odpowiedź dlaczego mniej więcej od siedmiu-ośmiu lat indeks rynków wschodzących MSCI pozostaje daleko w tyle za akcjami na Wall Street. Od końca lipca 2011 roku obrazujący koniunkturę na tamtejszej giełdzie MSCI USA przyniósł stopę zwrotu na poziomie ok. 150 proc. Tymczasem MSCI Emerging Markets dał zarobić … kilkanaście procent. I to przy uwzględnieniu dywidend! Bardzo podobnie wypadły w tym okresie polskie akcje.

Rys. 2. Trwająca od 2011 roku słabość emerging markets to prosta konsekwencja aprecjacji dolara

Źródło: Qnews.pl, MSCI.

Jeszcze gorzej ostatnie siedem lat wygląda w przypadku złota, które w tym czasie straciło ponad jedną czwartą swej wartości (wyrażonej w dolarach).

Rys. 3. Moc dolara najbardziej daje się we znaki rynkowi złota

Źródło: Qnews.pl, Reuters, MSCI.

Odwołajmy się do historii. Obecna sytuacja najbardziej przypomina … lata 90. Często mówi się o tym, że hossa, jaką przeżywają w USA akcje spółek e-commerce („FANG”) przypomina bańkę internetową właśnie z końca ubiegłego wieku. Ale to tylko jedno z podobieństw. Lata 90. były podobne również jeśli chodzi o umacnianie się dolara, wiodącą rolę amerykańskich akcji, słabą postawę złota i pozostawanie w tyle rynków wschodzących, które szczególnie pod koniec XX wieku przeżywały nawracające kryzysy (azjatycki 1997, potem bankructwo Rosji 1998).

Ale przecież nie zawsze tak było. W latach 2002-2008 układ sił na rynkach wyglądał … zupełnie odwrotnie. Tzn. systematyczne osłabianie się dolara doprowadziło do hossy z prawdziwego zdarzenia na emerging markets (w tym na GPW) i na rynku złota. Z kolei akcje na Wall Street pozostawały na szarym końcu.

Można sobie bez trudu wyobrazić, że w przyszłości znów będziemy mieli do czynienia z taką sytuacją. Siła dolara nie jest dana raz na zawsze. W którymś momencie trendy z ostatnich siedmiu lat ulegną odwróceniu.

Trudniej zawyrokować, kiedy to miałoby nastąpić. Nie widać jeszcze klarownych sygnałów zmiany trendów. Widać natomiast pewne zjawiska, które w dalszym horyzoncie czasowym mogłyby zaowocować takimi sygnałami. Zwróćmy przede wszystkim uwagę na fakt, że szczyt w ramach trendu wzrostowego dolara miał miejsce jeszcze pod koniec 2016 roku (to wtedy na okładce „The Economist” pojawiło się hasło „the mighty dolar” – potężny dolar). Z kolei w ub.r. amerykańska waluta przeżyła największą od lat korektę spadkową. I choć począwszy od lutego dolar jest znów w ofensywie, to jednak widać, że w ostatnich kilkudziesięciu miesiącach tendencja zwyżkowa straciła wcześniejszy wigor.

Podobnie sytuacja wygląda, jeśli chodzi o tzw. siłę relatywną rynków wschodzących. Podczas gdy od początku 2011 roku do końca 2015 niemal nieprzerwanie malała, to szczególnie w ubiegłym roku emerging markets podjęły pierwszą odważną próbę kontrataku (właśnie za sprawą korekty na dolarze). Owszem, ostatnie miesiące nie są udane, ale wskaźnik siły relatywnej rynków wschodzących jest ciągle powyżej dołka z początku 2016.

Kto wie zatem czy ta dość chaotyczna huśtawka na rynkach z ostatnich kilkudziesięciu miesięcy nie stanowi okresu przejściowego przed zmianą wielkich, wieloletnich trendów? Na wykresach ewidentnie powstają obszerne formacje. Z drugiej strony, jeśli popatrzymy na wspomniane wcześniej lata 90., to wtedy dolar przestał się umacniać dopiero po przejściu globalnej bessy.

Reasumując, dokładnie siedem lat temu miał miejsce niezwykle ważny punkt zwrotny na rynkach finansowych. Początek aprecjacji dolara względem innych walut zaowocował dekoniunkturą na emerging markets i na rynku złota. Ale ten trend starzeje się, a ostatnie dwa lata przynoszą w ramach niego coraz większą zmienność. Nie ma jednak jasności, czy okres siły dolara miałby się zakończyć przed nadejściem globalnej bessy, czy raczej dopiero u jej schyłku (tak jak na początku tego wieku). Sporo jest tu niewiadomych, ale jedna rzecz jest jasna – należy obserwować rynki w oczekiwaniu na klarowne sygnały zmiany wieloletnich trendów.

Prawa do publikacji niniejszego artykułu są zastrzeżone dla Qnews.pl oraz parkiet.com.

Niniejsza analiza ma wyłącznie charakter edukacyjny i nie powinna być traktowana jako rekomendacja inwestycyjna lub informacja sugerująca określoną strategię inwestycyjną.