Tomasz Hońdo, CFA

Starszy Analityk Quercus TFI S.A.

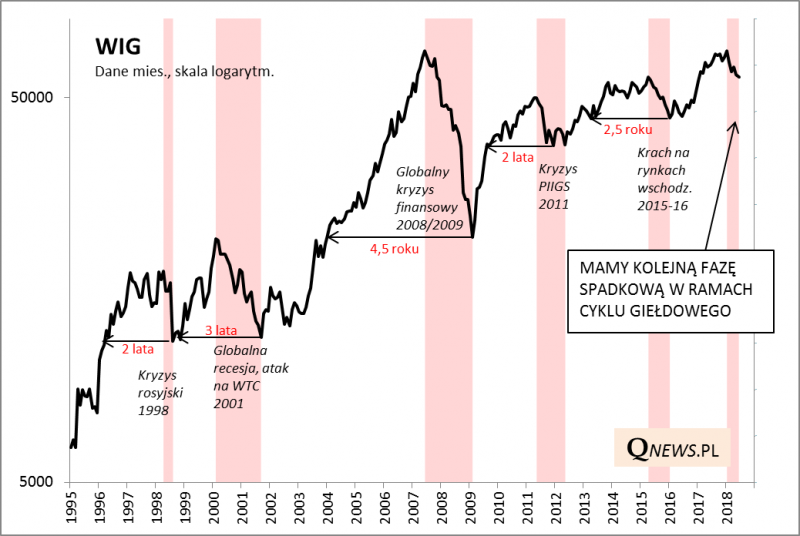

Zgodnie z naszą ubiegłoroczną prognozą, w tym roku mamy do czynienia z kolejną cykliczną falą spadkową WIG-u. Sprawdzamy do jakich poziomów musiałby jeszcze zniżkować indeks, by spełnione były kryteria charakterystyczne dla większości historycznych cyklicznych dołków (czytaj: okazji do kupowania).

Bądź na bieżąco! Zapisz się na NEWSLETTER

Cechą specyficzną naszych analiz dotyczących polskiego rynku akcji jest połączenie takich elementów, jak podejście kontrariańskie, cykl giełdowy, wskaźniki makroekonomiczne, wyceny akcji. Bazując na tych elementach na przestrzeni ubiegłego roku konsekwentnie ostrzegaliśmy, że w 2018 roku na warszawski parkiet może nadejść cykliczna słabość. I jak widać tak się faktycznie dzieje.

Rys. 1. Nie ma już wątpliwości, że mamy do czynienia z kolejną cykliczną fazą spadków na GPW

Źródło: Qnews.pl, GPW.

Tak jak w zeszłym roku zastanawialiśmy się nad potencjalnym szczytem cyklu giełdowego na GPW, tak teraz zaczynamy dla odmiany zastanawiać się na potencjalnym … dołkiem tego cyklu. Aby rozjaśnić sytuację, sięgniemy po sprawdzone narzędzia.

Najbardziej „mechanicznym” podejściem do tematu jest tzw. cykl Kitchina, czyli ok. 40-miesięczny (według naszej optymalizacji jest to jakieś 42 miesiące). Jeśli interpretować tę koncepcję bardzo dosłownie, to potencjalny dołek cyklu na GPW należałoby umiejscowić dopiero w okolicach sierpnia … 2019 roku (42 miesiące od dołka z lutego 2016).

Do tego wniosku należy podchodzić jednak z rezerwą, bo w praktyce cykl Kitchina nie jest aż tak precyzyjny, jak by się chciało. Zdarzały się fazy spadkowe znacznie krótsze od modelowej średniej. Przykładowo w 2011 roku WIG osiągnął najniższy punkt aż osiem miesięcy przed modelowym terminem. Nie przywiązujmy się więc nadmiernie do tej koncepcji.

Pozostając jeszcze przez chwilę przy podejściu czysto mechanicznym (abstrahując od fundamentów) można zauważyć jeszcze jedną ciekawostkę. W przeszłości żadna fala spadkowa w ramach cyklu nie zakończyła się, zanim WIG osiągnął przynajmniej ok. 2-letnie minimum. Oczywiście w najgorszym przypadku (2008/2009) indeks zjechał nawet do poziomu najniższego od ponad pięciu (!) lat, więc owe 2-letnie minimum należy raczej traktować jako warunek minimalny.

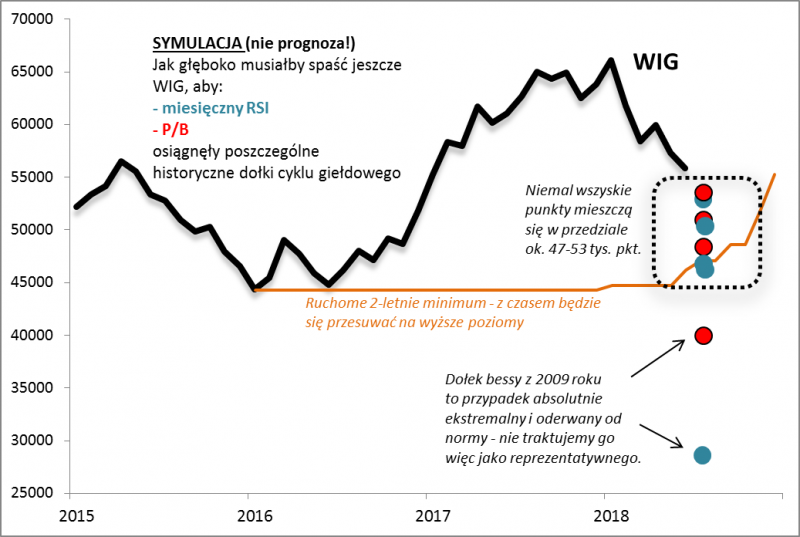

W tym miejscu pojawia się naturalne pytanie – kiedy WIG osiągnięcie 2-letnie minimum w obecnych okolicznościach? Zła wiadomość jest taka, że indeks od tego pułapu dzieli na razie spory dystans. 2-letnie minimum znajduje się bowiem na poziomie ok. 43,5 tys. pkt. Dojście tam wymagałoby podwojenia dotychczasowej zniżki. Lepsza wiadomość jest natomiast taka, że ten „docelowy” pułap niebawem zacznie się szybko podnosić, szczególnie na przestrzeni lipca, a potem począwszy od listopada. Gdyby WIG miał się znaleźć najniżej od dwóch lat dokładnie na koniec br., to musiałby spaść już „zaledwie” do ok. 51,9 tys. pkt. Innymi słowy, pod tym względem czas działa niejako na korzyść.

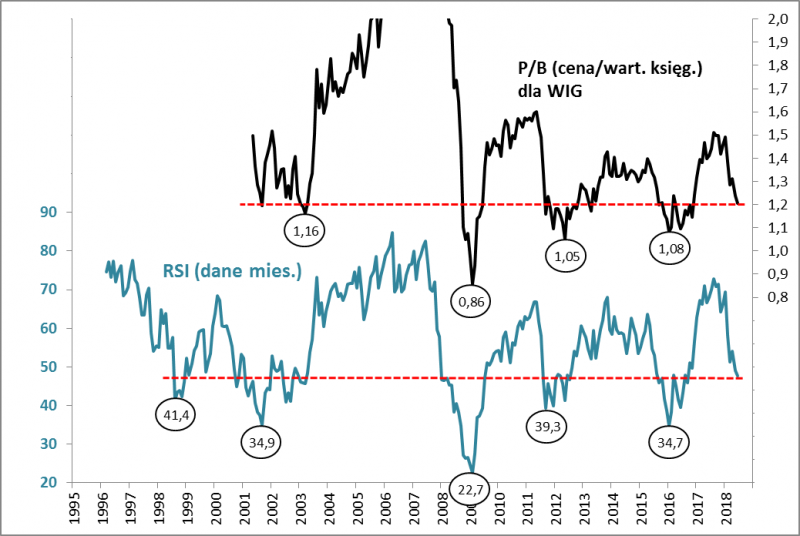

Przejdźmy dalej w tych rozważaniach do kolejnego elementu. Na cykl giełdowy spoglądamy często przez pryzmat naszego ulubionego wskaźnika technicznego – RSI (w wersji opartej na danych miesięcznych). Przy jakich poziomach tego oscylatora dobiegały końca cykliczne fale spadkowe WIG-u? W najbardziej katastroficznym przypadku (początek 2009 roku) RSI zszedł aż do 22,6 pkt. Ale to przypadek zdecydowanie oderwany od normy, bo wszystkie pozostałe cztery przypadki uplasowały się w rejonie 34,7-41,4 pkt. Dla porównania, obecnie oscylator jest na poziomie poniżej 50 pkt. Pokusiliśmy się o prostą symulację. O ile musiałby jeszcze spaść WIG, by RSI znalazł się w rejonie typowym dla większości historycznych dołków? Wychodzi na to, że dołka cyklu należałoby szukać w strefie ok. 47-55 tys. pkt. Te wyniki ciekawie komponują się z wcześniejszymi obliczeniami dotyczącymi 2-letniego minimum.

Oczywiście bazowanie jedynie na aspektach czysto statystycznych/technicznych mogłoby dać wadliwy obraz sytuacji, jeśli nie zerkniemy też na element fundamentalny. Przykładowo naszym zdaniem zupełnie mylące byłoby proste porównywanie obecnej fali spadkowej z tą z roku 2008. Dlaczego? Bo wyceny akcji na GPW są na zupełnie innych poziomach. Cykl zobrazować można np. za pomocą wskaźnika cena/wartość księgowa (P/B).

Rys. 2. Wskaźniki są już relatywnie nisko, ale do cyklicznych dołków jeszcze im trochę brakuje

Źródło: Qnews.pl, raporty spółek, Bloomberg.

Zauważmy, że już zaledwie parę procent brakuje, by wskaźnik ten spadł do cyklicznego dołka z 2003 roku. Jednak do pozostałych dołków jeszcze trochę brakuje. Ile? Najwięcej oczywiście do minimum z lutego 2009, kiedy to P/B zanurkował do zaledwie 0,86. Jednak ponownie powtórzmy, że to był przypadek absolutnie oderwany od normy, okres rekordowej paniki na GPW. Jako bardziej miarodajne traktujemy przypadki z lat 2012 (P/B na poziomie 1,05) i 2016 (1,08). Aby wskaźnik osiągnął te pułapy, WIG musiałby spaść do ok. 49-50 tys. pkt. (przy założeniu stałej wartości księgowej – w praktyce pomału rośnie).

Jak pogodzić ze sobą te wszystkie symulacje? Jako docelowy można naszym zdaniem traktować rejon ok. 47-53 tys. pkt. W tej strefie spełnione byłoby kilka kryteriów:

- oscylator RSI byłby już w strefie, w której ukształtowała się większość historycznych dołków,

- wyceny mierzone wskaźnikiem P/B byłyby już na poziomach dołków z lat 2012 i 2016,

- WIG spadłby do co najmniej 2-letniego minimum.

Rys. 3. Symulacja – gdzie szukać potencjalnego dołka?

Źródło: Qnews.pl

Reasumując, poszukiwanie dołka giełdowego cyklu to zadanie z natury bardzo trudne, bo na krótką metę wiele zależy od trudnych do skwantyfikowania emocji rynkowych. Powyższe szacunki należy traktować nie tyle jako prognozę sensu stricte (coś co musi się wydarzyć), lecz raczej jako symulację (co może się wydarzyć, jeśli traktować historię jako wskazówkę).

Prawa do publikacji niniejszego artykułu są zastrzeżone dla Qnews.pl oraz parkiet.com.

Niniejsza analiza ma wyłącznie charakter edukacyjny i nie powinna być traktowana jako rekomendacja inwestycyjna lub informacja sugerująca określoną strategię inwestycyjną.