Tomasz Hońdo, CFA

Starszy Analityk Quercus TFI S.A.

Niesłychany paradoks – podczas gdy cały czas zastanawiamy się kiedy zakończy się wieloletni trend wzrostowy na Wall Street, to na warszawskiej giełdzie ciężko dopatrzeć się oznak euforii. Wręcz przeciwnie, coraz więcej wskaźników jest w stanie depresji, charakterystycznej raczej dla zaawansowanej bessy.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Wyceny jak tuż po upadku Lehman Brothers

Jeśli popatrzymy na długoterminowy wykresu WIG-u i dostrzeżemy fakt, że w lutym indeks odbił się od szczytu hossy z 2007 roku, to od razu narzuca się natarczywy wniosek, że także teraz ostatnie turbulencje to dopiero preludium do bessy porównywalnej z tą z 2008 roku. Na szczęście ten obraz sytuacji całkowicie zmienia przyjrzenie się wycenom akcji. Pod tym względem obecny stan rzeczy zupełnie nie przypomina tego z początkowej fazy bessy z przełomu lat 2007/2008.

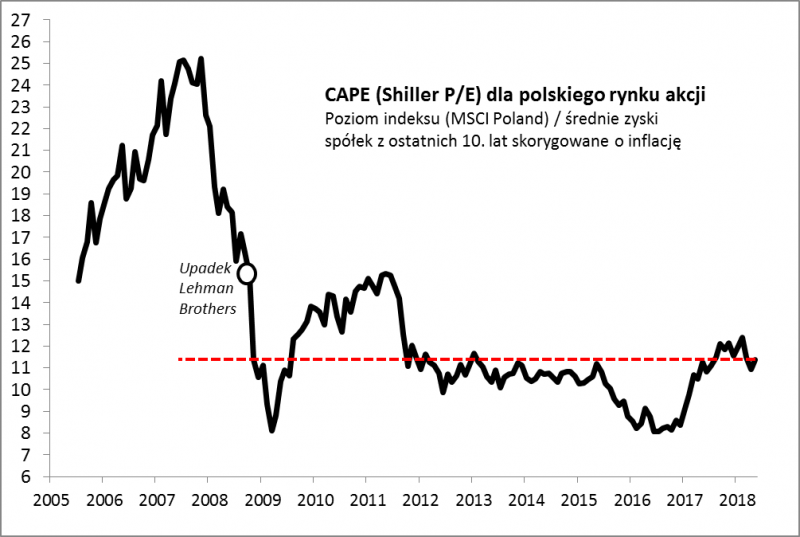

Weźmy choćby pod uwagę popularny za oceanem wskaźnik CAPE (P/E w wersji prof. Shillera), który obliczyliśmy dla polskiej giełdy (o czym obszernie pisaliśmy przed niespełna miesiącem). Jeszcze w połowie 2016 roku ta miara wycen była na poziomie … dołka bessy w 2009 roku. Co prawda w 2017 r. CAPE podrósł, ale w ostatnich miesiącach znów zawrócił w kierunku dołków. Jego obecny pułap jest porównywalny nie z tym z początku bessy w 2008 roku, lecz raczej z tym odnotowanym … po upadku Lehman Brothers na jesieni 2008.

Rys. 1. CAPE dla polskiego rynku akcji

Źródło: Qnews.pl, Reuters Datastream.

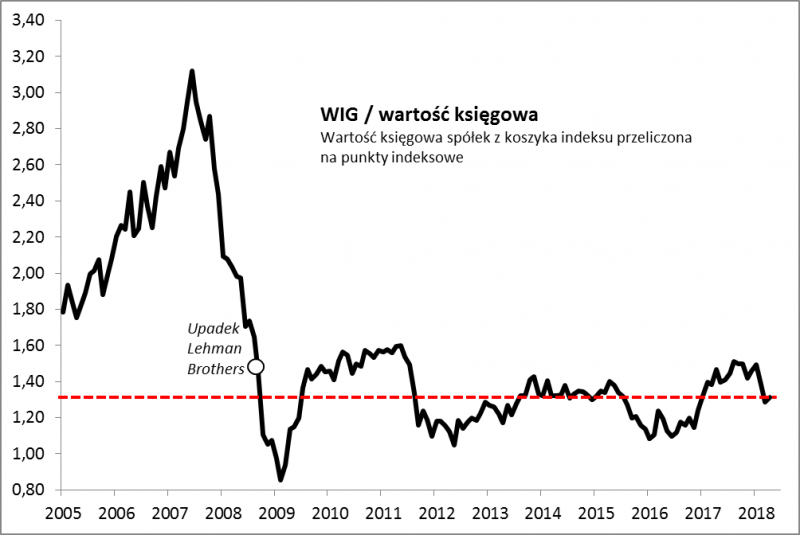

Bardzo podobne wnioski płyną z monitorowanych przez nas wskaźników cena/wartość księgowa (P/BV). Jakkolwiek WIG w ostatnich miesiącach korygował się z poziomu rekordu wszech czasów, to P/BV cofnął się do pułapu z jesieni 2008.

Rys. 2. Cena/wartość księgowa

Źródło: Qnews.pl, Bloomberg, raporty spółek.

Idealną sytuacją do kupowania byłoby zejście tego rodzaju wskaźników do dołków z lutego 2009 – z tak skrajną mizerią jeszcze nie mamy do czynienia – ale już teraz jak widać różne miary wycen są tam, gdzie znalazły się po wielomiesięcznej drastycznej wyprzedaży w 2008 roku. Mogłyby zejść niżej – z tym trudno polemizować – ale nie sposób twierdzić, że mamy do czynienia z euforycznymi, wyśrubowanymi wycenami akcji.

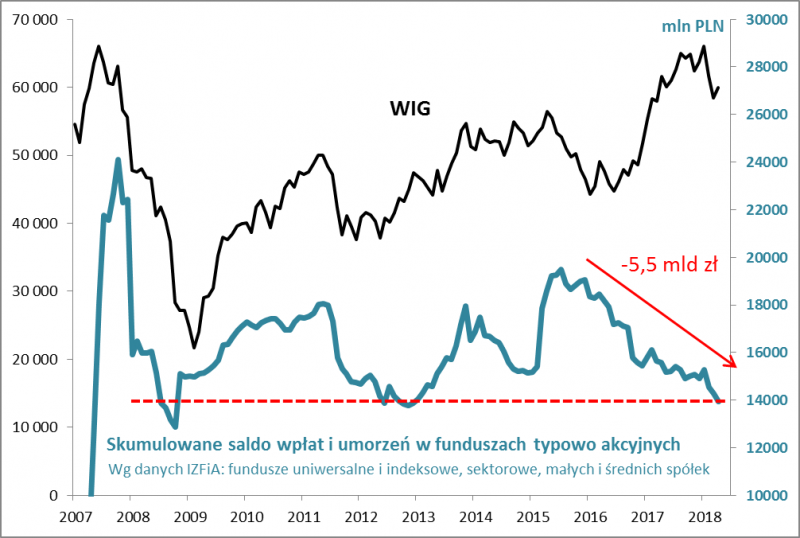

Napływy do funduszy akcyjnych? Nic z tych rzeczy

350 mln zł – tyle pieniędzy według naszych wyliczeń na podstawie danych Izby Zarządzających Funduszami i Aktywami uciekło (netto) w samym tylko kwietniu z funduszy typowo akcyjnych na polskim rynku. A to tylko przysłowiowy wierzchołek góry lodowej, bo od początku roku umorzenia jednostek były o miliard złotych większe od nowych nabyć. Z krótkimi przerwami ten negatywny trend utrzymuje się już od … prawie trzech lat. Od maja 2015 z produktów czysto akcyjnych uciekło netto ponad 5,5 miliarda złotych!

Nasze obliczenia pokazują dobitnie, że są to odpływy większe niż po krachu w II połowie 2011 roku. Większy exodus kapitałów odnotowaliśmy wyłącznie w trakcie wielkiej bessy w 2008 roku (ponad 11 mld zł). Tyle tylko, że tamte odpływy były poprzedzone przez równie silne napływy z 2007 roku.

Obliczany przez nas wskaźnik skumulowanych napływów netto cofnął się do poziomów, na jakich był m.in. w lecie 2008.

Rys. 3. Napływy netto do funduszy akcyjnych

Źródło: Qnews.pl, IZFiA.

W ostatnich miesiącach, wraz z turbulencjami rynkowymi, pieniądze zaczęły uciekać nawet z funduszy mieszanych (zrównoważonych, stabilnego wzrostu, itp.). Wszystko to traktujemy jako oznaki wyjątkowo silnej awersji do ryzyka. Charakterystycznej raczej dla długotrwałej dekoniunktury na giełdzie.

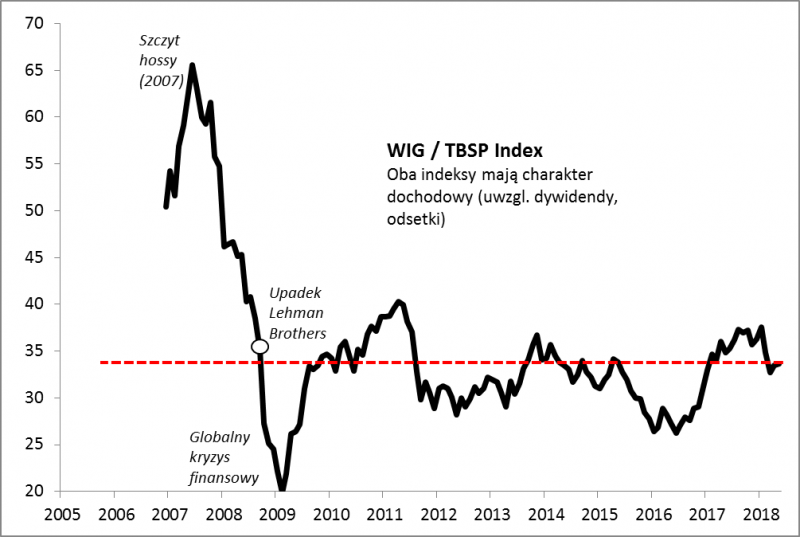

Akcje bez przewagi nad obligacjami

W trakcie hossy z prawdziwego zdarzenia akcje przynoszą stopy zwrotu wyraźnie wyższe niż np. konkurujące z nimi obligacje skarbowe. Aby zobrazować relacje między tymi dwiema klasami aktywów, obliczamy i monitorujemy współczynnik akcje/obligacje będący ilorazem wartości WIG-u i publikowanego przez GPW indeksu TBSP (Treasury BondSpot; koszyk indeksu obejmuje obligacje skarbowe o stałym oprocentowaniu i zerokuponowe).

Okazuje się, że również i ten współczynnik jest na poziomach z okresu tuż po upadku Lehman Brothers. Jednocześnie jego wartość jest mniej więcej o połowę (!) niższa niż na szczycie giełdowej hossy w 2007 roku. Owszem, do historycznych dołków jeszcze nie spadł (do nich akurat sporo brakuje), ale ciężko byłoby się upierać przy tezie, że akcje na GPW mają za sobą okres wyjątkowej przewagi nad obligacjami.

Rys. 4. Współczynnik akcje/obligacje

Źródło: Qnews.pl, GPW.

Reasumując, podczas gdy na Wall Street trwa debata na temat tego kiedy zakończy się trwająca od ponad dziewięciu lat hossa, to na naszym rodzimym parkiecie niektóre wskaźniki zachowują się tak, jakby indeksy miały za sobą wiele miesięcy zniżek. Wskaźniki wycen, takie jak CAPE lub P/BV są na poziomach z jesieni 2008 – gdy ostatnia bessa trwała już od roku. Współczynnik akcje/obligacje jest w ostatnich latach w trendzie bocznym, a fundusze akcyjne mają za sobą trzy lata silnych odpływów kapitału. To nie wygląda jak klasyczna hossa, której szczyty miałyby być w zasięgu ręki…

Prawa do publikacji niniejszego artykułu są zastrzeżone dla Qnews.pl oraz parkiet.com.

Niniejsza analiza ma wyłącznie charakter edukacyjny i nie powinna być traktowana jako rekomendacja inwestycyjna lub informacja sugerująca określoną strategię inwestycyjną.