Tomasz Hońdo, CFA

Starszy Analityk Quercus TFI S.A.

Faza ekspansji w USA trwa od 106 miesięcy i lada chwila będzie drugą najdłuższą w historii. Dłuższa była tylko ta z lat 90. I choć na razie nie widać sygnałów rychłego nadejścia recesji, to w ostatnich kilkunastu miesiącach przed recesją S&P 500 zwykle z coraz większym mozołem ustanawiał nowe szczyty.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Od pewnego czasu co miesiąc aktualizujemy nasz „zegar” cyklu koniunkturalnego w USA. Zegar ten konsekwentnie tyka, odmierzając czas, jaki upłynął od ostatniej recesji za oceanem, a jednocześnie pokazuje, kiedy potencjalnie można się spodziewać kolejnej, przynajmniej z czysto statystycznego punktu widzenia.

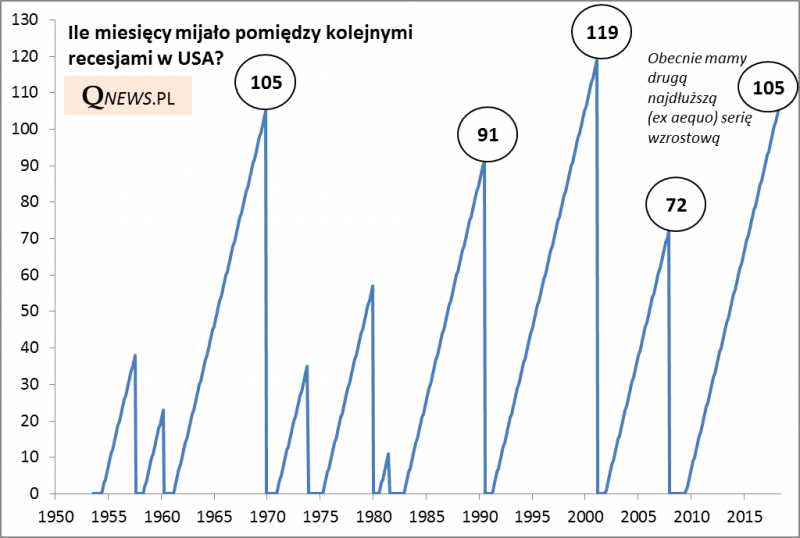

Otóż po marcu „zegar” zgodnie z wyliczeniami instytutu NBER pokazuje 106 miesięcy, jakie upłynęły od ostatniej oficjalnej recesji.

Rys. 1. Faza ekspansji w USA trwa już prawie 9 lat

Źródło: Qnews.pl, NBER.

Tym samym obecna, trwająca od 2009 roku faza ożywienia (tzw. ekspansja) w USA zajęła już drugą pozycję w rankingu najdłuższych – ex aequo z boomem z lat 60. XX wieku. W kwietniu potencjalnie stanie się już bezapelacyjnie drugą najdłuższą.

Jednocześnie ciągle dość sporo – 14 miesięcy – brakuje do wyrównania rekordu z lat 90. Wtedy gospodarka USA rosła aż przez 119 miesięcy (prawie 10 lat), zanim doszło do recesji. Gdyby ten rekord miał zostać wyrównany (a trzeba przyznać, że jest przecież mocno wyśrubowany), to gospodarcza „kontrakcja” (ang. contraction) pojawiłaby się w okolicach maja 2019.

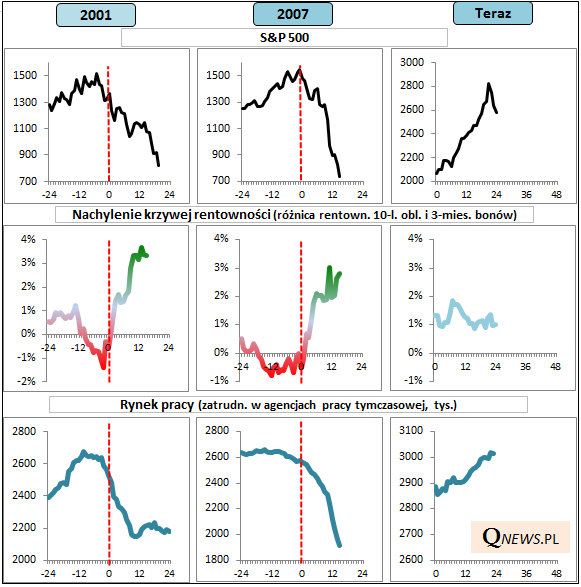

Oczywiście lepiej nie przywiązywać się zbyt emocjonalnie do tej daty. Recesja może w praktyce nadejść zarówno wcześniej, jak i później (może rekord z lat 90. zostanie pobity?). Póki co pocieszające jest, że nie widzimy typowych sygnałów rychłego nadejścia zapaści w gospodarce USA. Jak pokazujemy na rys. 2 tymi sygnałami było: (a) odwrócenie krzywej rentowności obligacji, (b) stopniowy spadek najbardziej wrażliwego na koniunkturę wskaźnika z rynku pracy (zatrudnienie w tzw. agencjach pracy tymczasowej). Póki co żaden z tych dwóch sygnałów się jeszcze nie pojawił.

Rys. 2. Na razie nie widać typowych sygnałów rychłego nadejścia recesji

Źródło: Qnews.pl, Federal Reserve, US Department of Labor. Przerywane linie oznaczają moment rozpoczęcia recesji wg NBER.

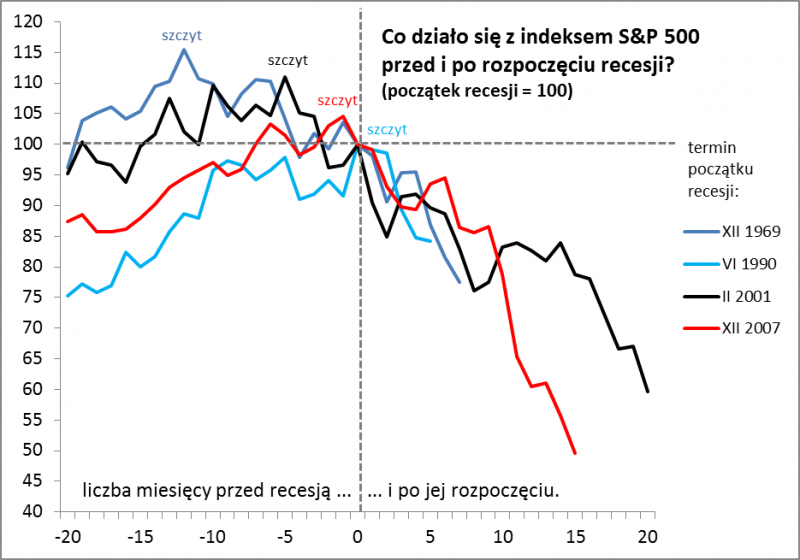

Nawet jeśli wspomniany termin – maj 2019 – to jedynie jakiś punkt orientacyjny, a nie precyzyjna prognoza, to warto zastanowić się na jeszcze jedną kwestią. Jak zachowywał się amerykański rynek akcji przed rozpoczęciem recesji? Pod uwagę wzięliśmy cztery przypadki z powojennej historii, w których okres boomu był najdłuższy.

Rys. 3. W ostatnich kilkunastu miesiącach przed nadejściem recesji nowe szczyty hossy „rodziły się w bólach”

Źródło: Qnews.pl. W zestawieniu pod uwagę wzięliśmy wyłącznie najdłuższe okresy ekspansji.

Zauważmy, że tylko w jednym z tych przypadków szczyt hossy na Wall Street wypadł dokładnie na szczycie boomu w gospodarce. W pozostałych przypadkach szczyt na giełdzie pojawiał się z wyprzedzeniem, wynoszącym od 1 do aż 12 miesięcy. W najbardziej interesującym nas przypadku z lat 90. (rekordowy boom), S&P 500 ostateczne maksimum ustanowił 5 miesięcy przed szczytem boomu (wg danych miesięcznych), przy czym już wcześniej rozpoczęła się intensywna huśtawka nastrojów. Ten ostateczny szczyt był położony zaledwie kilka procent powyżej lokalnej górki ustanowionej aż 13 miesięcy przed szczytem boomu. Innymi słowy, ostatnie 13 miesięcy przed zakończeniem rekordowego boomu lat 90. dla rynku akcji były już okresem pod znakiem zmienności i braku wyraźnego trendu, a nowe szczyty „rodziły się w bólach”.

Gdyby zatem recesja miała nadejść za wspomniane wcześniej 14 miesięcy (okolice maja 2019), to ten finałowy okres może na Wall Street stać pod znakiem raczej huśtawki nastrojów, niż entuzjastycznej hossy. No chyba, że „tym razem będzie inaczej” i okres boomu wydłuży się ponad wszelkie historyczne statystyki... Póki co pocieszające jest to, że nie widać typowych sygnałów rychłego nadejścia zapaści gospodarczej.

Shiller: „Boom Trumpa utrudni dostrzeżenie następnej recesji”

W kontekście naszych rozważań ciekawy wydźwięk ma najnowszy artykuł często cytowanego w naszych analizach prof. Roberta Shillera dla „New York Times”. Powołując się na badania naukowe, noblista przypomina, że historycznie „mainstreamowi” ekonomiści z reguły nie byli w stanie przewidzieć z odpowiednim (wielomiesięcznym) wyprzedzeniem nadejścia recesji. Trafne były co najwyżej krótkoterminowe prognozy – na kolejny kwartał. Wobec zdarzeń w kolejnych kilkunastu miesiącach ekonomiści byli już zazwyczaj zupełnie bezradni. Zdaniem Shillera tym razem ostrożność przed nadejściem recesji może zostać dodatkowo „uśpiona” przez wybujałą politykę fiskalną i propagandę sukcesu prezydenta Trumpa. W naszej własnej ocenie wpływ polityki na koniunkturę może być niejednoznaczny. Z jednej strony ekspansja fiskalna (cięcia podatkowe, wyższe wydatki) teoretycznie może wydłużyć boom. Z drugiej może również przyspieszyć podwyżki stóp procentowych, a te z kolei historycznie były przysłowiowym gwoździem do trumny. Ponadto czynnikiem ryzyka są protekcjonistyczne zapędy Trumpa. A skoro już o Trumpie i prognozach mowa, to media zdążyły wypomnieć nowo powołanemu doradcy ekonomicznemu prezydenta, Larry’emu Kudlowowi, że w grudniu 2007 roku gorliwie zaprzeczał, jakoby przewidywana przez „gromadę nieustępliwych pesymistów” recesja miała szybko nadejść. Jak miało się potem okazać, dokładnie na ten sam miesiąc instytut NBER datował początek recesji…

Niniejsza analiza ma wyłącznie charakter edukacyjny i nie powinna być traktowana jako rekomendacja inwestycyjna lub informacja sugerująca określoną strategię inwestycyjną.