Tomasz Hońdo, CFA

Starszy Analityk Quercus TFI S.A.

65 tys. pkt. - na takim poziomie powinien być WIG za trzy lata, jeśli spełnione będą dwa założenia. Pierwsze: wartość księgowa spółek będzie nadal rosła o 4 proc. rocznie. Drugie: wskaźnik cena/wartość księgowa będzie się zachowywał tak jak w całym okresie od globalnego kryzysu finansowego.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Od dawna pracujemy nad tym, by na wahania WIG-u, szczególnie na długą metę, nie patrzeć jak na przysłowiowe losy na loterii, lecz by wpleść je w ramy spójnej metodologii fundamentalnej. Dziś pokusimy się o kolejną próbę poradzenia sobie z tematem.

Punktem wyjścia uczyńmy wskaźnik cena/wartość księgowa (P/B), o którym już nieraz wspominaliśmy ze względu na jego długoterminowe walory.

Z matematycznego punktu widzenia oczywistym faktem jest to, że stopa zwrotu z WIG-u jest zależna od (a) zmiany wartości księgowej (B); (b) zmiany wskaźnika cena/wartość księgowa (P/B). Ponieważ WIG jest indeksem dochodowym, więc nie musimy zawracać sobie głowy trzecim elementem, jakim są dywidendy. Pierwszy element ma charakter czysto fundamentalny, drugi – czysto spekulacyjny (podyktowany żądzą zysku lub strachem).

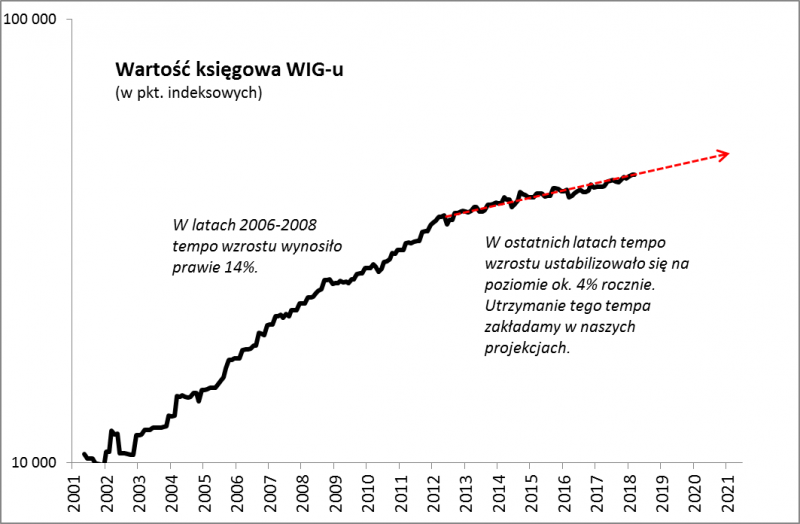

Zacznijmy od pierwszego składnika. Na jednym z wykresów pokazujemy wzrost wartości księgowej spółek z WIG-u na przestrzeni lat (dane sięgają 2001 roku). Początkowo rosła szybko – w tempie kilkunastu procent rocznie, co miało związek z wysoką inflacją, a także silnym wzrostem gospodarczym. Bardziej miarodajne jest spojrzenie na ostatnie lata. Począwszy od 2012 roku nominalny wzrost wyraźnie wyhamował i od tej pory wartość księgowa rośnie w tempie mniej więcej 4 proc. rocznie. I właśnie to wydaje się dobry prognostyk także na przyszłość.

Rys. 1. Element fundamentalny – wzrost wartości księgowej (B)

Źródło: Qnews.pl na podst. GPW, Bloomberga i raportów spółek.

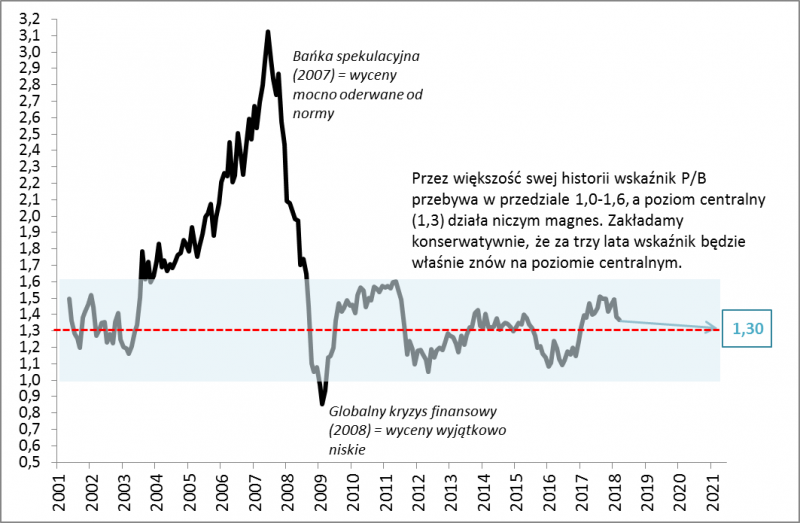

Jak widać z tym elementem przyszłych stóp zwrotu można poradzić sobie w miarę prosto. Ale co ze składnikiem czysto spekulacyjnym, czyli wahaniami wskaźnika P/B? Tutaj niestety sprawa jest o wiele bardziej skomplikowana. W okresie bańki spekulacyjnej z lat 2005-2007 wskaźnik wystrzelił w górę do bezprecedensowych poziomów. A potem po jej pęknięciu w ciągu zaledwie kilkunastu miesięcy zjechał dla odmiany do pułapów rekordowo niskich. Element emocjonalny jest bez wątpienia silny i trudny do przewidzenia.

Rys. 2. Element spekulacyjny – zmiany P/B

Źródło: Qnews.pl na podst. Bloomberga i raportów spółek.

Hurraoptymistyczne projekcje mogłyby zakładać, że w którymś momencie wyceny powrócą do tamtych kosmicznych pułapów. My jednak wolimy pozostać przy dużo bardziej konserwatywnych założeniach. Zauważmy, że – jeśli nie liczyć anormalnego okresu lat 2004-2008 – to przez niemal całą pozostałą historię wskaźnik P/B przebywa w dość wąskim przedziale 1,0-1,6, z poziomem centralnym równym 1,3.

Zauważmy też, że od czasu globalnego kryzysu finansowego wskaźnik regularnie oscyluje wokół tego pułapu, czyli innymi słowy powraca do niego po pewnym czasie. Szacujemy orientacyjnie, że ten pewien czas to jakieś trzy lata.

Możemy więc z dużą dozą prawdopodobieństwa założyć, że także i tym razem za trzy lata wskaźnik P/B będzie w okolicy 1,3.

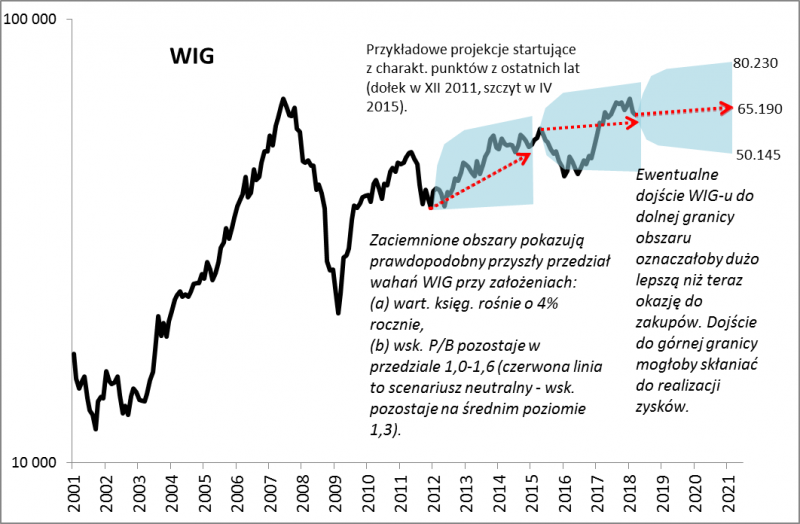

W tym miejscu dochodzimy do sedna omawianej projekcji. Jeśli założymy, że wartość księgowa WIG-u będzie nadal rosła w tempie 4 proc., to za trzy lata będzie na poziomie ok. 50.300 pkt. (wartość księgowa jest tu przeliczona na punkty indeksowe). Jeśli teraz pomnożymy ten rezultat przez wspomniane 1,3, to otrzymujemy ok. 65.400 pkt. – na tej wysokości powinien być za trzy lata WIG, jeśli spełnione będą wspomniane wcześniej założenia.

Rys. 3. Nasza metodologia pozwala ująć wahania WIG-u w fundamentalne ramy

Źródło: Qnews.pl.

Wynik z pewnością nie jest spektakularny, skoro już teraz WIG jest powyżej 60.000 pkt. Metodologia ta sugeruje więc, że w horyzoncie trzyletnim nie widać wielkiego potencjału z obecnych poziomów. Pocieszające jest jednak to, że przecież indeks nie będzie liniowo dążył do tego celu. Po drodze może się jeszcze sporo wydarzyć. Przy zachowaniu wspomnianych założeń wskaźnik P/B może w tzw. międzyczasie oscylować w przedziale 1,0-1,6. Z tego względu ścieżkę centralną dla WIG-u obudowaliśmy na wykresie przyciemnionymi obszarami oznaczającymi prawdopodobny zakres wahań na drodze do celu.

Przykładowe projekcje z przeszłości, które bazowałyby na tej metodologii, pokazują, że choć w ostatecznym rozrachunku WIG lądował mniej więcej tam, gdzie powinien, to po drodze potrafił wędrować w dół i w górę. Weźmy przykład startujący z lokalnego szczytu w kwietniu 2015. Wtedy projekcja mówiłaby, że za kolejne trzy lata (IV 2018) WIG powinien dotrzeć do ok. 59.000 pkt. z ówczesnych niespełna 57.000 pkt. I tak w zasadzie się stało. Ale po drodze indeks zaliczył głęboki spadek, szorując po dolnej granicy pasma prawdopodobnych wahań. Na skutek tego w tzw. międzyczasie nadarzyła się więc dużo lepsza okazja do dokonywania zakupów akcji. Kto wie czy i tym razem nie będziemy mieli do czynienia z podobną sytuacją.

Reasumując, próby prognozowania wartości WIG-u w oparciu o tzw. fundamenty nie są z pewnością łatwe i wymagają zastosowania całego szeregu założeń. Zaproponowana przez nas metodologia opiera się na dwóch założeniach. I choć nie ma żadnej gwarancji, że pozostaną one spełnione (wartość księgowa może rosnąć wolniej lub szybciej niż zakładamy, a wskaźnik P/B może wydostać się z przedziału wahań z ostatnich dziewięciu lat), to jednak metodologia taka dostarczałaby cennych wskazówek w ostatnich latach. Teraz sugeruje, że na GPW nie mamy do czynienia ani z bardzo niekorzystną dla inwestorów sytuacją (poziom docelowy za trzy lata położony jest powyżej obecnej wartości WIG-u), ani też z bardzo korzystną (potencjał wydaje się ograniczony). Po drodze do celu może się jednak sporo wydarzyć, być może na korzyść.

Niniejsza analiza ma wyłącznie charakter edukacyjny i nie powinna być traktowana jako rekomendacja inwestycyjna lub informacja sugerująca określoną strategię inwestycyjną.