Bądź na bieżąco! Zapisz się na NEWSLETTER

W sobotę ukazał się najnowszy coroczny list Warrena Buffetta do akcjonariuszy swego imperium finansowego Berkshire Hathaway.

Buffett został niegdyś nie bez powodu nazwany "wyrocznią z Omaha". Jego wypowiedzi - szczególnie te najbardziej przemyślane, ukazujące się właśnie w corocznych listach - zwykle nie dają czytelnikom prostych odpowiedzi na temat tego, w jakim kierunku zmierzają rynki na krótką metę, ale zawierają pewne wskazówki i niuanse. Co tym razem chce dać do zrozumienia inwestorom "wyrocznia"?

Już na wstępie trzeba przypomnieć, że Buffett na długą metę - w horyzoncie wieloletnim - jest zwolennikiem inwestowania w akcje (zwłaszcza amerykańskie). I nic w najnowszym liście nie wskazuje na to, by to długoterminowe nastawienie porzucił. Co więcej, nawiązał do symbolicznego zakładu sprzed dziesięciu lat, na jaki zgodził się, by udowodnić wyższość inwestowania w prosty fundusz indeksowy względem drogich funduszy hedgingowych. I wygrał - fundusz indeksowy na S&P 500 zyskał prawie 126%, podczas gdy żadna z dobranych starannie przez drugą stronę zakładu grup funduszy hedgingowych nawet nie zbliżyła się do tego wyniku.

Ale to nie oznacza, że tym razem Buffett gorąco namawia do kupowania akcji. Wręcz przeciwnie, odnieśliśmy (subiektywne) odczucie, że w tegorocznym liście słynny inwestor wyjątkowo sporo miejsca poświęca kwestii ryzyka.

Już na samym początku listu narzeka na wysokie wyceny spółek.

"W procesie szukania biznesów do przejęcia bierzemy pod uwagę pięć kryteriów. (...) Ostatnim jest sensowna cena zakupu. Ten wymóg okazał się barierą dla praktycznie wszystkich przejęć, jakie rozważaliśmy w 2017 roku. Ceny nawet przyzwoitych, ale nie spektakularnych, biznesów osiągnęły historyczne rekordy. Kwestia ceny wydawała się niemal bez znaczenia dla armii optymistycznych nabywców".

Buffett krytykuje zarówno prezesów spółek "żądnych przejęć" za wszelką cenę, jak i ich doradców z banków inwestycyjnych, którzy są gotowi naginać założenia w modelach finansowych, byle tylko wykreować pożądane optymistyczne wizje. I jest coś jeszcze, co wywindowało ceny. "Dostępność wyjątkowo taniego długu jeszcze bardziej napędzała aktywność na rynku przejęć".

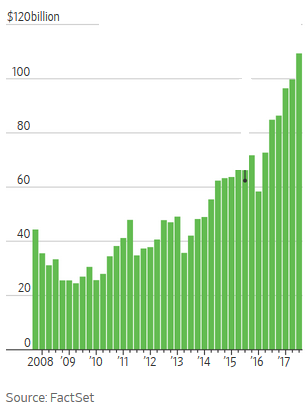

Ciekawostką jest fakt, że góra gotówki w posiadaniu Berkshire Hathaway urosła już powyżej 100 MILIARDÓW dolarów, po części właśnie na skutek braku okazji do dużych przejęć.

Krótkoterminowe aktywa finansowe w posiadaniu Berkshire Hathaway (mld USD)

Źródło: Wall Street Journal

Buffett tłumaczy, że ta góra gotówki służy również jako bufor bezpieczeństwa na gorsze czasy. Co ciekawe, nawiązuje do globalnego kryzysu finansowego. "W czasie kryzysu z lat 2008-2009 podobało nam się, że mamy bony skarbowe - mnóstwo bonów skarbowych - które chroniły nas przed uzależnieniem od źródeł finansowania, takich jak banki. Specjalnie skonstruowaliśmy Berkshire w taki sposób, by komfortowo przetrwać okresy braku ekonomicznej ciągłości." Teraz wehikuł Buffetta ma kilkakrotnie większy portfel płynnych bonów skarbowych - "Wall Street Journal" być może jest nawet największym posiadaczem bonów na świecie.

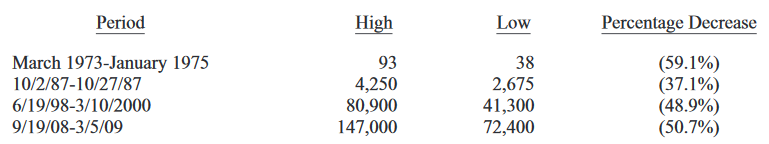

W dalszej części listu słynny inwestor przypomina, że jakkolwiek długoterminowe perspektywy gospodarki i spółek są korzystne, to "przypadkowość zmian cen akcji w krótkim okresie może przesłaniać długoterminowy wzrost wartości". I dla zobrazowania tego faktu wylicza ... najgłębsze historyczne spadki kursu swej spółki.

Najgłębsze spadki kursu Berkshire Hathaway wg W. Buffetta

Potem wygłasza całą litanię ostrzeżeń dla inwestorów:

- "Ta tabela to najmocniejszy argument przeciwko pożyczaniu pieniędzy w celu kupowania akcji. Po prostu nie ma sposobu, by przewidzieć jak bardzo notowania mogą spaść na krótką metę".

- "W następnych 53 latach nasze akcje (i innych spółek) przeżyją spadki przypominające te wymienione w tabeli. Nikt nie jest w stanie przewidzieć, kiedy to się stanie. W każdym momencie światło może zmienić się bez ostrzeżenia od razu z zielonego na czerwone".

- "Kiedy jednak pojawi się taka mocna przecena, będzie to wyjątkowa okazja dla tych, którzy nie są obciążeni długiem".

Reasumując, po analizie najnowszego corocznego listu W. Buffetta dojść można do wniosku, że o ile nie porzucił on swych silnych przekonań na temat słuszności długoterminowego podejścia do inwestowania, to wyjątkowo sporo miejsca w liście zajęły kwestie ryzyka oraz ostrzeżenia dla inwestorów.

Niniejsza analiza ma wyłącznie charakter edukacyjny i nie powinna być traktowana jako rekomendacja inwestycyjna lub informacja sugerująca określoną strategię inwestycyjną.