Oddalająca się perspektywa podwyżek stóp procentowych w USA najwyraźniej wywołuje kontrreakcję Europejskiego Banku Centralnego: Mario Draghi zapowiada możliwość rozszerzenia QE.

Chcesz być na bieżąco? Zapisz się na NEWSLETTER

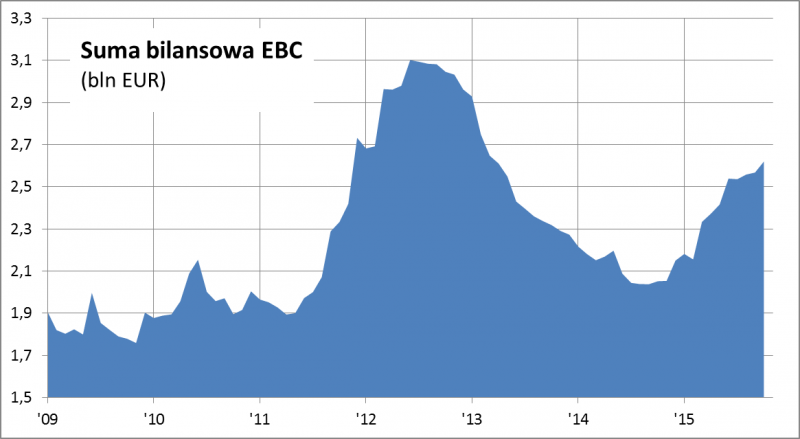

Europejski Bank Centralny, niegdyś bardzo niechętny polityce na wzór amerykański, teraz coraz bardziej ochoczo mówi o zwiększeniu stymulacji w ramach tzw. luzowania ilościowego (QE). Na czwartkowej konferencji szef EBC Mario Draghi zapowiedział, że już w grudniu bank może rozważyć kolejne działania ze względu na groźbę kolejnej fali globalnego spowolnienia gospodarczego. Może to być zwiększenie rozmiarów QE oraz obniżenie stopy depozytowej do ujemnego poziomu (-0,3%). Przypomnijmy, że od marca ECB skupuje obligacje skarbowe (i nie tylko) o wartości średnio 60 mld EUR miesięcznie. Według pierwotnych planów QE miało potrwać co najmniej do września 2016 r. W jego efekcie „puchnie” suma bilansowa banku.

Uzasadnieniem dla jeszcze większego „luzowania” ma być zdaniem Draghiego oddalająca się perspektywa osiągnięcia tzw. celu inflacyjnego (2%; obecnie wskaźnik inflacji oscyluje wokół zera), o czym decydują problemy Chin, przekładające się m.in. na niskie ceny surowców.

Zapowiedzi jeszcze większego poluzowania monetarnego interpretować można też przez pryzmat dwóch spraw. Po pierwsze chodzi o swoistą rozgrywkę walutową. Odsunięcie w czasie podwyżki stóp procentowych w USA wywołało pewną presję na wzrost kursu euro względem dolara. Zapowiedzi EBC to swoista kontrreakcja, mająca na celu utrzymanie notowań euro na niskich poziomach, co z kolei może zarówno przeciwdziałać deflacji, jak i pomagać europejskim eksporterom (USA to największy odbiorca eksportu z UE).

Po drugie skupując obligacje skarbowe w ramach QE EBC gwarantuje utrzymanie ich rentowności na relatywnie niskich poziomach (zapowiedź ewentualnej obniżki stopy dyskontowej poniżej zera może jeszcze pogłębić to zjawisko). To z kolei pomaga rządom, szczególnie krajów o wysokim zadłużeniu, utrzymać pod kontrolą koszty obsługi długu (wg niektórych ekonomistów owocuje to jednak brakiem chęci do realnych reform gospodarczych).

A co z rynkami akcji? Wpływ stymulacji monetarnej jest niejednoznaczny. Na początku roku ekscytowano się potencjalnym korzystnym wpływem QE na europejskie akcje, ale w ostatnich miesiącach entuzjazm zupełnie znikł (co oczywiście niekoniecznie oznacza, że tych korzyści nie ma: niska rentowność obligacji zdaje się sprzyjać wyższym wycenom akcji, a słabe euro mimo wszystko pomaga eksportowi, szczególnie do USA). Ciekawostką jest fakt, że w latach 2012-2013 prawdziwa hossa na giełdach rozpoczęła się, gdy suma bilansowa EBC… zaczęła maleć z rekordowych poziomów, do których doszła na skutek interwencji w celu obrony przed rozpadem strefy euro.