Tomasz Hońdo, CFA

Starszy Ekonomista Quercus TFI S.A.

Wyniki amerykańskich spółek za IV kwartał przyniosły sporo pozytywów, choć jednocześnie poprawa zysków pozostaje wyraźnie w tyle za zwyżką S&P 500.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Nadszedł czas na naszą tradycyjną analizę trendów w najnowszych wynikach finansowych amerykańskich korporacji, jako że mamy już niemal komplet raportów za IV kwartał 2023.

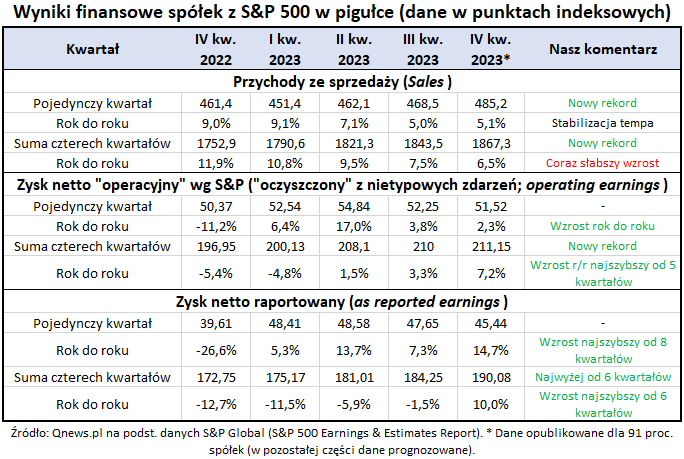

Porównanie naszej tabeli stanowiącej swoistą „pigułę informacyjną” o rezultatach finansowych z jej edycjami z poprzednich analiz kwartalnych pokazuje, że w kolumnie z naszymi komentarzami zdecydowanie przybyło koloru zielonego, obrazującego poprawę.

Dalsza poprawa zysków cieszy…

Taką poprawę widać szczególnie, jeśli chodzi o zyski spółek, czy to rozumiane jako raportowane, czy też jako „operacyjne” (czyli oczyszczone z jednorazowych wydarzeń – to wersja zwykle preferowana przez analityków ze względu na mniejszą chwiejność). W samym IV kwartale zagregowany zysk operacyjny (liczony dla indeksu S&P 500) był o 2,3 proc. wyższy niż przed rokiem, a zysk raportowany – wyższy o 14,7 proc. Z kolei preferowana przez nas forma prezentacji – czyli krocząca suma za cztery kolejne kwartały – była w przypadku zysku operacyjnego wyższa o 7,2 proc. rok do roku, a w przypadku zysku raportowanego – wyższa o 10 proc. r/r. To wzrost najszybszy od odpowiednio pięciu i sześciu kwartałów. Widać zatem, że poprawa zysków, którą sygnalizowaliśmy już w poprzednich analizach, została ugruntowana w ostatnim kwartale 2023.

Warto też podkreślić, że zysk „operacyjny”, w wersji liczonej jako suma czterech kwartałów, wreszcie pokonał też dotychczasowy rekord z I kwartału 2022 (nowy rekord to wstępnie ok. 211 USD), choć różnica jest dość marginalna (niecałe 0,5 proc.) i ostatecznie może się jeszcze zmienić, gdy poznamy już 100-proc. komplet wyników.

… ale jej tempo pozostawia niedosyt w porównaniu ze skokiem S&P 500

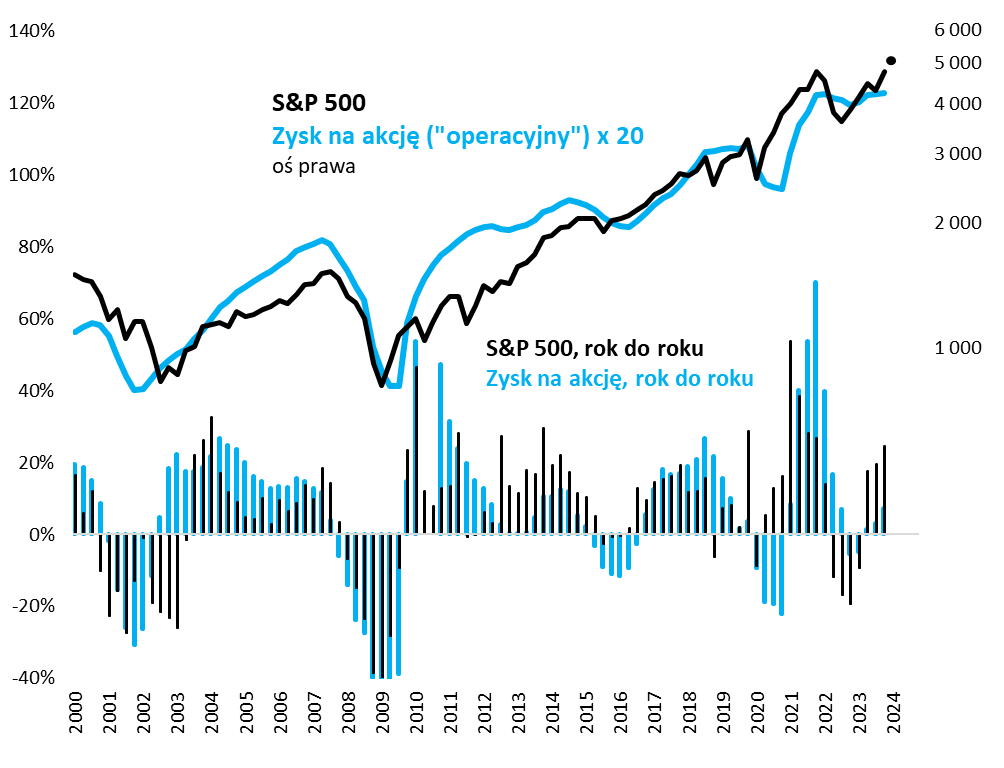

Jeśli już na coś narzekać, to na fakt, że ścieżka poprawy EPS (zysku na akcję) jest, przynajmniej na razie, dość płaska i pod tym względem zupełnie nie przypomina np. wystrzału zysków znanego choćby z 2021 roku. Zastanawiające jest jednocześnie to, że ta obecna, dość spokojna dynamika poprawy pozostaje wyraźnie w tyle za dynamiką samego S&P 500. Zauważmy, że na koniec IV kwartału indeks był prawie 25 proc. wyżej niż przed rokiem, zdecydowanie wyprzedzając wspomniany, ok. 7-proc. wzrost operacyjnego EPS.

Rys. 1. Poprawa zysków cieszy, ale czy S&P 500 nie urósł za bardzo względem nich?

Źródło: Qnews.pl, S&P Global.

Taka sytuacja utrzymuje się zresztą już począwszy od II kwartału 2023 i do tej pory nie przyniosła żadnych negatywnych konsekwencji. Jeżeli jednak dynamika poprawy zysków nie przyspieszy w zdecydowany sposób, to w którymś momencie może powstać tutaj przestrzeń do skorygowania się cen akcji. Zauważmy, że S&P 500 zaczął wyraźnie odrywać się w górę od linii obrazującej zysk na akcję przemnożony przez 20 (to mniej więcej średni poziom wskaźnika cena/zysk w całym okresie przedstawionym na wykresie).

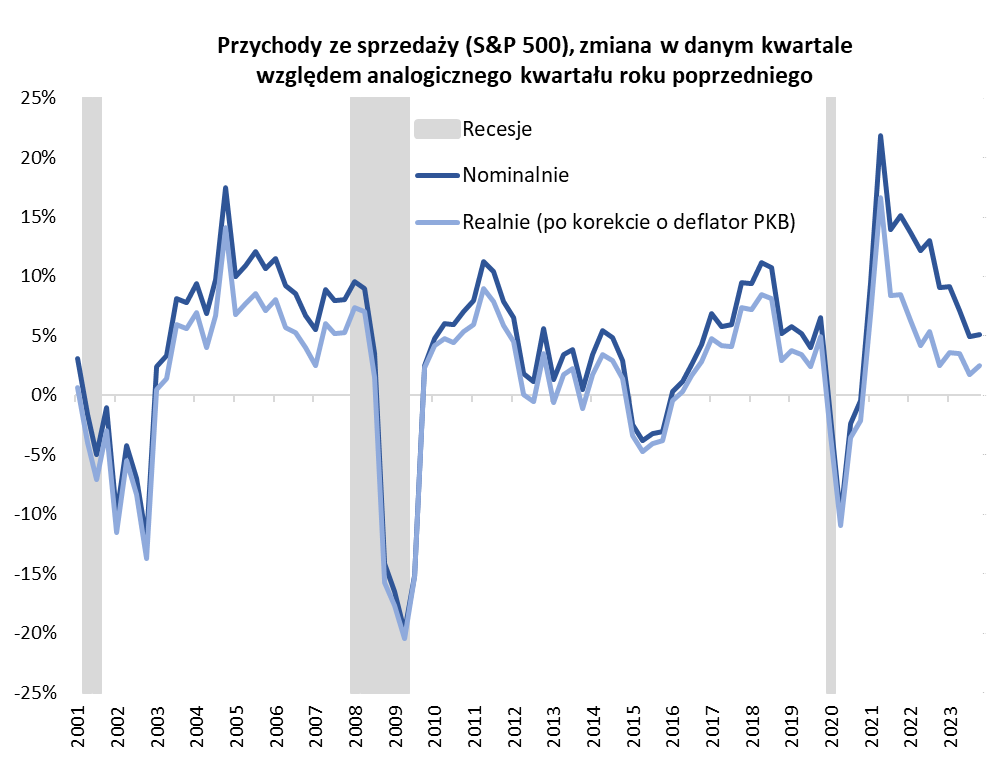

Dlaczego tempo poprawy zysków w ostatnich kwartałach było dość stosowane? Po pierwsze, w poprzednich analizach narzekaliśmy na konsekwentnie słabnący wzrost przychodów ze sprzedaży. Spadek ten był widoczny nie tylko w ujęciu nominalnym, ale też realnym – przypomnijmy, że w III kwartale skorygowany o inflację wzrost przychodów zmalał poniżej 2 proc. rok do roku. Na szczęście IV kwartał przerwał tę serię spadkową, przynosząc lekkie odbicie dynamiki sprzedaży. Gdyby przychody zaczęły śmielej rosnąć, byłby to również pozytywny impuls dla zysków. Tylko czy taki scenariusz jest przesądzony w obliczu ryzyka recesji na horyzoncie? Pocieszające jest, że widmo recesji w ostatnich kwartałach systematycznie oddalało się w czasie.

Rys. 2. Cieszy nawet lekkie odbicie dynamiki przychodów, która wcześniej systematycznie się obniżała

Źródło: Qnews.pl, S&P Global.

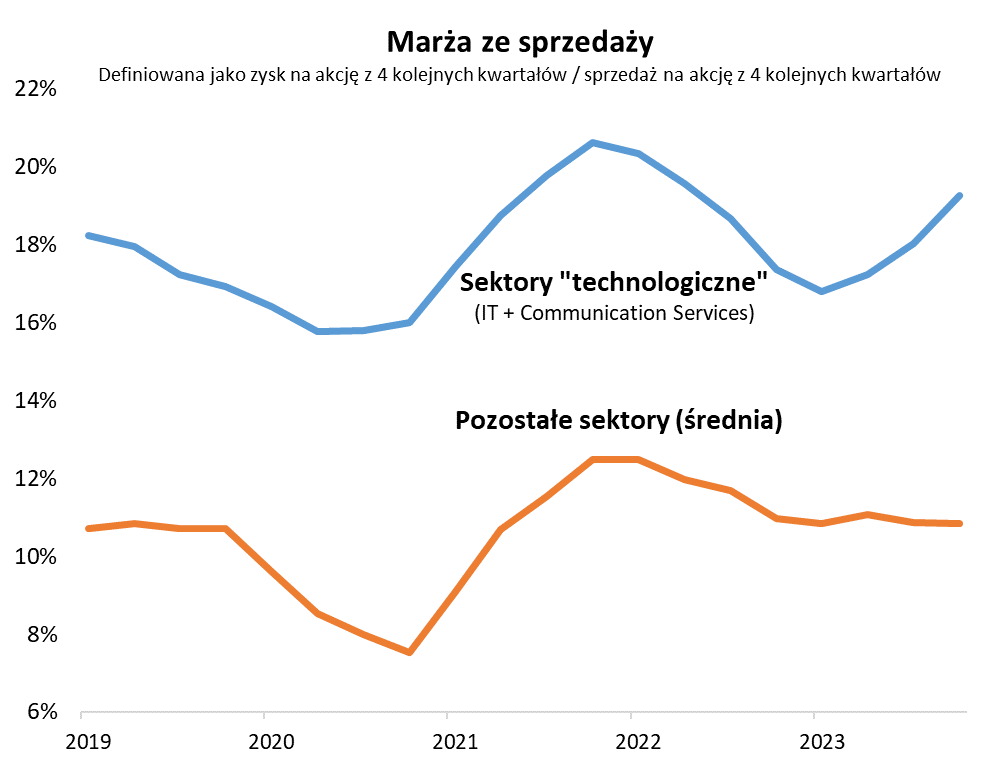

Marże poza technologią nie rosną

Drugi czynnik stojący za stosowanym wzrostem zysków to marże spółek. Podczas gdy w sektorach typowo technologicznych marże zaczęły wyraźnie odbijać w górę po okresie zadyszki, to pozostałe sektory, będące w przewadze liczebnej, odczuwają ciągle raczej delikatne obniżanie się marż, co może być skutkiem choćby wysokich stóp procentowych.

Rys. 3. Spółki technologiczne motorem poprawy zysków, ale reszta sektorów pozostaje w tyle

Źródło: Qnews.pl, S&P Global.

Reasumując, po stronie pozytywów należy zapisać dalszą (choć stonowaną i pozostającą w tyle za zwyżką S&P 500) poprawę zysków i odbicie obniżającej się dynamiki przychodów. Po stronie negatywów widać brak poprawy marż poza sektorami technologicznymi.

Kilka słów o danych

Wszystkie nasze obliczenia bazują tradycyjnie na danych firmy S&P Global (S&P 500 Earnings and Estimates Report) – nie da się wykluczyć niewielkich różnic względem innych źródeł. Wszystkie dane finansowe użyte w artykule wyrażone są formalnie w punktach indeksowych (dzięki czemu są bezpośrednio porównywalne z wartościami indeksu S&P 500), choć w konwencji stosowanej przez S&P Global podawane są w dolarach (co ma zapewne przypominać dane dotyczące pojedynczych spółek). W tabeli podajemy zarówno zyski netto, księgowane zgodnie ze standardami rachunkowości (GAAP), jak i – często popularniejsze wśród analityków – zyski netto „operacyjne”, czyli oczyszczone z nietypowych zdarzeń (nie mylić z naszym rozumieniem zysku operacyjnego, czyli EBIT).

Powyższy artykuł stanowi zaktualizowaną wersję materiału, jaki ukazał się w Gazecie Giełdy i Inwestorów "Parkiet" - prawa do publikacji zastrzeżone.