Bądź na bieżąco! Zapisz się na NEWSLETTER

Rynki akcji mają w tym roku przeciwko sobie cały szereg mocnych negatywnych czynników, o których konsekwentnie sygnalizujemy już od jesieni 2021, takich jak agresywne zacieśnianie polityki monetarnej przez banki centralne, zmierzanie gospodarek w kierunku głębokiego spowolnienia/recesji, czy też wplecione w to wszystko skutki wojny w Ukrainie. W tym wyjątkowo problematycznym otoczeniu staramy się też jednak doszukać jakichś pozytywów. Jednym z największych wydaje się zjazd rozmaitych wskaźników nastrojów ("sentymentu") inwestorów. Dobrym tego przykładem jest pokazywany już w przeszłości kilkakrotnie na naszych łamach BofA Bull & Bear Indicator, czyli autorski wskaźnik Bank of America, mierzący ogólne nastroje na podstawie kryteriów takich jak pozycjonowanie inwestorów, przepływy w funduszach, tzw. szerokość rynku.

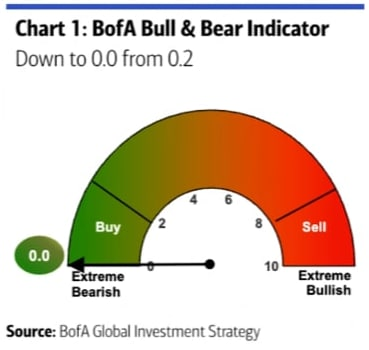

Podczas gdy na przestrzeni ub.r. BofA Bull & Bear Indicator zbliżył się do strefy "Extreme Bull" (ekstremalny optymizm), to ostatnio spadł do ... zera, co oznacza, że nastroje stały się "ekstremalnie niedźwiedzie".

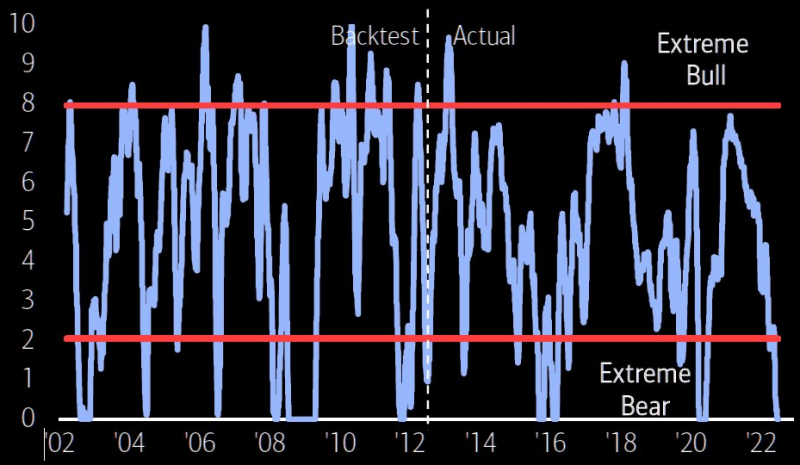

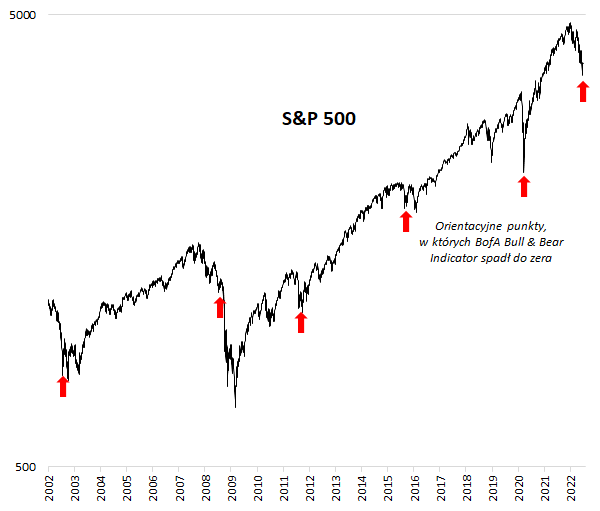

Poprzednio taki sygnał pojawił się w końcówce marca 2020 i okazał się ... świetną okazją do zakupów akcji. Wcześniej "wyzerowanie" wskaźnika miało miejsce w styczniu 2016, wrześniu 2015, wrześniu 2011, lipcu 2008 i sierpniu 2002 (z tym zastrzeżeniem, że indykator powstał w 2012 roku, zaś wcześniejsze dane zostały obliczone wstecz).

Jeśli naniesiemy te orientacyjne punkty na wykres np. amerykańskiego S&P 500, to okaże się, że podobnie jak w marcu 2020 większość takich sygnałów paradoksalnie zapowiadała stopniowy powrót lepszej koniunktury na giełdy, ale z trzema zastrzeżeniami. Po pierwsze zdarzało się, że po początkowym odreagowaniu, po kilku miesięcach indeks znów powracał do testowania dołka (lata 2015-16, 2002) i dopiero to był definitywny koniec dekoniunktury. Drugie zastrzeżenie jest jeszcze istotniejsze - co prawda od tego dość pozytywnego ogólnego obrazu zdarzył się tylko jeden wyjątek, ale za to katastroficzny - rok 2008 (najgorsze miało wtedy dopiero nadejść). Trzecie zastrzeżenie jest takie, że dane historyczne wskaźnika nie obejmują całej, wyjątkowo długotrwałej bessy z lat 2000-02, lecz jedynie jej końcówkę.

Wyzerowanie wskaźnika to zapowiedź "silnie dodatnich stóp zwrotu na horyzoncie, o ile nie dojdzie do recesji lub zdarzenia systemowego (w rodzaju upadku Lehman Brothers w 2008 roku)" - konkluduje Michael Hartnett, szef strategów BofA. Co ciekawe on sam najwyraźniej pozostaje sceptyczny wobec optymistycznej wymowy tego sygnału, skoro niedawno obstawiał raczej scenariusz końca bessy dopiero w październiku br., po zejściu S&P 500 w okolicę 3000 pkt.

Nasze przemyślenie jest takie, że nie ma perfekcyjnych wskaźników nastrojów, które by niezawodnie zawsze wskazywały dołek koniunktury, a poszczególne miary "sentymentu" potrafią prowadzić do rozbieżnych wniosków. Przykładowo o ile wyzerowanie omawianego wyżej indykatora BofA to efekt m.in. silnych odpływów kapitałów z funduszy akcji w ostatnich tygodniach, to w skali całego kończącego się półrocza saldo wpłat i umorzeń jest ciągle ... mocno dodatnie (195 mld USD wg danych BofA), co utrudnia mówienie o "kapitulacji" z prawdziwego zdarzenia.

Reasumując, wskaźniki nastrojów rynkowych takie jak BofA Bull & Bear Indicator przeszły na przestrzeni kończącego się półrocza długą, bolesną drogę od silnego optymizmu do silnego pesymizmu - i to jest akurat paradoksalnie obecnie jedna z lepszych wiadomości. Ale dalecy jesteśmy od upierania się przy tym, że takie pogorszenie nastrojów jest już gwarancją rychłego zakończenia bessy na Wall Street w obecnych skomplikowanych okolicznościach. W odróżnieniu np. od marca 2020, kiedy poprzednio BBI uległ wyzerowaniu, teraz nie widać odsieczy ze strony banków centralnych.

Tomasz Hońdo, Quercus TFI

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.