Bądź na bieżąco! Zapisz się na NEWSLETTER

Dziś jedno z najważniejszych wydarzeń miesiąca na rynkach - kończące się wrześniowe posiedzenie amerykańskich władz monetarnych (FOMC) z szefem Fedu J. Powell'em na czele.

Posiedzenie jest tak istotne, gdyż:

- poznamy kwartalne "dot plot", czyli wyniki ankiety wśród 12 członków FOMC pokazującej ich założenia odnośnie wzrostu gospodarczego, inflacji oraz trajektorii podwyżek stóp procentowych w kolejnych latach,

- należy oczekiwać kolejnych wskazówek na temat terminu rozpoczęcia i przebiegu taperingu, czyli wygaszania ogromnego skupu aktywów (QE) uruchomionego na skutek wybuchu pandemii.

Podczas gdy wg aktualnych oczekiwań rynkowych podwyżki stóp procentowych w USA to perspektywa dopiero 2023 roku, to o wiele bliższy wydaje się moment przykręcenia "kurka z pieniędzmi" - QE może zostać wygaszone do połowy przyszłego roku.

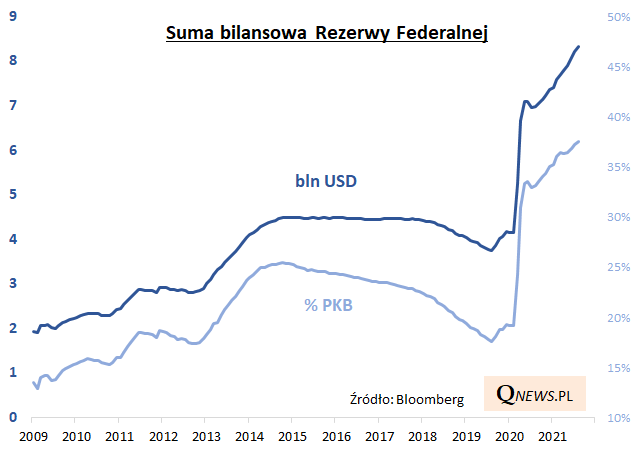

Póki co ogromny skup aktywów trwa w najlepsze. Jeszcze w czerwcu wielkość sumy bilansowej Fedu przekroczyła próg 8 bilionów dolarów, a w sierpniu osiągnęła nowy rekord. Bezprecedensowa jest również wielkość bilansu w porównaniu z PKB (37,5% w sierpniu wg szacunków Bloomberga).

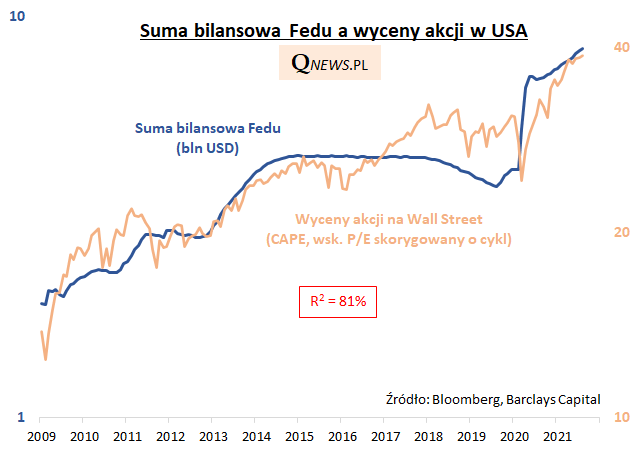

Inwestorzy zdążyli się przez lata przyzwyczaić do myśli, że QE w wykonaniu Fedu wspiera ceny ryzykownych aktywów. Wg tej teorii co prawda skup dotyczy obligacji (głównie skarbowych), ale pośrednio zastrzyki płynności sprzyjają też koniunkturze np. na rynku akcji. Zestawiając wielkość bilansu banku centralnego np. z cytowanym przez nas wielokrotnie wskaźnikiem CAPE (P/E Shillera) trudno odmówić pewnej słuszności tej tezie.

Właśnie z tego powodu przybliżająca się perspektywa taperingu jest jednym z czynników wywołujących nerwowość na rynkach. Historycznie zatrzymanie QE potrafiło wiązać się z większymi korektami spadkowymi na giełdach (2010, 2011, 2015-16), szczególnie gdy w tym samym czasie rynki zaczynały dyskontować przejściową zadyszkę w gospodarkach. Zależność ta działała też w drugą stronę - większe turbulencje na rynkach łagodziły retorykę Fedu, a nawet skłaniały go do wznowienia "luzowania ilościowego".

Z ciekawostek warto wspomnieć, że do sierpnia Fed zgodnie z planem zredukował niemal do zera stan posiadania obligacji korporacyjnych (w tym ETF-ów inwestujących w nie) kupionych po wybuchu pandemii w ramach programu SMCCF.

Reasumując, kończące się dzisiaj powakacyjne posiedzenie władz monetarnych w USA przynieść może sporo wyczekiwanych informacji, w tym wskazówek na temat ograniczenia gigantycznego skupu aktywów.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.