Bądź na bieżąco! Zapisz się na NEWSLETTER

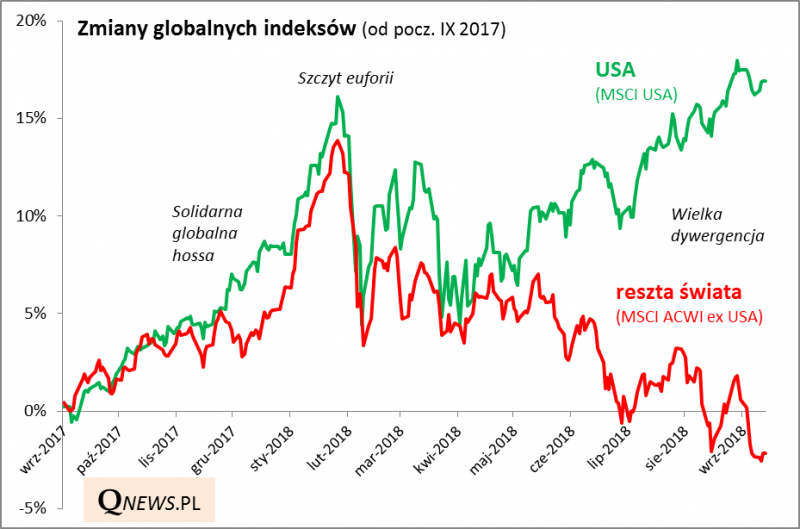

Jeśli porównać tegoroczną bessę na warszawskiej giełdzie z niebotycznymi poziomami amerykańskich indeksów, można odnieść wrażenie, że sytuacja na GPW jest zupełnie oderwana od globalnych trendów. Okazuje się jednak, że nie jesteśmy jedyni. Co więcej, to amerykański rynek akcji wydaje się ... odosobniony w biciu rekordów. Tymczasem reszta finansowego świata radzi sobie nie najlepiej. Indeks gromadzący wszystkie rynki (rozwinięte i wschodzące) z wyjątkiem USA od szczytu styczniowej euforii spadł już o 14%. Także w skali ostatnich 12. miesięcy jego zmiana jest ujemna. Mamy do czynienia z niesłychaną "dywergencją" między mocnym zachowaniem indeksów na Wall Street i resztą świata.

Uwaga - oba indeksy prezentują zmiany cen akcji na poszczególnych rynkach w ujęciu dolarowym.

Wielką zagadką pozostaje:

- to jak bardzo ta dywergencja może się jeszcze powiększyć

- czy ostatecznie stan równowagi zostanie przywrócony poprzez zakończenie przeceny na większości rynków, czy może poprzez załamanie na Wall Street.

Niestety bardzo trudno o jednoznaczne odpowiedzi na te pytania, choć można wskazać rozmaite czynniki, które współdecydują o obecnym stanie rzeczy:

- przewaga amerykańskich akcji nad resztą świata w tym roku to efekt wyjątkowo dynamicznego wzrostu zysków tamtejszych spółek (na skutek m.in. cięć podatków) - ten efekt powinien wygasać od przyszłego roku;

- z sondaży Bank of America/ML w ostatnich miesiącach wynikało, że zarządzający funduszami na świecie pospiesznie zwiększali zaangażowanie na amerykańskich rynku po okresie, w którym raczej od niego stronili, bojąc się np. wysokich wycen akcji;

- słabość innych rynków to po części efekt umacniania się dolara od wiosny br. (mocny dolar najbardziej szkodzi rynkom wschodzącym) - gdyby dolar miał się zacząć dla odmiany osłabiać, pozwoliłoby to reszcie świata dźwignąć się po okresie korekty;

- można się zastanawiać czy przypadkiem źródłem słabości większości rynków nie jest "zacieśnianie ilościowe" (QT) w USA, czyli operacja odwrotna do QE, w ramach której Fed stopniowo ogranicza swój portfel obligacji, niejako ściągając w ten sposób płynność z systemu finansowego - wg niektórych analityków w pierwszym rzędzie uderza to w rynki peryferyjne względem USA.

- pojawiające się okresowo rozbieżności między poszczególnymi rynkami pokazują, jak ważna jest dywersyfikacja portfela inwestycyjnego - nie tylko w podziale na poszczególne klasy aktywów (akcje, obligacje, itp.), ale też wewnątrz nich;

- w takich sytuacjach sprawdza się przemyślany portfel inwestycyjny, w ramach którego przeprowadzany jest rebalancing (wagę tych aktywów, które zachowywały się wyjątkowo mocno należy okresowo redukować do poziomu wyjściowego, zaś wagę aktywów zachowujących się słabiej należy okresowo zwiększać do stanu wyjściowego).

Niniejsza analiza ma wyłącznie charakter edukacyjny i nie powinna być traktowana jako rekomendacja inwestycyjna lub informacja sugerująca określoną strategię inwestycyjną.